本文主要是介绍观未来|全年冲量1000万颗!毫米波「角」雷达打响增量争夺战,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

早期的BSD盲区预警、开门预警、后方穿行预警,到高阶智能驾驶系统变道辅助,毫米波角雷达的需求一直处于快速增长阶段。近年来,特斯拉、理想等部分车企选择「阶段性」放弃角雷达,但并没有对整体市场需求造成负面影响。

同时,相关法规和测试评价体系正在推进。比如,2021版C-NACP的可选审核项目中对BSD也进行了相关的测试场景定义,并将其中分为BSD-C2C和BSD-C2TW,对车辆和电动两轮车进行测试,分别计2分和3分。

而对于大部分主机厂和Tier1来说,要实现纯视觉感知的安全可靠,如果不依靠其他传感器来做补充,实现的「难度+成本」都过于昂贵。同时,毫米波雷达的全天候、全天时特性,再加上「点云增强」的技术升级,仍然将是主流的感知组合选择。

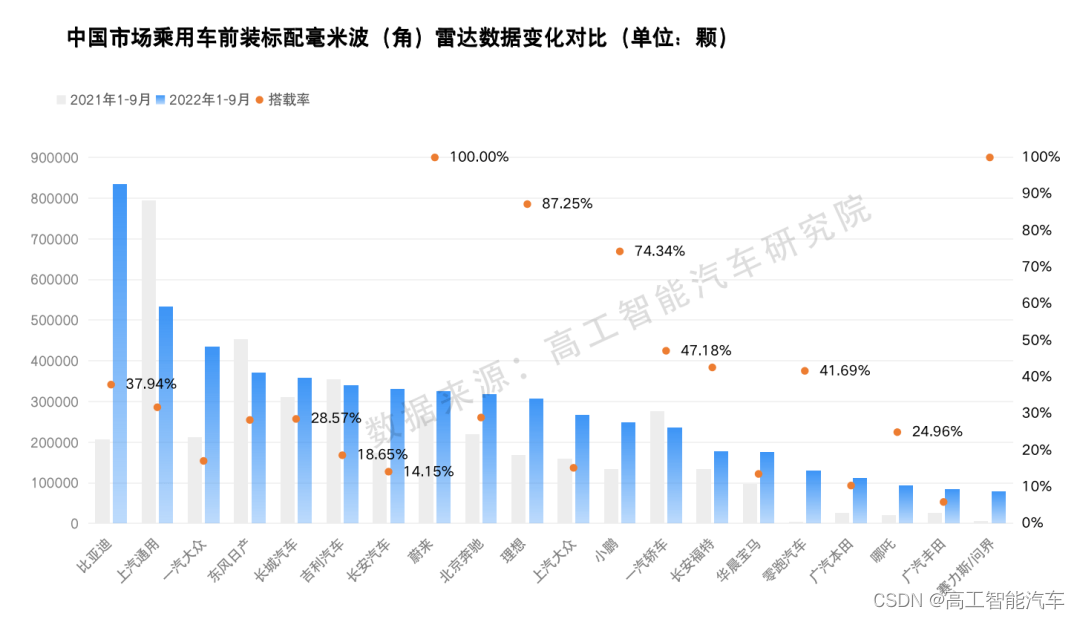

高工智能汽车研究院监测数据显示,2022年1-9月中国市场(不含进出口)乘用车前装标配搭载角雷达(主要是2R/4R方案)交付上险为646.95万颗,同比增长43.23%,平均单车搭载量为0.45颗。

此外,自主品牌搭载角雷达交付上险为370.49万颗,领跑合资品牌;比亚迪、长城、吉利、长安、蔚来、理想、小鹏共7家自主品牌车企贡献了超7成的交付量;其中,比亚迪替代上汽通用,首次领跑市场,1-9月交付搭载83.53万颗,预计全年将超过120万颗。

同时,一汽大众、长安汽车以及数家新能源车企(上年度基数较小)均实现了同比大幅增长;而上汽通用、东风日产、吉利汽车则是出现了同比下滑。

在角雷达供应商方面,1-9月进入前十份额供应商中,森思泰克、华锐捷(大华零跑)、纵目科技三家中国本土供应商榜上有名。此外,德赛西威、华域、埃泰克、福瑞泰克、豪恩、为升科(上海)、华为、木牛科技等多家公司也在逐步放量。

与此同时,得益于4D点云技术的增强,角雷达赛道也进入全新周期。

随着今年上汽旗下飞凡品牌首款车型R7、长安深蓝SL03等多款新车正式开启交付,增强版远距离点云角雷达成为新的亮点。按照NXP的测算,以L2+为例,4-6个成像雷达,可以实现360度环绕感知,从而替代传统角雷达无法满足AVP的需求。

比如,NXP与为升科(CubTEK)联手发布最新一代4D成像雷达方案,提供图像级感知能力和小于0.1度的角度分辨率,实现增强4D感知功能,满足L3级以上自动驾驶的感知需求。后者作为乘用车前装赛道新晋供应商,角雷达和舱内雷达已经在国内车企(比如,广汽)量产供货。

此外,川速微波自主研发推出的行泊一体的角雷达,可以充分满足多重应用场景的复杂度要求,并且通过4D点云、Freespace、深度学习目标识别等方式的融合,解决了多种复杂场景的痛点难题。

这款雷达拥有行进中普通角雷达模式和泊车中4D点云AVP模式。在行车状态下可以起到传统角雷达的作用,探测距离超过120米,泊车状态下是一款近场4D点云成像雷达,探测距离精度达到2cm。

同时,角雷达的本地化供应链竞合也已经打响,背后将是对过去数年相对稳定的市场格局的彻底变革。

作为传统毫米波雷达的市场领头羊,大陆集团今年推出了SRR51A第五代本土自研短距雷达,采用国产雷达芯片,100%本土研发团队自研打造;体积仅为市场同类产品的50%,能耗仅为市场同类产品的60%。

传统角雷达市场巨头海拉,则是在今年早些时候与楚航科技签署投资合作协议,共同开拓下一代自动驾驶感知系统;公开信息显示,楚航科技已获得东风乘用车、长城汽车、北汽新能源、奇瑞汽车、哪吒等多款车型定点量产项目。

此外,受制于这两年的芯片短缺影响,去年博世在国内多个品牌出现毫米波雷达断供问题,包括理想、小鹏、蔚来、长城等多家大客户。这也给了其他竞争对手,尤其是中国本土供应商更多的市场机会。

比如,森思泰克成为理想汽车毫米波前向雷达和角雷达传感器产品供应商;安波福替代博世,成为蔚来ET系列超感系统的毫米波雷达供应商。大陆集团则是在小鹏G9替换博世的雷达。

高工智能汽车研究院预计,考虑到今年第四季度主要汽车制造商进一步刺激销量,角雷达搭载交付预计全年将首次超过1000万颗;未来几年,仍将保持年均40-50%的增速。

与此同时,4D点云增强角雷达将受益NOA、变道辅助、AVP等高阶应用,进入替代升级周期,预计未来几年呈现高速增长态势。

这篇关于观未来|全年冲量1000万颗!毫米波「角」雷达打响增量争夺战的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!