本文主要是介绍python QTreeWidgetItem下面有几个子tree_【用Python金融建模】从二叉树谈起:衍生品Option期权定价模型的构建...,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

内容首发

乐学偶得(http://lexueoude.com) 公众号: 乐学Fintech

用代码理解分析解决金融问题

在金融里面很多地方都出现过一个理念就是“货币的时间价值”,例如我们之前聊过的利用Python对项目进行估值判断 就是利用这一重要的思想:我们做出的决定,都是把未来的一系列现金流的【流入】和【流出】进行折现,通过我们理性人在做决定的时候,是选择对我们有利的事情——也就是折现到现在NPV为正的项目去做。

那么这个世界如果真的这么简单就好了,我们只需要把未来的现金流折现到现在,然后就可以愉快的进行判断了。

可是问题来了:未来并不确定。

而且万事万物都是相互联系的,也就是说A可能导致B,B导致C,这样蝴蝶效应传递下去,一个很小的偏差或者错误的估计会导致巨大的差错。

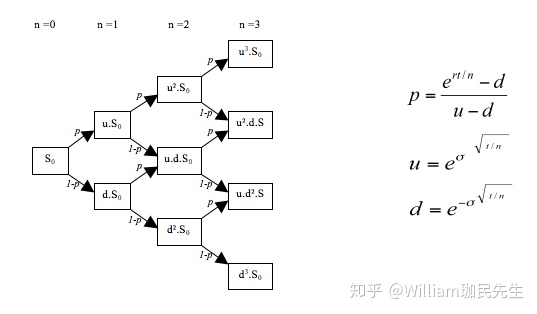

二叉树是我们对未来进行预判的一种思考方式,也是金融里面常用的模型,二叉树的思想如下:

1.事情的发展分成一个阶段一个阶段

2.每一个阶段只有两个结果:变好和变坏

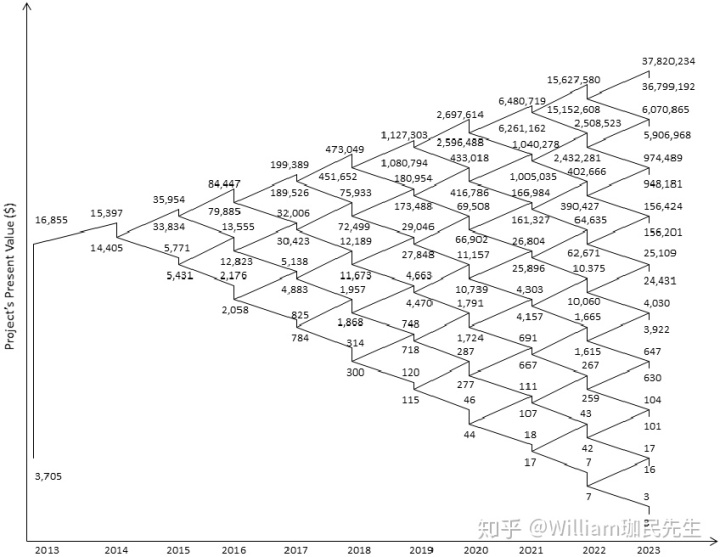

如果这是一个项目,我们可以把项目通过二叉树进行估计,最好的情况,好成什么样,最差的情况,差成什么样,一目了然:

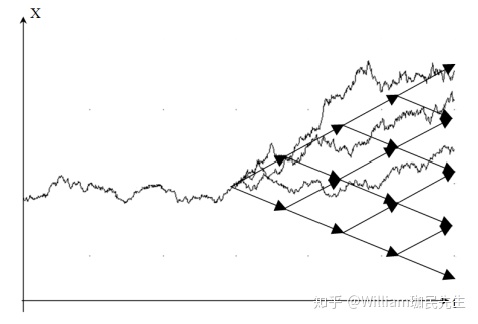

还有一个非常重要的运用就是在拟合或者模拟未来股价的趋势上,股价本质上就是一系列的时间序列,所以说与项目的估值也是一类东西:随着时间的变化,价格随之改变

我们下面就来介绍这样一个思考问题的方法与原理,并且通过Python进行建模计算:

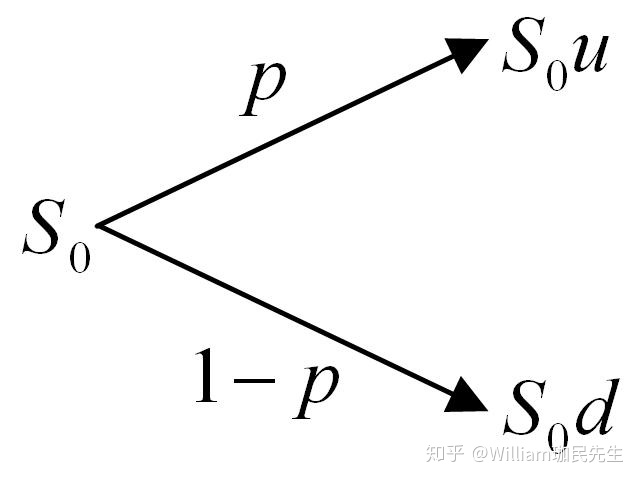

二叉树的思想就是把未来时间轴分为一期一期,在每一期内,只有价格只有两种变化方向,向上,或者向下。我们从一期二叉树开始思考:

假设初始价格为S0,在第一期的时间内,有P的概率价格会上升,成为S0*u 的价格,因为在这段时间内只有两种可能,所以剩下

的1-P的概率价格会下跌,成为S0*d的价格。

u与d分别为up factor(上涨因子)与down factor(下跌因子),(我明白,涉及到公式经常会加什么什么因子,导致这个名字很山寨,但是因为多期二叉树中会用到,两个因子造成的影响也可能不一样,所以我们暂且尽量用一般公式与常见叫法去表示)

另外,我们为了多期二叉树能够重合,也就是上涨下跌与下跌上涨的结果一样,我们将u与d两个因子设立一个约束条件u*d=1

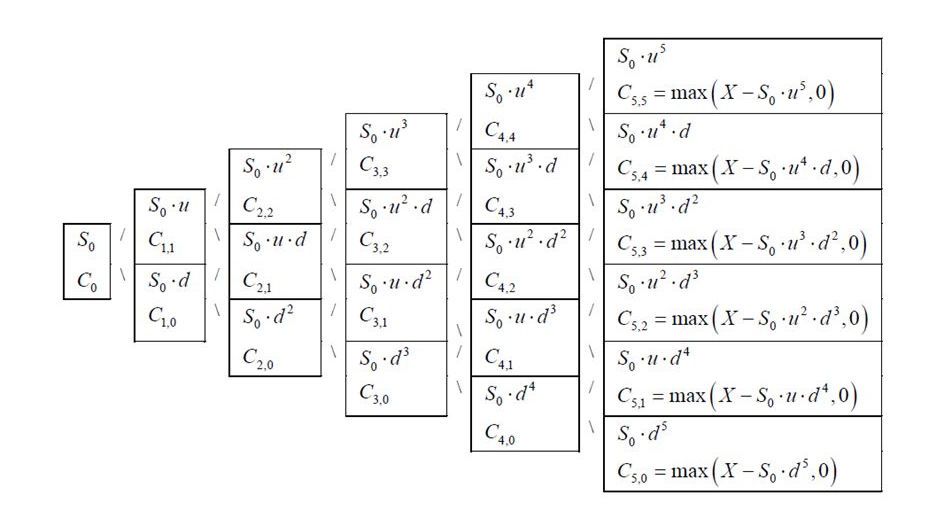

这样,我们从一期推广到多期,就可以得到如下流程图:

也就是说,我们只要能知道p(上涨概率)与u(上涨因子),就能求出1-p(下跌概率),与d(因为约束关系),这样整个未来的价格的路径就能够知道了。

好了,这样我们就知道最简单的标的资产,通过二叉树的方法进行预测未来变动,是什么样的路径了。

我们接下来再把问题弄复杂一点,假设我们研究的不是简单的标的资产,比如说并不是一个单一的项目(可以看做一系列的未来现金流)或者是一个简单的股票,而是衍生品,也就是说定价是衍生在原标的资产上的产品,那我们如何进行定价呢?

这就涉及到了二叉树运用非常多的一个方面——衍生品定价。

我们接下来还是以例子,只不过我们研究的不仅仅是标的资产(比如说股票stock),而是衍生在标的资产上的金融产品(比如说期权option),我们该如何定价呢?

对于Call Option(看涨期权),其实价格非常好计算,X为执行价格,就是max(X-S0u^1,0)或者是max(X-S0d^1,0),也就是说要么为执行价格与股价的差价,要么为0.

这样,我们在0时刻的期权价格也非常好计算了,

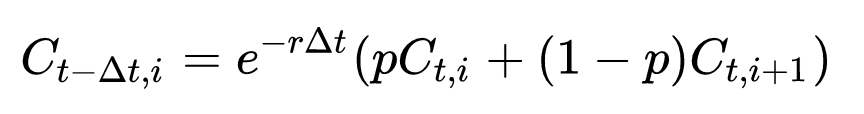

期权价格= [ p ×上涨时期权价格 + (1−p) ×下跌时期权价格] × 折现因子

当然折现因子在这里可以用连续复利也可以用离散复利的方法折现,比较推荐连续复利,因为更加准确。

那么我们到这里已经完全具备了建模的理论基础了,我们接下来用Python建立二叉树模型进行定价计算,这样不仅能巩固我们的概念,也能锻炼我们的建模能力:

我们首先可以先调整numpy的显示,因为如果期数较多的情况下jupyter notebook中会截断大量数据,我们想让数据全部显示出来:

import 然后我们只需要numpy帮我们储存一下数据并且计算即可,当然也可以用pandas,但是因为数据结构并不复杂,有点大材小用,我们用array就能搞定了。

import numpy as np我们现在可以自定义一个函数,把可以在市场上观测到的信息作为参数:

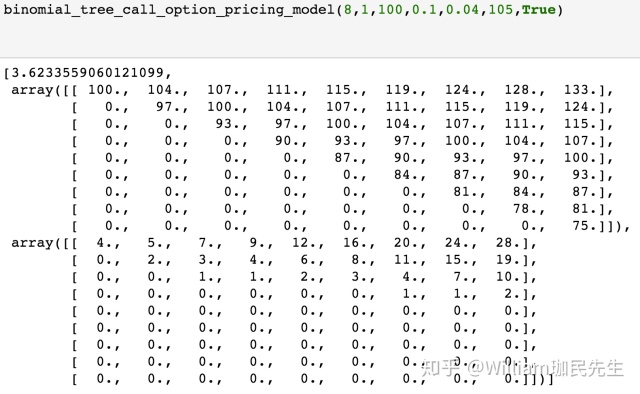

def binomial_tree_call_option_pricing_model(N,T,S0,sigma,r,K,show_array=False):dt=T/Nu=np.exp(sigma*np.sqrt(dt))d=1/up=(np.exp(r*dt)-d)/(u-d)其中N为期数,T为总时间,S0为初始价格,sigma为波动率,r为无风险利率,K为执行价格,show_array为一个开关,我们可以用show_array 来控制,是否显示array。

dt为将总时间通过除以期数切分为每一个小段,每一个小段为一期二叉树。

u为上涨多少,这个是根据上述讲到的公式来确定的,同样,为了二叉树能重合,d=1/u,通过约束关系也能表示出来。

p为上涨概率,同样根据上述讲到的公式来确定的

接着我们需要创建一个容器去储存我们的数据,我可以用numpy的zero生成全部是zero的矩阵用作存放数据的容器:

但是因为这个容器是需要随着数据的多少而随之变化,也就是不能是固定的大小,于是我们可以通过变量进行解决:

price_tree=np.zeros([N+1,N+1])然后我们就可以将这个容器里面的数据填满了,我们首先填入的是价格,也就是比如标的资产是股票的话,股票在未来T时间段里的每一个dt期间变动的可能价格,我们全部放入:

for i in range(N+1):for j in range(i+1):price_tree[j,i]=S0*(d**j)*(u**(i-j))这里有一个nested for loop的技巧,我们在很多list of lists, array等里面都会用到。另外,价格上升也下降我们通过N+1和i+1确定range,i和j的约束关系控制上涨个下跌的次数

接着我们依葫芦画瓢的方法先建立起option价格的tree:

我们首先计算每一个期权价格:

option_tree=np.zeros([N+1,N+1])option_tree[:,N]=np.maximum(np.zeros(N+1),price_tree[:,N]-K)然后我们把期权价格通过反向进行折现,求出t=0时刻的价格:

for i in np.arange(N-1,-1,-1):for j in np.arange(0,i+1):option_tree[j,i]=np.exp(-r*dt)*(p*option_tree[j,i+1]+(1-p)*option_tree[j+1,i+1])

然后我们就可以直接返回array的值就可以了,因为我们在参数中直接将show_array设置成了False,所以是默认不显示出整个树状结构的:

if show_array:return [option_tree[0,0],np.round(price_tree),np.round(option_tree)]else:return option_tree[0,0]这样我们能直接返回这个期权定价的初始价值,如果我们将show_array调成True,则执行第一段,将整个树状结构也就是每一个标的资产价值显示出,当然,我们为了美观,将array中的结果进行了round,没有保留小数。

当然,我们还没有讨论一个问题,就是上涨概率和下跌概率与风险中性定价原则,我们在接下来为大家介绍......未完待续......

以上为《Python零基础入门编程的新世界》部分内容笔记。用Python做爬虫,数据分析,全栈建设,Fintech金融量化,机器学习,办公自动化,树莓派,美好生活DIY,......2000+连载,不仅有编程,还有更多原理讲解。

零基础Python入门编程全栈量化AI - 网易云课堂study.163.com另外,也欢迎关注一个非常干的干货公众号: 乐学Fintech 用代码理解分析解决金融问题

这篇关于python QTreeWidgetItem下面有几个子tree_【用Python金融建模】从二叉树谈起:衍生品Option期权定价模型的构建...的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!