本文主要是介绍【视频讲解】数据挖掘实战:Python金融贷款模型分类潜在贷款客户,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

全文链接:https://tecdat.cn/?p=37521

原文出处:拓端数据部落公众号

分析师:Hengtao Fan

模型的存在依托于这样一个事实:基于概率的决策乃是最优之选。将概率转化为评分,能够便于对齐风险。而评分则是通过统计的方法来识别潜在客户,进而判断客户是否合乎心意。这里的 “合意” 由我们预先定义,可以涵盖诸如风险、收益率、响应率、续借意愿、违约后的偿还意愿等等诸多方面。

实际上,在业务的一系列环节中均可采用模型方案。当我们谈及风控中有哪些模型可做时,也就相当于在变相探讨业务上有哪些环节能够进行精细化决策。

在金融信贷领域,授信、定价等产品信息会直接左右客户是否选择用信。此外,客户自身的需求程度、竞品授信定价信息、自身经济能力、家庭环境等因素也都会对用信行为产生影响。对于放贷机构而言,在授信额度 / 定价处于允许范围内时(例如额度越高,风险也会相应升高),期望能够提高整体用信率,从而扩大业务规模。如此一来,如果能够提前预测出用户的用信概率,便可以将其用于指导运营活动和授信定价策略,以促进业务的增长。

在这个项目中,我们对如何使用分类模型来分辨客户是否会贷款进行了深入分析。

一、贷款对银行的重要性

贷款对于银行维持业务至关重要。为什么呢?因为货币是银行的产品!银行的主要业务包括吸收存款和发放贷款。存款人和贷款人分别与银行形成特定的关系。

存款人将资金存入银行,银行支付一定的利息(例如 3%)。而贷款人从银行获得贷款,并支付更高的利息(例如 8%)。银行通过这种利息差获取利润。

二、识别银行客户的重要性

(一)有贷款需求的客户

给予更多时间来促成贷款,以获得更有效的客户,增加市场竞争力。

(二)无贷款需求的客户

优先联系以确保时效性,但无需投入过多精力。此类客户价值较低且缺乏竞争力,不确定性较高,应最后联系以减少损失。

三、项目的必要性

对于任何企业来说,创造收入都是至关重要的。银行也是如此,发放贷款是银行获取收入的最重要方式之一。银行需要快速识别有贷款需求的用户,以便确定客户是否会贷款,同时考虑客户属性、贷款属性、联系属性以及社会和经济属性等因素,从而为银行创造收入。

四、业务问题及预期结果

(一)业务问题

准确识别有贷款需求的客户是关键问题。影响因素包括客户违约历史、家庭贷款历史、个人贷款历史、就业环境等。目前,识别有贷款需求客户的比例为 30%,期望未来能达到 90% 以上。

(二)预期结果

期望通过本项目能够识别更多有贷款需求的客户,为银行带来更多收入。

五、分析方法

关键问题是将每个观察对象(客户)分类为两类(会贷款 / 不会贷款)之一,这是一个二元分类问题。采用逻辑回归和决策树两种方法进行分析。

逻辑回归模型: 。

。

决策树:从根节点开始,根据条件进行分支,最终到达叶节点,每个叶节点代表一个分类结果。

两种方法都是为了将每个观察对象准确分类。

六、数据筛选与描述

在建模之前,需要选择满足逻辑回归和决策树数据要求的数据。本项目中,银行特别关注客户属性、贷款属性和宏观环境是否会影响客户的贷款需求。例如,在经济衰退时期,客户更有可能贷款。通过比较箱线图确定相关性,选择相关性高的特征。

七、分析计划

(一)模型构建

- 数据转换:

- 本数据集无空值。

- 平衡数据。

- 对一些连续特征进行转换,使其值位于 0~1 区间,消除不同取值范围的影响。

- 将输出变量从 “是” 和 “否” 转换为 0 和 1。

- 将数据集分为训练集和测试集。

- 模型迭代与优化:

- 选择本项目中要使用的变量子集。

- 描述输出(分类)变量的分布(使用柱状图)。

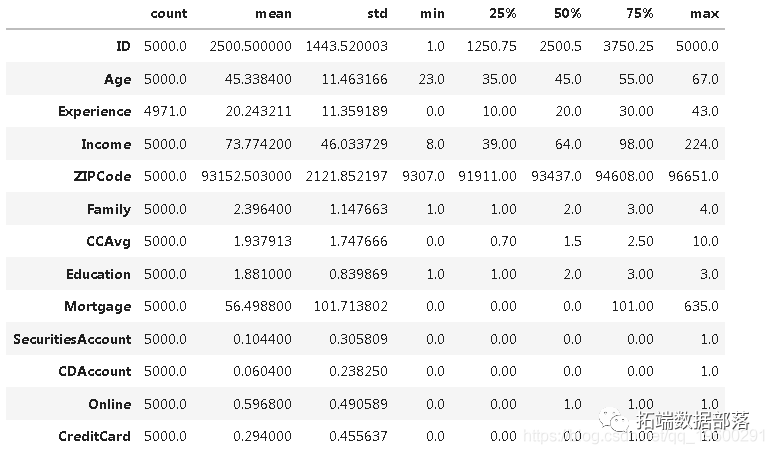

- 报告连续输入变量的均值、中位数和标准差等值。

(二)结果(数据转换)

创建平衡的训练集和测试集,对连续变量进行单位转换,使其值位于 0~1 区间;对分类变量进行因子转换,去除 “未知” 属性;转换输出变量。经过数据平衡和去除未知数据后,若某个变量失去分类意义则将其去除。

八、建议

经济状况对银行贷款业务有至关重要的影响。从两种模型来看,在经济良好时,银行应尽可能多地联系客户(此时客户类型不重要);在经济衰退时,应避免大规模寻找客户,而应寻找高净值、有贷款需求的个人,如已婚、高学历、无抵押贷款和个人贷款的人,因为他们违约的可能性较低。在经济繁荣时联系更多客户以获取更多利润,在经济低迷时联系更多优质客户,以实现项目目标:识别更多有贷款需求的客户并创造更多收入。

Python决策树、随机森林、朴素贝叶斯、KNN(K-最近邻居)分类分析银行拉新活动挖掘潜在贷款客户

最近我们被客户要求撰写关于银行拉新活动的研究报告,包括一些图形和统计输出。

项目背景:银行的主要盈利业务靠的是贷款,这些客户中的大多数是存款大小不等的责任客户(存款人)。银行拥有不断增长的客户

该银行希望增加借款人(资产客户),开展更多的贷款业务,并通过贷款利息赚取更多利润。因此,银行希望将负债的客户转换为个人贷款客户。(同时保留他们作为存款人)。该银行去年针对负债客户开展的一项活动显示,成功实现了9%以上的成功转化率。该部门希望建立一个模型,来帮助他们确定购买贷款可能性更高的潜在客户。可以增加成功率,同时降低成本。

数据集

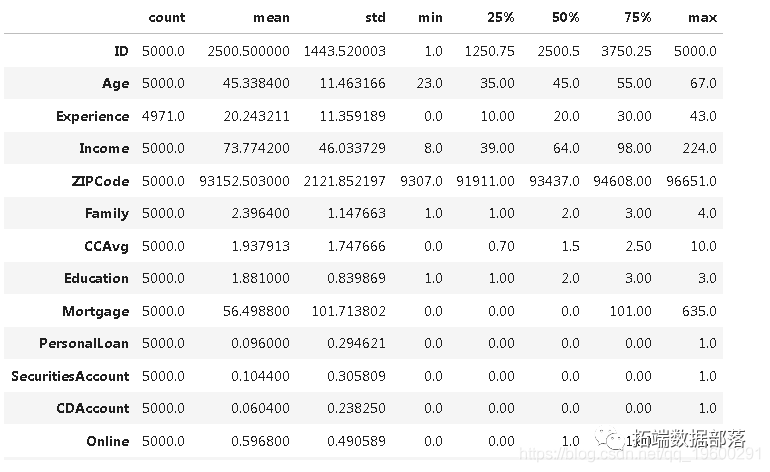

下面给出的文件包含5000个客户的数据 ( 查看文末了解数据获取方式 ) 。数据包括客户人口统计信息(年龄,收入等),客户与银行的关系(抵押,证券账户等)以及客户对上次个人贷款活动的因变量(个人贷款)。在这5000个客户中,只有480个(= 9.6%)接受了先前活动中提供给他们的个人贷款

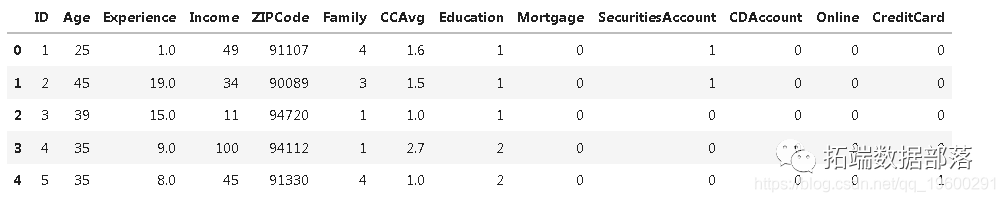

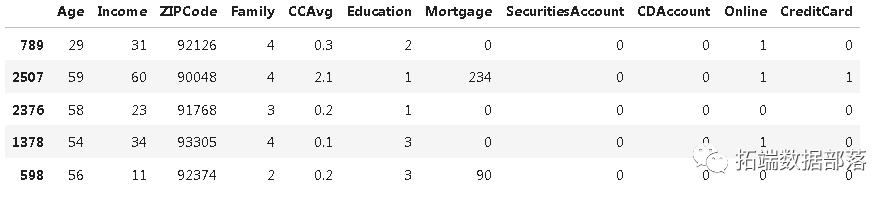

data.head()

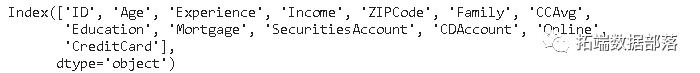

data.columns

属性信息

属性可以相应地划分:

- 变量 ID 一个人的客户ID与贷款之间没有关联,也无法为将来的潜在贷款客户提供任何一般性结论。我们可以忽略此信息进行模型预测。

二进制类别具有五个变量,如下所示:

- 个人贷款-该客户是否接受上一个广告系列提供的个人贷款? 这是我们的目标变量

- 证券帐户-客户在银行是否有证券帐户?

- CD帐户-客户在银行是否有存款证明(CD)帐户?

- 网上银行-客户是否使用网上银行?

- 信用卡-客户是否使用银行发行的信用卡?

数值变量如下:

- 年龄-客户的年龄

- 工作经验

- 收入-年收入(元)

- CCAvg-平均信用卡消费

- 抵押-房屋抵押价值

有序分类变量是:

- 家庭-客户的家庭人数

- 教育程度-客户的教育程度

标称变量是:

- ID

- 邮政编码

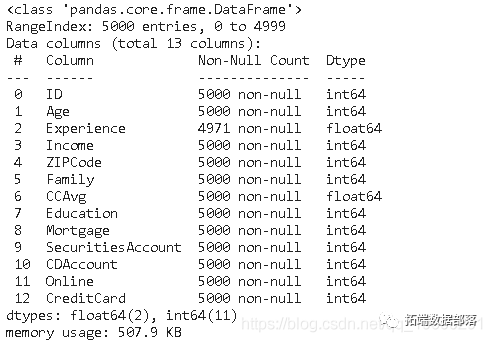

data.shape![]()

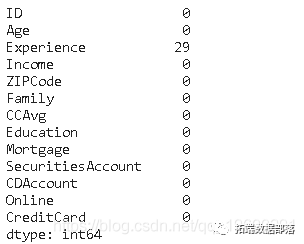

# 文件中没有列有空数据

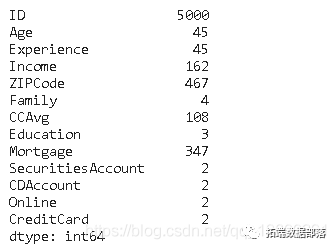

data.apply(lambda x : sum(x.isnull()))

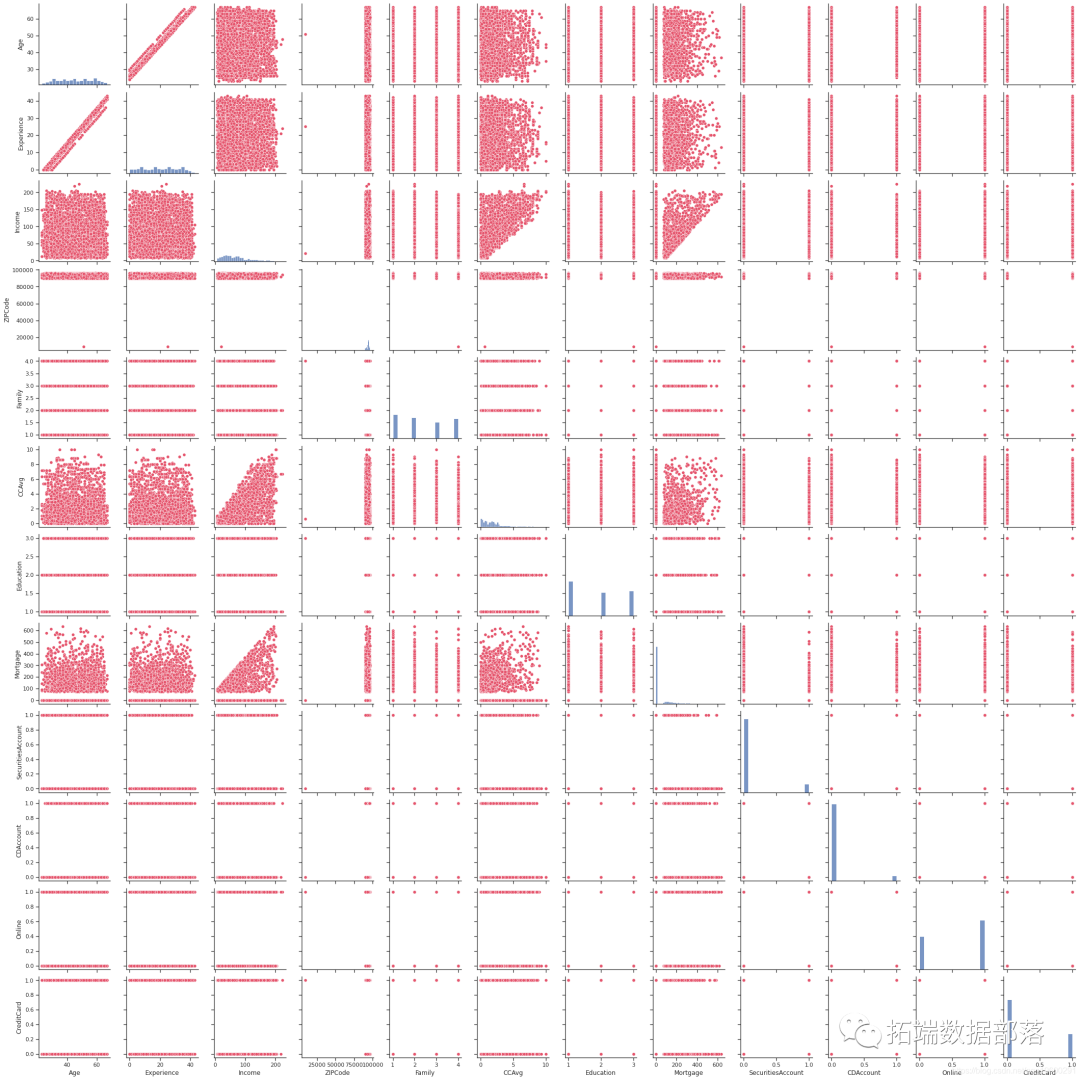

两两变量散点图

- 年龄 特征通常是分布的,大多数客户年龄在30岁到60岁之间。

- 经验 大多分布在8年以上经验的客户。这里的 平均值 等于中 位数。有负数 。这可能是数据输入错误,因为通常无法衡量负数的工作经验。我们可以删除这些值,因为样本中有3或4条记录。

- 收入出现 正偏斜。大多数客户的收入在45,000到55K之间。我们可以通过说平均值 大于 中位数来确认这一点

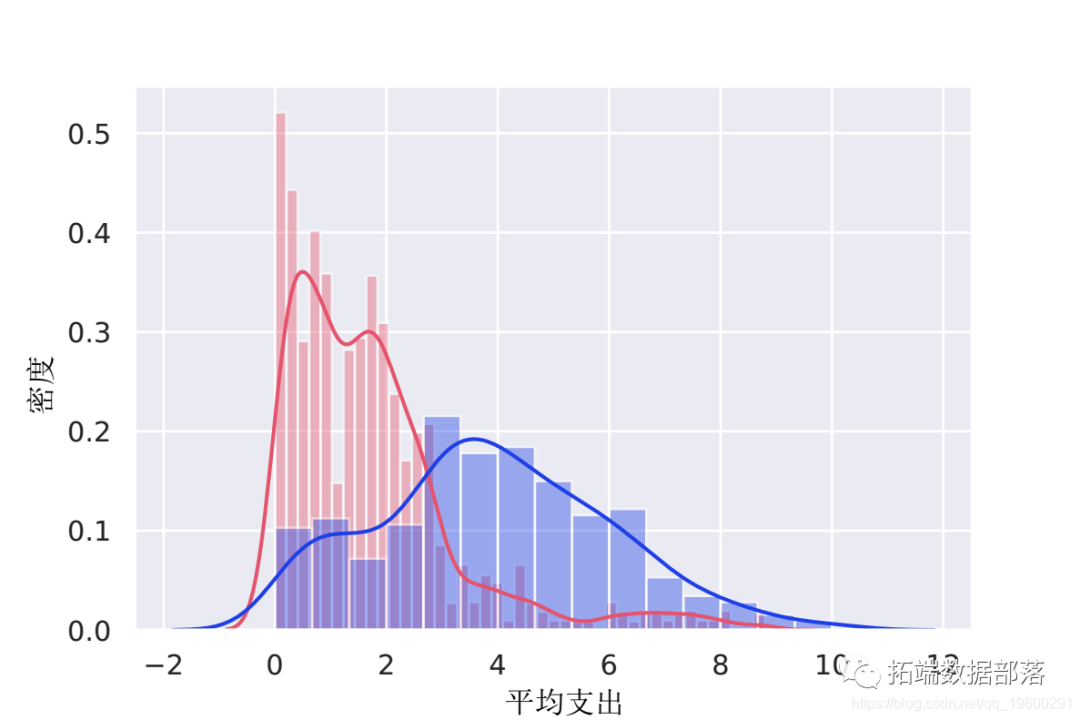

- CCAvg 也是一个正偏变量,平均支出在0K到10K之间,大多数支出不到2.5K

- 抵押 70%的人的抵押贷款少于4万。但是最大值为635K

- 家庭和教育变量是序数变量。家庭分布均匀

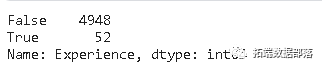

有52条记录经验为负数。在进一步进行之前,我们需要对这些记录进行清理

有52条负数经验的记录

以下代码执行以下步骤:

- 对于具有ID的记录,获取

Agecolumn的值 - 对于具有ID的记录,获取

Educationcolumn的值 - 从具有正数经验的记录的数据框中过滤符合以上条件的记录,并取中位数

- 将中位数填充原本负数经验的位置

data.loc[np.where(['ID']==id)]["Education"].tolist()[0]

df_filtered['Experience'].median()

# 检查是否有负数经验的记录

data[data['Experience'] < 0]['Experience'].count()

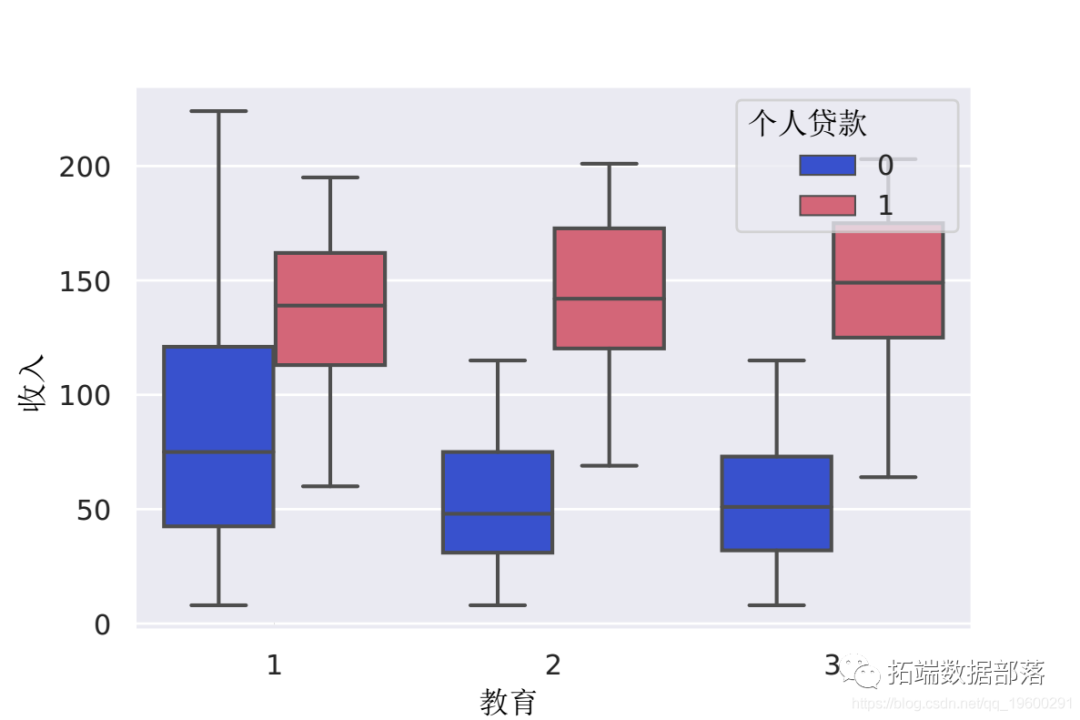

收入和教育对个人贷款的影响

观察 :看来教育程度为1的客户收入更高。但是,接受了个人贷款的客户的收入水平相同

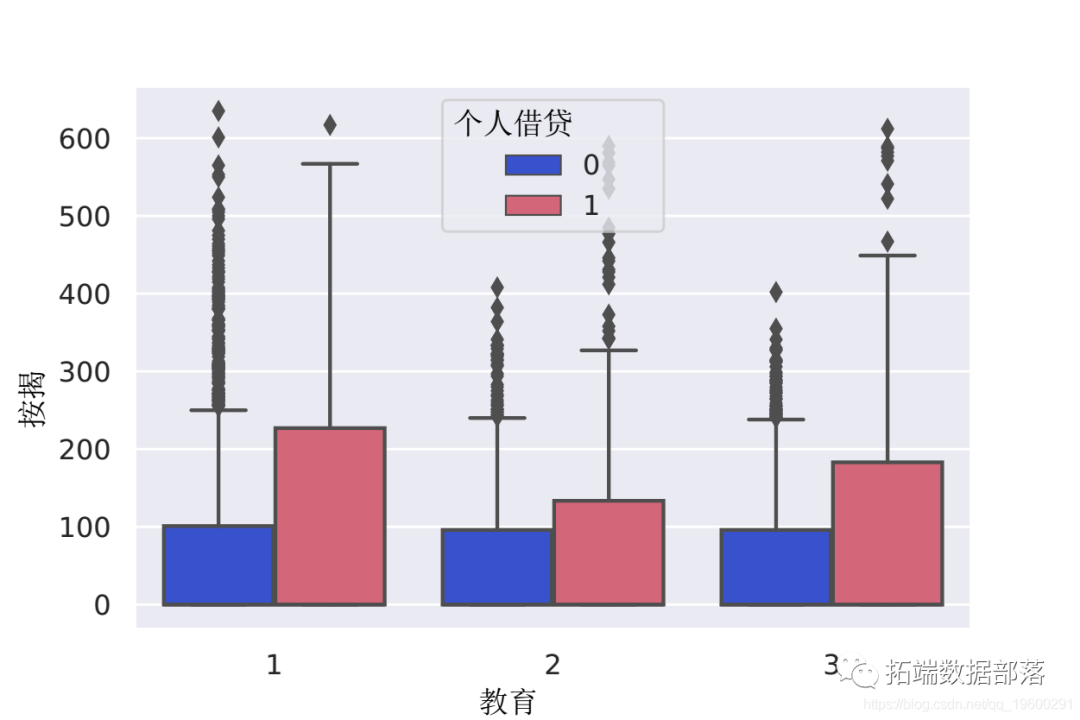

推论 :从上图可以看出,没有个人贷款的客户和拥有个人贷款的客户的抵押贷款较高。

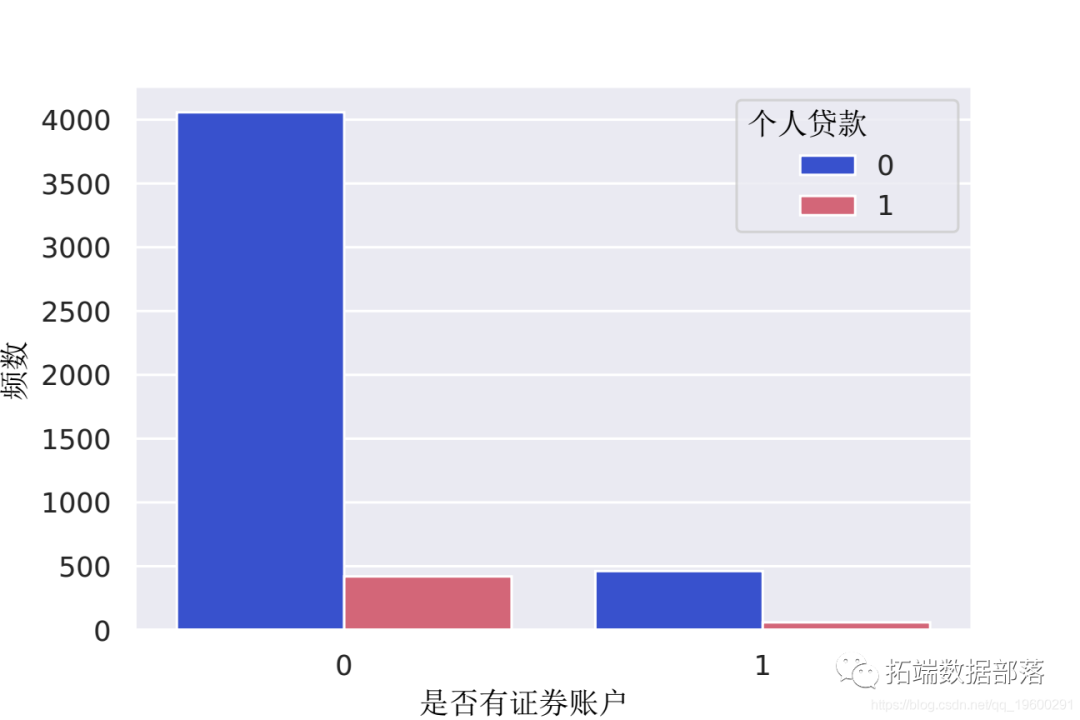

观察 :大多数没有贷款的客户都有证券账户

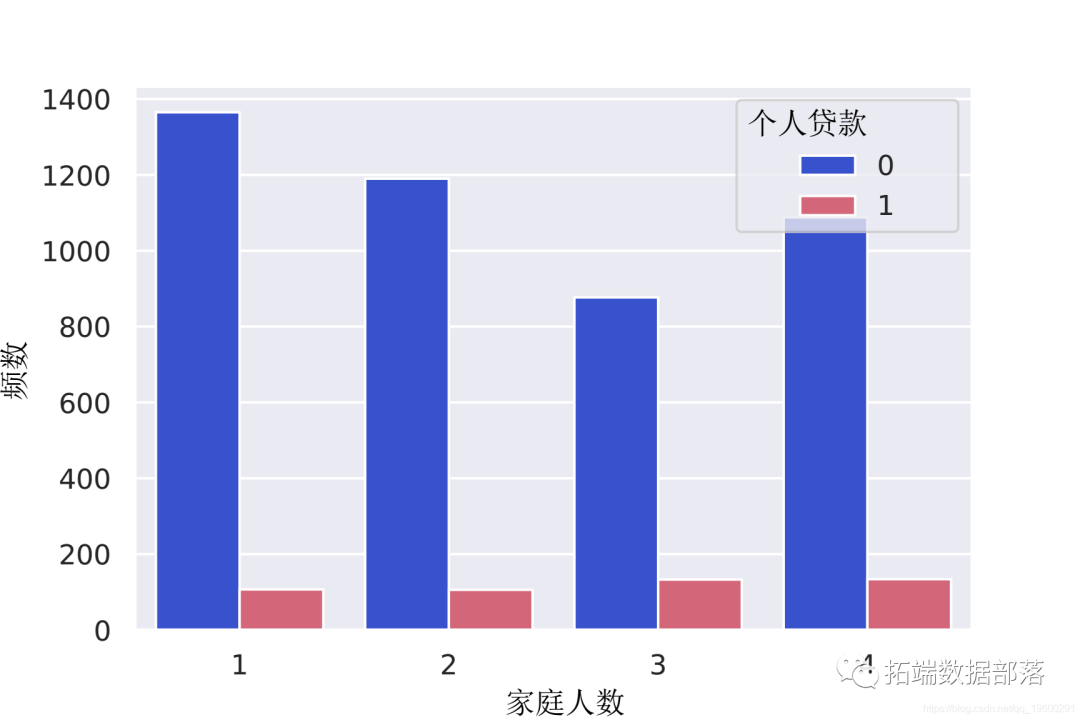

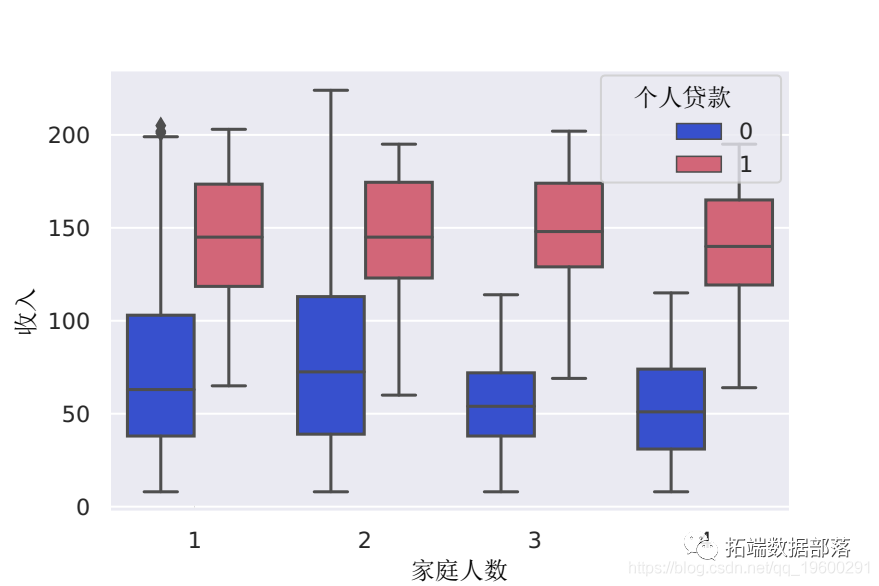

观察:家庭人数对个人贷款没有任何影响。但是似乎3岁的家庭更有可能借贷。考虑未来的推广活动时,这可能是一个很好的观察结果。

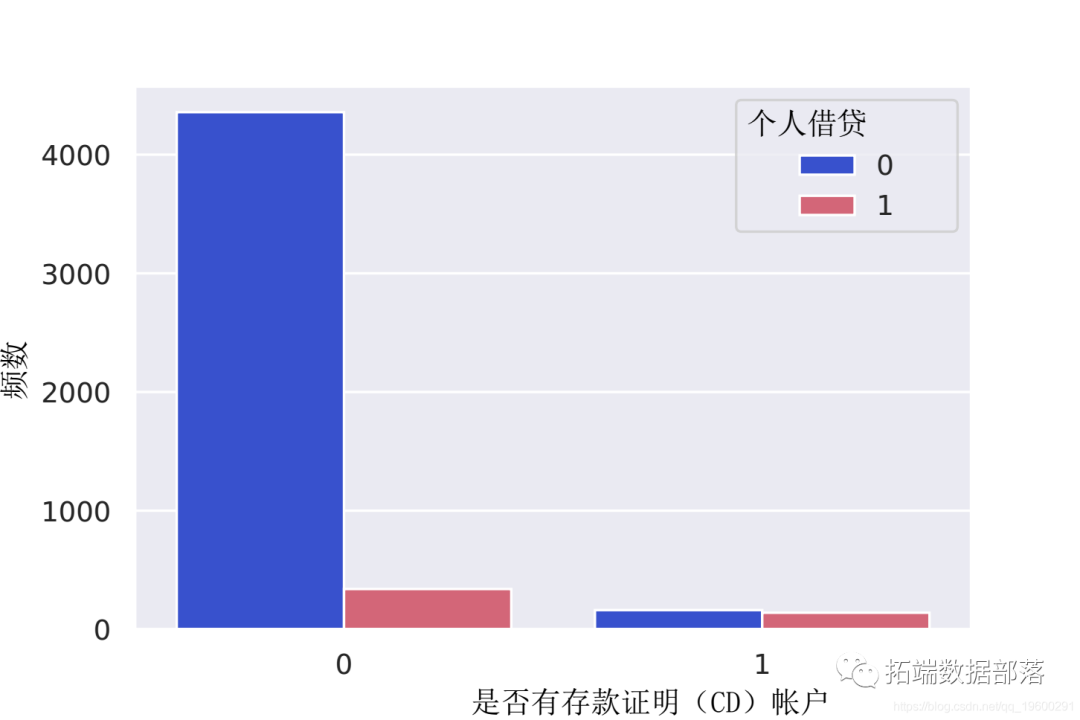

观察:没有CD帐户的客户,也没有贷款。这似乎占多数。但是几乎所有拥有CD帐户的客户也都有贷款

![]()

观察:该图显示有个人贷款的人的信用卡平均费用更高。平均信用卡消费中位数为3800元,表明个人贷款的可能性更高。较低的信用卡支出(中位数为1400元)不太可能获得贷款。这可能是有用的信息。

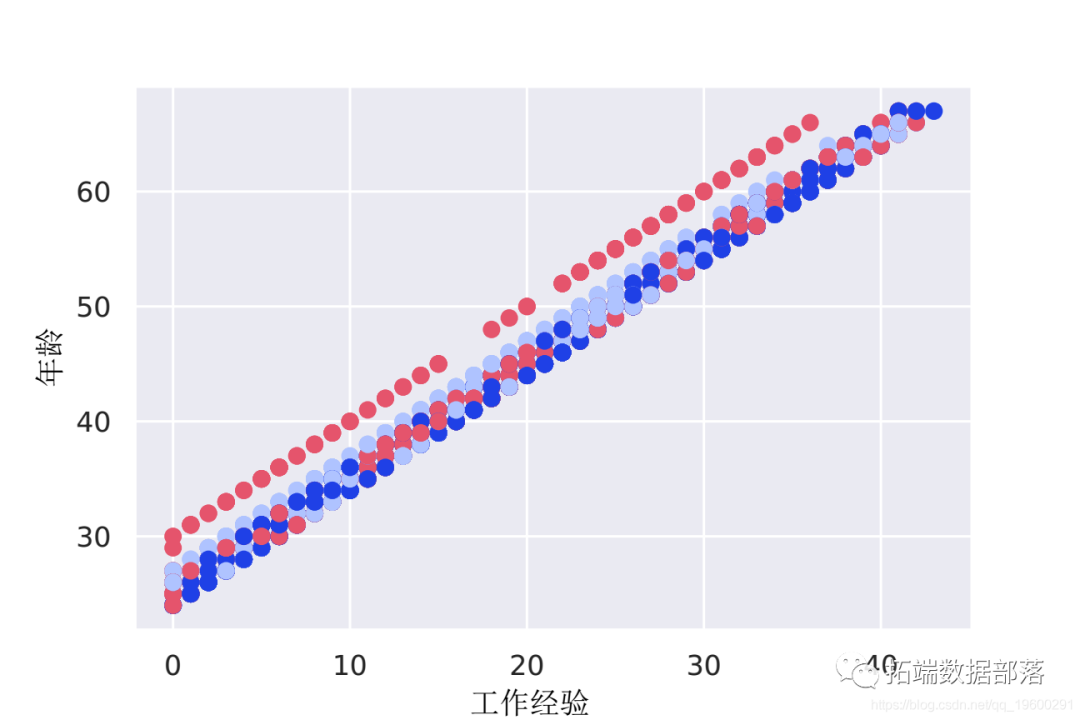

观察 上图显示与经验和年龄呈正相关。随着经验的增加,年龄也会增加。颜色也显示教育程度。四十多岁之间存在差距,大学以下的人也更多

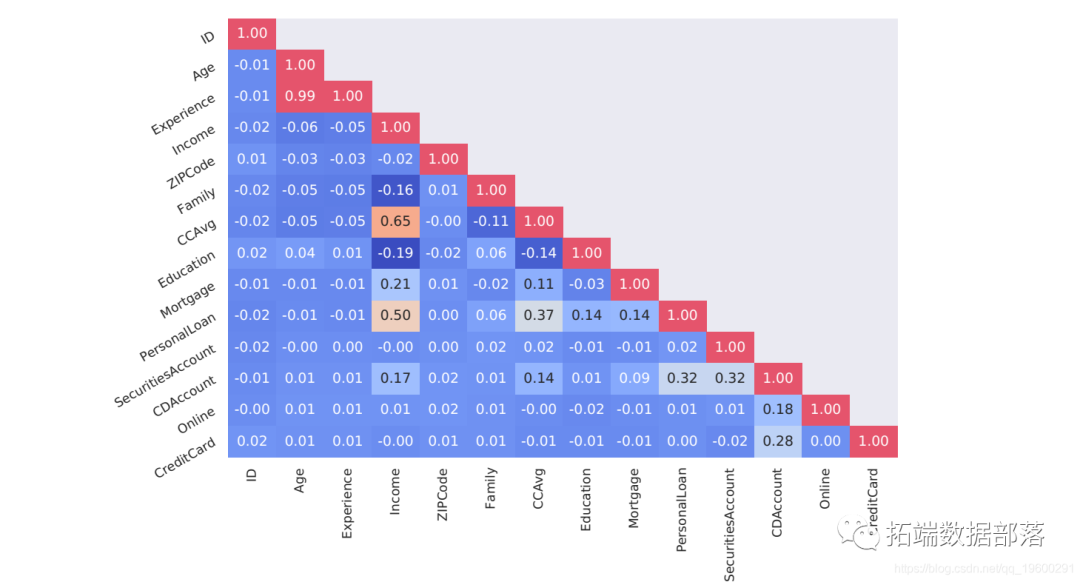

# 与热图的关联性corr = data.corr()

plt.figure(figsize=(13,7))

# 创建一个掩码,以便我们只看到一次相关的值a = sns.heatmap(corr,mask=mask, annot=True, fmt='.2f')

观察

- 收入和CCAvg呈中等相关。

- 年龄和工作经验高度相关

看下面的图,收入低于10万的家庭比高收入的家庭更不可能获得贷款。

应用模型

将数据分为训练集和测试集

train_labels = train_set

test_labels = test_set决策树分类器

DecisionTreeClassifier(class_weight=None, criterion='entropy', ...)

dt_model.score

0.9773333333333334

dt_model.predict(test_set)查看测试集

test_set.head(5)

朴素贝叶斯

naive_model.fit(train_set, train_labels)

naive_model.score

0.8866666666666667随机森林分类器

randomforest_model.score(test_set,test_labels)

0.8993333333333333KNN(K-最近邻居)

data.drop(['Experience' ,'ID'] , axis = 1).drop(labels= "PersonalLoan" , axis = 1)

train_set_dep = data["PersonalLoan"]

acc = accuracy_score(Y_Test, predicted)

print(acc)

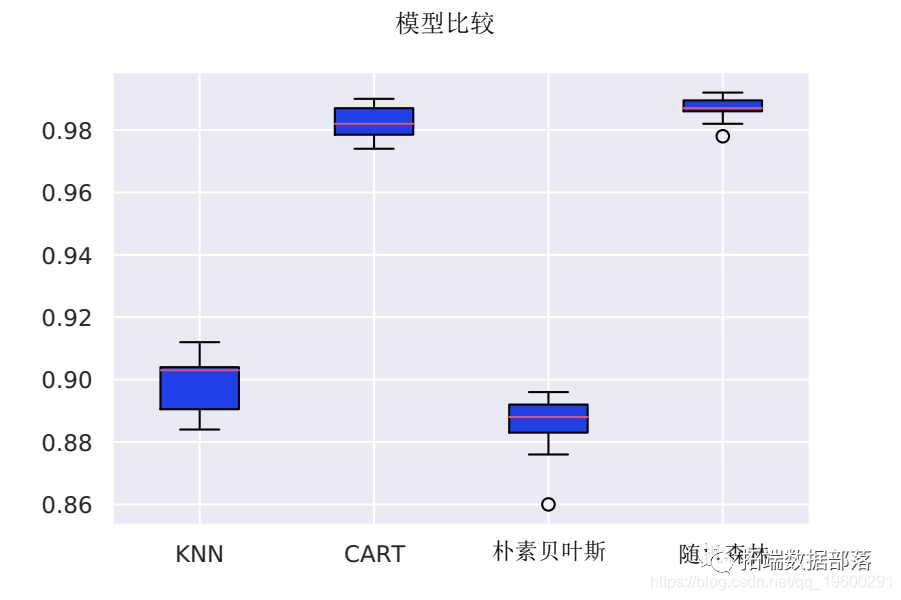

0.9106070713809206模型比较

for name, model in models:kfold = model_selection.KFold(n_splits=10)cv_results = model_selection.cross_val_score(model, X, y, cv, scoring)# 箱线图算法的比较

plt.figure()

![]()

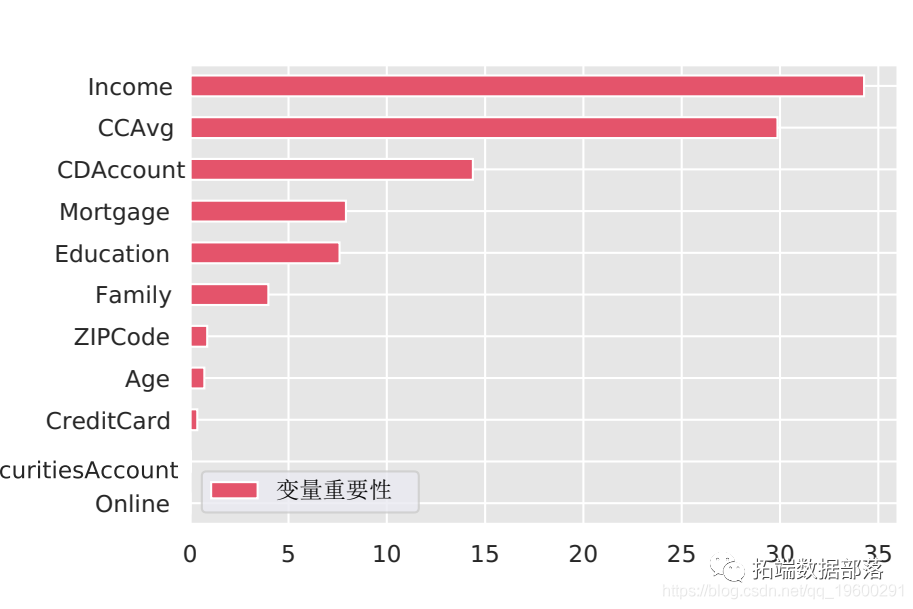

结论

通用银行的目的是将负债客户转变为贷款客户。他们想发起新的营销活动;因此,他们需要有关数据中给出的变量之间的有联系的信息。本研究使用了四种分类算法。从上图可以看出,随机森林 算法似乎 具有最高的精度,我们可以选择它作为最终模型。

本文选自《Python决策树、随机森林、朴素贝叶斯、KNN(K-最近邻居)分类分析银行拉新活动挖掘潜在贷款客户》。

关于分析师

在此对 Hengtao Fan 对本文所作的贡献表示诚挚感谢,他在昆士兰大学完成了商业分析与信息系统双专业的学位,专注数据分析、机器学习、Python 文本分析、数据建模(ANN、KNN、NB、决策树和随机森林等)领域。擅长 R 语言、Python、Excel、Office、SQL。

这篇关于【视频讲解】数据挖掘实战:Python金融贷款模型分类潜在贷款客户的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!