本文主要是介绍从年金理论到杠杆效应,再到财务报表与投资评估指标,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

一、解释普通年金终值和普通年金现值的概念。

普通年金终值:以利率为1%,每期收款100元,5期为例,普通年金终值的折算过程如图:

普通年金现值:以利率为1%,每期收款100元,5期为例,普通年金现值的折算过程如图:

二、解释经营杠杆效应和财务杠杆效应,有相关文字和公式,以及推导过程。

-

经营杠杆(DOL)

经营杠杆:由于固定经营成本的存在,使得报酬的变动率大于业务量变动率的现象。从变动的传导来看,销量变动率——息税前利润变动率

含义:息税前利润变动率/业务量变动率,衡量经营风险。

提示:假设只有Q变化,导致了EBIT变化,右上角带了角标的表示下期,不带角标的表示基期,△表示变动额,其他数据各期保持不变。

如果固定成本为0,那么经营杠杆为1,经营风险最低。但是固定成本不可能为0,所以经营杠杆一般都是大于1的。 -

财务杠杆(DFL)

财务杠杆:由于固定性资本成本的存在,使得企业普通股收益变动率大于息税前利润变动率的现象。从变动的传导来看,息税前利润变动率——每股收益变动率

含义:每股收益变动率/息税前利润变动率,衡量财务风险

如果利息费用、优先股股利为0,那么财务杠杆为1,财务风险最低。对于大多数企业而言,存在利息费用,财务杠杆大于1。

三、零部件自制和购买分析,有哪几种情况?举例说明。

零部件自制或外购的决策分析一般可采用相关成本分析法和成本平衡点分析法。

-

零部件自制不需增加固定成本且自制能力无法转移

在企业已经具备的自制能力无法转移的情况下,原有的固定成本属于沉没成本,不会因零部件的自制或外购而发生变动。因此,在这项决策分析中,只需将自制方案的变动成本与外购成本进行比较。如果自制变动成本高于外购成本,应外购;如果自制变动成本低于外购成本,应自制。

【例】某企业每年需用A零件100 000件,该零件即可以自制,又可以外购。若外购每件单价为40元;若自制,企业拥有多余的生产能力且无法转移,其单位成本为:

直接材料30元

直接人工6元

变动制造费用3元

固定制造费用5元

单位成本合计44元

A零件是自制还是外购?

根据题意,可采用相关成本分析法。由于企业拥有多余的生产能力,固定成本属于无关成本,不需考虑,自制单位变动成本为39元(直接材料30元,直接人工6元,变动制造费用3元),外购单价为40元。有:

自制总成本为:100 000×39=3 900 000(元)

外购总成本为:100 000×40=4 000 000(元)

企业应选择自制方案,可节约成本100 000元。 -

零部件自制不需增加固定成本且自制能力可以转移

在自制能力可以转移的情况下,自制方案的相关成本除了包括按零部件全年需用量计算的变动生产成本外,还包括与自制能力转移有关的机会成本,无法通过直接比较单位变动生产成本与外购单价作出决策,必须采用相关成本分析法。

【例】仍依上例资料。假定自制A零件的生产能力可以转移,每年预计可以获得贡献毛益1 000 000元。A零件是自制还是外购?

根据题意,可采用相关成本分析法。由于企业拥有多余的生产能力,固定成本属于无关成本,不需考虑,自制单位变动成本为39元(直接材料30元,直接人工6元,变动制造费用3元),外购单价为40元。有:

自制A零件的机会成本为

依题意编制的相关损益分析表如表所示。

企业应选择外购方案,可节约成本900 000元。 -

零部件自制但需要增加固定成本

当自制零部件时,如果企业没有多余的生产能力或多余生产能力不足,就需要增加固定成本以购置必要的机器设备。在这种情况下,自制零部件的成本,就不仅包括变动成本,而且还包括增加的固定成本。由于单位固定成本是随产量成反比例变动的,因此对于不同的需要量,决策分析的结论就可能不同。这类问题的决策分析,根据零部件的需要量是否确定,可以分别采用相关成本分析法和成本平衡点分析法来进行分析。若零部件的需要量确定,可以采用相关成本分析法,若零部件的需要量不确定则采用成本平衡点分析法。因零部件的需要量确定情况下的零部件自制与否的决策与前例相似,这里仅就零部件需要量不确定情况下的自制与否的决策进行举例。

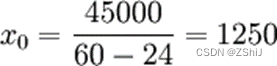

【例】企业需要的B零件可以外购,单价为60元;若自制单位变动成本为24元,每年还需增加固定成本45 000元。

要求:分析B零件是自制还是外购。

解:由于本例零部件的需要量不确定,因此需采用成本平衡点分析法进行分析。

设:x0为成本平衡点业务量,自制方案的总成本为y1,固定成本为a1,单位变动成本为b1;外购方案的总成本为y2,固定成本为a2,单位变动成本为b2。

其中:a1 = 45000元

b1 = 24元

a2 = 0

b2 = 60元

则有:y1 = a1 + b1x = 45000 + 24x

y2 = 60x

件

件

这说明,当零部件需要量在1 250件时,外购总成本与自制总成本相等;当零部件的需要量在1 250件以内时,外购总成本低于自制总成本,应选择外购方案;当零部件需要量超过1 250件时,自制总成本低于外购总成本,应选择自制方案。

四、解释资产负债表、利润表、现金流量表的内涵,分析它们的内在勾稽关系。

资产负债表、利润表和现金流量表具体科目之间也是相互关联的如下图所示:

三张报表的映射关系。

例子:

五、解释净现值、净现值率、现值指数的概念,引用公式和例子。

-

净现值(NPV)

含义:一个投资项目,其未来现金净流量现值与原始投资额现值之间的差额,称为净现值。

计算公式:净现值(NPV)=未来现金净流量现值-原始投资额现值

决策原则:

(1)净现值为正,方案可行,说明方案的实际收益率高于所要求的收益率;

(2)净现值为负,方案不可行,说明方案的实际投资收益率低于所要求的收益率;

(3)净现值为零,方案也可行,说明方案的投资收益刚好达到所要求的投资收益 -

净现值率

净现值率的经济含义:项目净现值与项目全部投资现值之比。反映单位投资现值所能带来的净现值。是净现值的辅助评价指标。适于多个投资额不同的项目方案的比选。

计算公式:NPVR= NPV/Ip

评价准则:(1)若NPVR≥0,说明投资方案在经济上可接受;(2)若NPVR<0,说明投资方案在经济上不可行。 -

现值指数(PVI)

含义:是指投资项目的未来现金净流量现值与原始投资额现值之比。

计算公式:现值指数(PVI)=未来现金净流量现值÷原始投资额现值

决策原则:(1)现值指数≥1,方案可行;(2)现值指数<1,方案不可行

这篇关于从年金理论到杠杆效应,再到财务报表与投资评估指标的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!