本文主要是介绍半导体老兵征战IPO,中微半导的远虑与近忧,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

数据智能产业创新服务媒体

——聚焦数智 · 改变商业

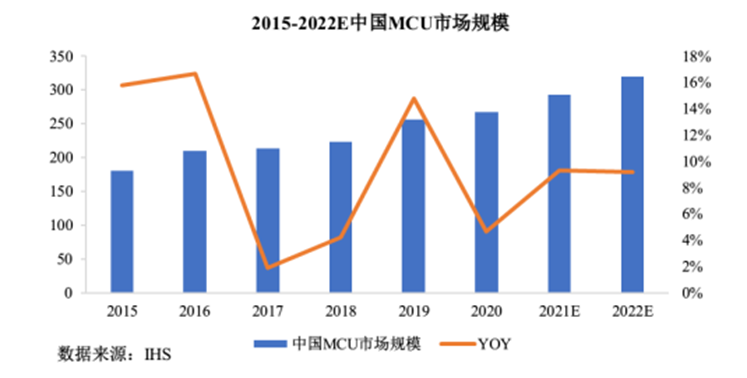

随着物联网设备、智能网联汽车的渗透率提升,近年全球MCU出货数量及市场规模正保持着稳定增长。

据IC Insights预测,2021年全球MCU市场规模达157亿美元,2024年将增至188亿美元。而据IHS数据统计,近五年中国MCU市场CAGR为7.2%,是同期全球MCU市场增长率的4倍。

中国MCU市场规模变动 数据来源:IHS

MUC产业稳定的增长态势,也将芯片产业链上下游企业送入IPO之旅。近日,上交所披露,中国证券监督管理委员会批复同意中微半导体(深圳)股份有限公司(以下简称中微半导)首次公开发行股票注册。

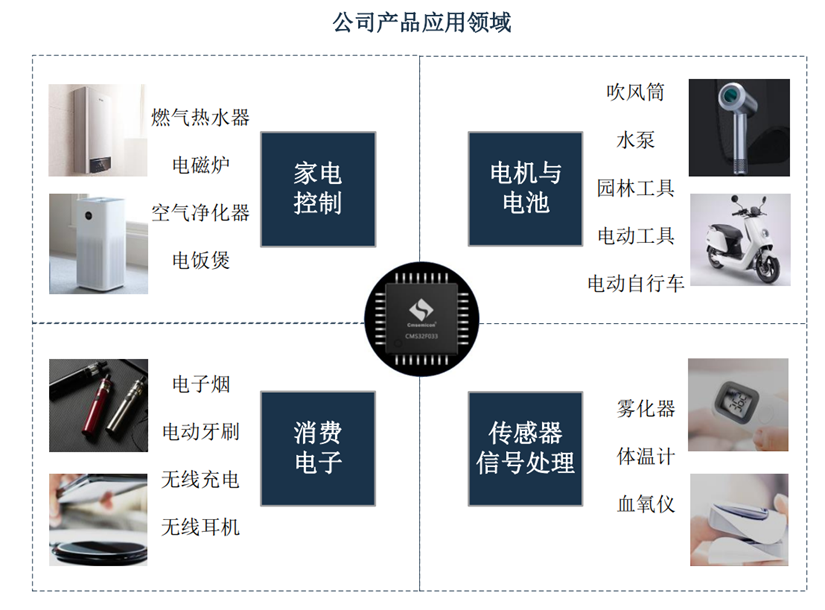

作为一家以MCU为核心的平台型芯片设计企业,中微半导成立于2001年,业务聚焦数模混合信号芯片、模拟芯片的研发、设计与销售,主要产品包括家电控制芯片、消费电子芯片、电机与电池芯片和传感器信号处理芯片四大类。

2002年,中微半导成功研发出ASIC芯片,切入芯片赛道;2006年,中微半导在国内率先推出8位OTP MCU芯片;2018年至2020年,其持续推出基于8051、ARM M0、M0+和 RISC-V 内核的8位和32位高性能数模混合芯片以及多款模拟芯片,期间积累有千余个自主IP,可谓“半导体老兵”。

值得注意的是,中微半导体(深圳)股份有限公司同上市企业、国内芯片蚀刻龙头中微半导体设备(上海)股份有限公司(以下简称中微公司)虽名称高度相似,却并无关联关系。

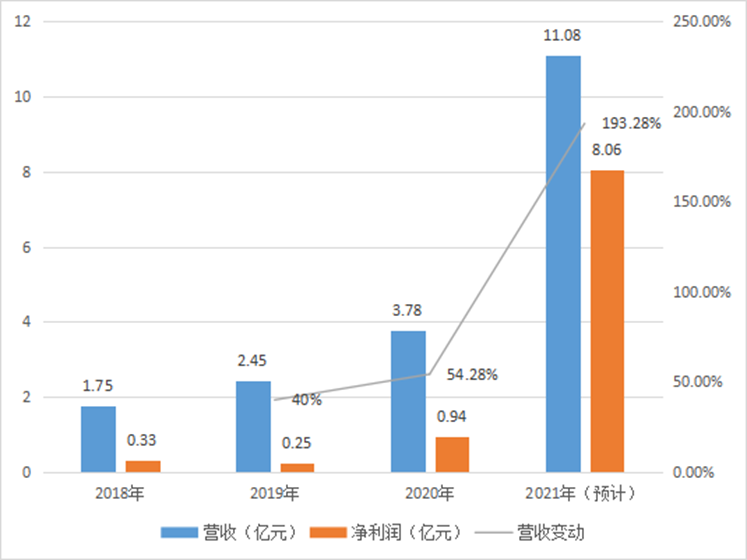

而根据招股书数据,作为成立20余年的“老兵”,中微半导财务数据并不稳定。2018年至2020年,以及2021年1-6月,中微半导的营业收入分别为1.75亿元、2.45亿元、3.78亿元、5.35亿元;而净利润分别为0.33亿元、0.25亿元、0.94亿元、2.59亿元。

中微半导营收/净利润情况 数据来源:中微半导招股书 公开财报

数据层面,中微半导在2020年以前一直业绩平平,但其营收、净利润在近两年间却突飞猛进,背后出于何种逻辑?

半导体老兵,靠缺芯潮崛起?

众所周知,集成电路核心产业主要包括芯片设计、晶圆制造和芯片封测等环节,根据是否自建晶圆制造产线可主要分为 IDM(Integrated Device Manufacturing,垂直分工模 式)模式和 Fabless(Fabrication-Less,无晶圆模式)模式。

中微半导属于后者,即不涉及晶圆制造环节,只从事芯片研发及销售,晶圆制造、封装和测试环节均委托给代工厂完成。

中微半导主营业务为MCU芯片,即把CPU(中央处理器)的频率与规格做适当缩减,并整合内存、计数器、USB等周边接口所形成的微控制单元。除此之外,中微半导芯片产品亦包括预驱动、功率器件、电源管理专用芯片等。

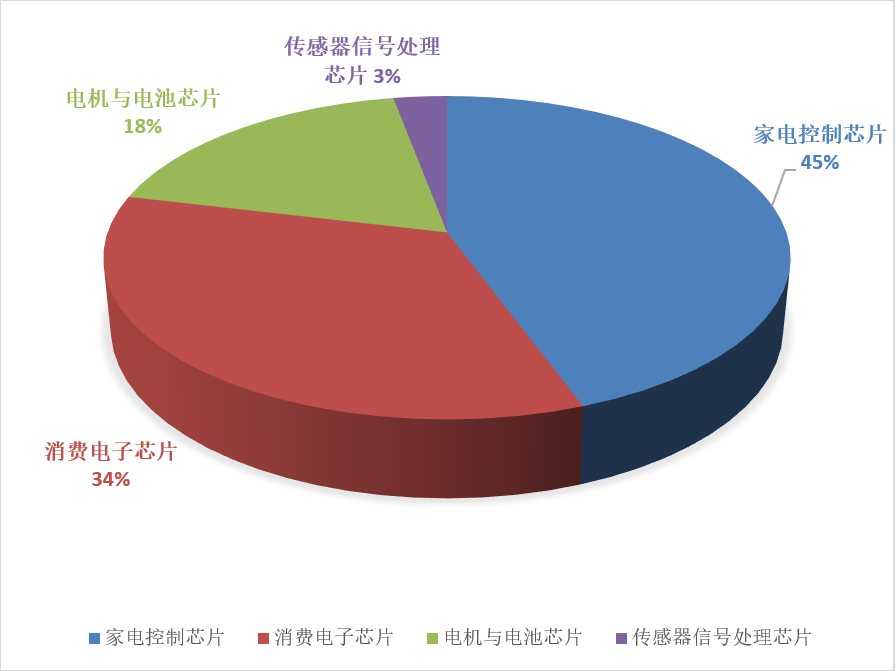

按应用领域分类,其产品线主要分为家电控制芯片、消费电子芯片、电机与电池芯片和传感器信号处理芯片四大类。

中微半导产品应用领域

其中,中微半导家电控制芯片是以 MCU 为核心,大多集成了触摸控制、屏幕显示、ADC转 换等功能模块,其数模混合芯片既应用于热水器、电磁炉、微波炉等小家电电器,亦已进入空调、冰箱、洗衣机等大家电领域的采购清单中,下游客户涵盖美的、格力、苏泊尔等家电企业。

而作为集成了主控、模拟外设等一系列模块的系统集成芯片,消费电子芯片顾名思义,多用于个人消费电子产品上,对功能的多样化以及携带与使用便捷性的要求相对较高。据悉,中微半导消费电子芯片多应用于电动牙刷、电子烟和无线充电器等电子产品,下游客户涵盖小米、一加等企业。

电机与电池芯片领域,中微半导芯片产品主要以直流无刷电机SoC芯片和动力电池BMS芯片为主,前者主要应用于骑行类、风机、水泵、园林工具等领域,被创科集团、日本电产、东成机 电、小米等下游企业采用;后者则用于多节锂电池的管理方面,下游终端客户包括小牛、雅迪等电动摩托车生产商。

由于进入家电领域、消费电子领域时间较早,中微半导家电控制芯片、消费电子芯片业务占比较重,下游客户资源亦更丰富。招股书显示,2019年至2021年,中微半导家电控制和消费电子领域的收入占比分别为 96.57%、90.70%、78.31%。

2021年中微半导主营业务营收占比情况 数据来源:中微半导招股书 公开财报

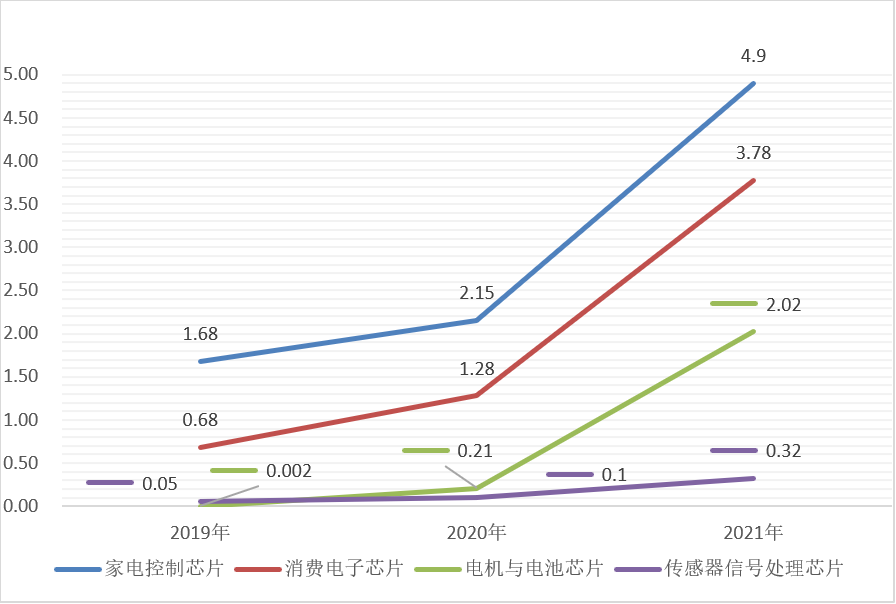

从各项业务营收变动情况来看,2021年,除传感器信号处理芯片增长稍缓外,中微半导其余三项业务均增长迅猛。尤其是其电机与电池芯片业务,2021年更是实现了几近十倍的营收增长。

其中,增长趋缓的传感器信号处理芯片或同其入局时间相对较短有关。据中微半导招股书披露,其传感器信号处理领域相关业务尚处于起步阶段,产品丰富度及下游需求均不稳定。

以主要应用于血氧仪、雾化器和体温计等产品的传感器信号处理芯片为例,中微半导在产业链下游并没有相对稳定的大型企业支撑需求。

相比之下,电机与电池芯片、消费电子芯片、家电控制芯片业务的营收陡增,或许同全球缺芯浪潮有关,毕竟下游家电、消费电子产品、新能源产业需求稳定,而客户较为分散的中微半导亦能从中获得更多议价权。

中微半导近三年主营业务营收变动情况 数据来源:中微半导招股书 公开财报

受疫情、半导体产业结构性问题等因素影响,自2020年末以来,全球芯片供应持续短缺且趋势有所蔓延,以汽车赛道为例,去年丰田、大众等公司因缺芯纷纷陷入减产、推迟供应的窘境,纵使NVIDIA、AMD等硬件巨头,也需就产能问题与各代工厂周旋。

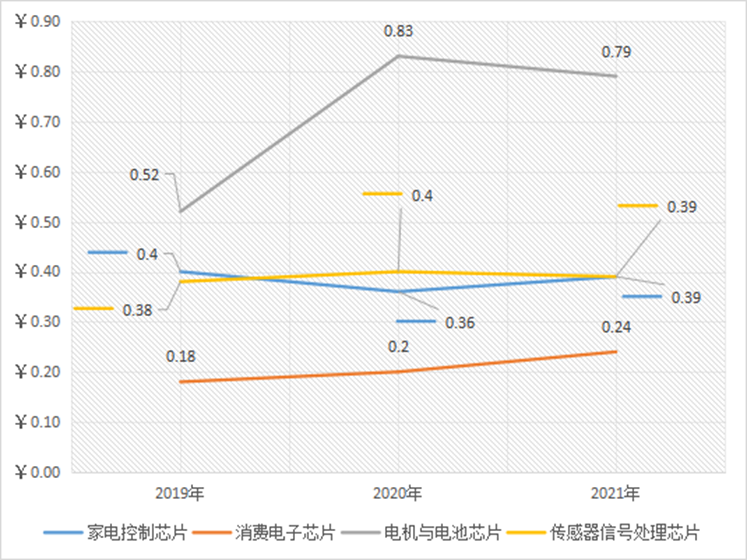

而缺芯潮下,既往稳定的供求关系被打破,以博世ESP(车身稳定系统)芯片为例,正常供货均价只需13元,而2021年其一度涨至单颗4000元。尽管在缺芯潮中,Fabless模式也可能带来上游供应链产能不足等问题,但就数据来看,此类问题并没有集中反映在中微半导的业务层面。这很可能同中微半导芯片制程并不属先进行列,上游产能相对充裕有关。

中微半导主营产品单价变动情况 数据来源:中微半导招股书 公开财报

中微半导主营产品单位(颗)总成本变动情况 数据来源:中微半导招股书 公开财报

近三年,中微半导主营产品单位总成本并无明显提升,而2021年主营产品出货单价却均大幅上涨,也就是说,中微半导在充分享受因缺芯潮带来的产品溢价的同时,并未因此付诸更高的上游成本。

而报告期内,中微半导毛利率分别为 43.46%、40.42%和 68.86%,其中2021年其毛利率同比上升28.44%,综合其营收冰变动情况,足以说明中微半导业绩之所以激增,很大程度上受益于芯片产业的大环境变动。问题就在于,中微半导此番增长态势能否被延续下去?

中微半导远虑与近忧

剥离掉全球缺芯浪潮提振作用因素,回看中微半导2020年以前业绩变动情况,则是呈现缓慢下滑的态势,表现并不突出。

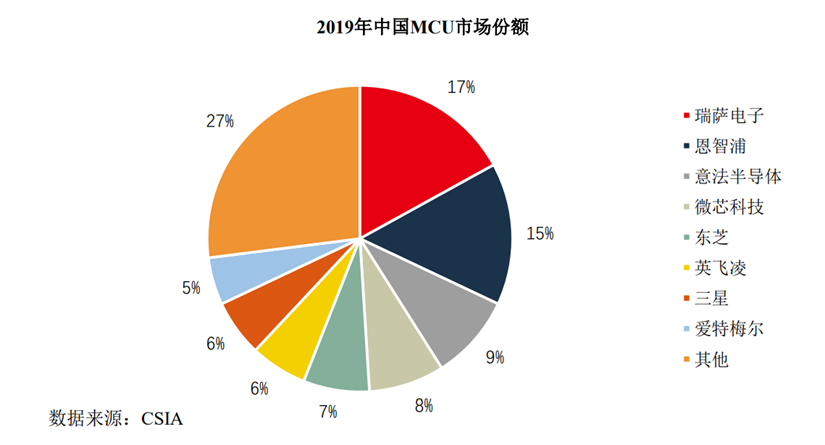

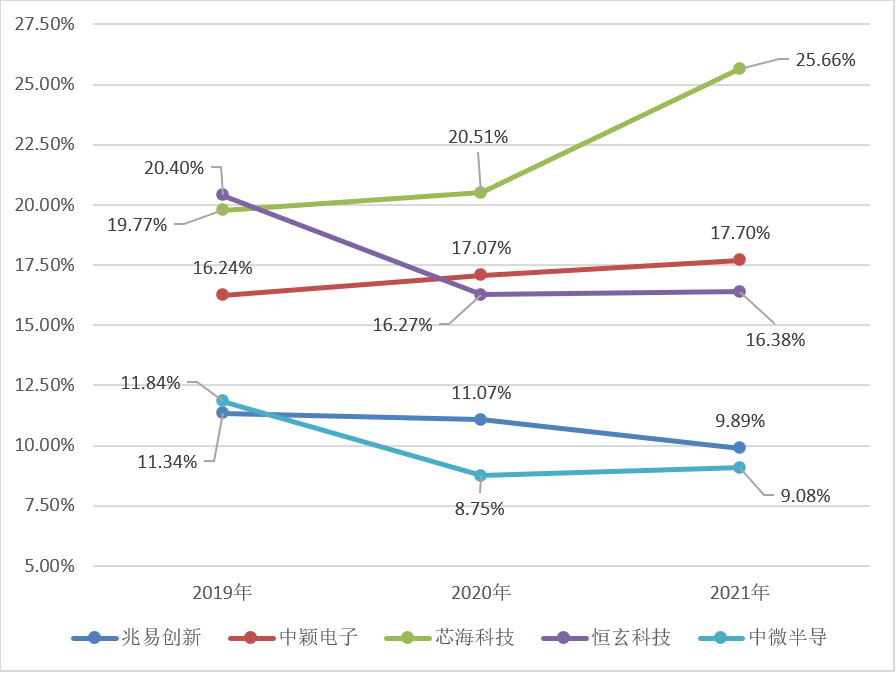

这或许同其行业竞争力有关。MCU赛道马太效应十分明显,全球主要供应商仍以国外厂家为主,行业集中度相对较高。根据前瞻产业研究院统计,2019年全球前5大MCU 生产厂商为瑞萨电子、NXP、 得捷电子、英飞凌以及微芯科技,合计占比高达83%。

纵使是国内市场,MCU市场大部分份额仍被海外巨头占据。根据 CSIA 数据,2019年瑞萨电子 MCU市场销售份额为17.10%, 排名第一,恩智浦以14.50%的市场份额位列第二,意法半导体则以8.5%的市场份额位列第三。

2019年中国MUC市场份额 数据来源:CSIA

此番分布背后的逻辑在于,MCU下游需求以消费电子为主,产业末端落于C端市场,而C端市场并不将国产化率当作核心指标,受国产替代浪潮红利覆盖相对较弱,对其而言,技术水平本身才是其核心需求。

而与行业龙头企业相比,多数国内企业在技术水平、产品布局、销售规模和市场地位等方面存在一定差距。反馈在业务层面,占据技术优势的国外厂商业务线涉及汽车等高端领域,而国内大部分厂商则仍集中于中低端领域,分食小家电及部分消费电子等残留的“蛋糕”。中微半导属于后者。

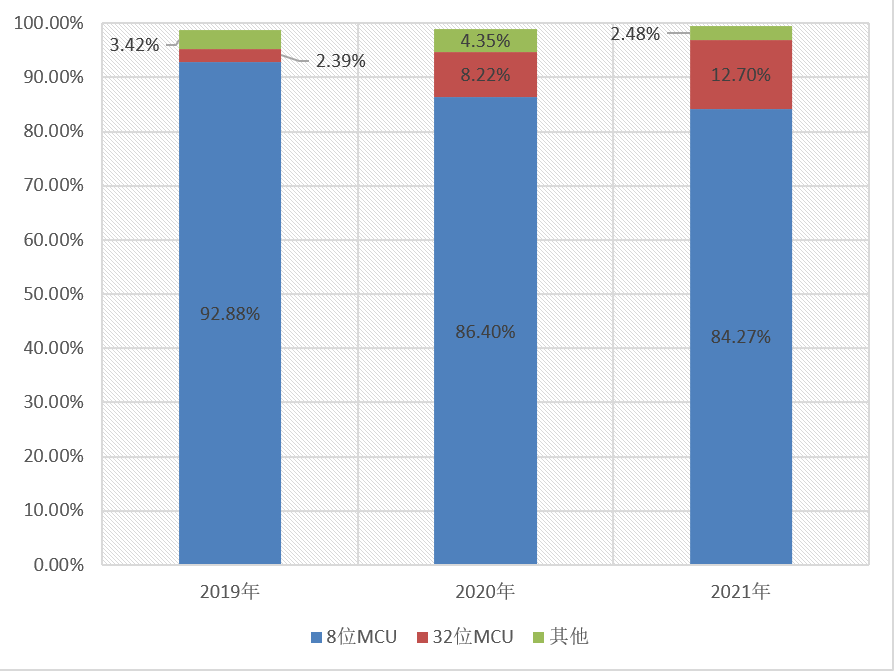

前述其业务集中于家电控制领域,且尽管其已具备32位MCU芯片的设计能力,但产品仍以技术壁垒较低的8位MCU芯片为主,议价空间相对有限。近三年,中微半导8位MCU收入占比分别为92.88%、86.40%、84.27%,这也使其产品层面欠缺竞争力,在芯片内核先进性、芯片存储资源和工作 主频等方面难以同行业龙头企业竞争。

中微半导近三年不同位数产品营收情况 数据来源:中微半导招股书 公开财报

而随着行业龙头基于自身优势不断向下侵蚀市场,中微半导等腰部厂商将面临“守城”的困局。由此可见,中微半导营收之所以在近两年间飞速提升,正因缺芯潮下龙头产能被需求填满,让出了份额。

对中微半导而言,想要提升其市场份额,首当其冲的便是提升技术层面的竞争力。然而,芯片产业极度依赖上下游产业链配合。而在数模混合信号芯片、模拟芯片等中微半导主营领域,我国仍主要依赖进口,产业整体自给率较低。

此外,芯片设计亦需下游企业长期的验证,以半导体是被为例,其所需经历的验证就包括可靠性测试、工艺测试和马拉松测试、小批量验证等,验证合格后才能被纳入供应商名单,平均耗时一年以上。

由于中微半导主营的8位MCU芯片技术壁垒较低,验证周期相对友好,但倘若大举向上切入32位MCU芯片领域,较长的验证周期或许将导致其相关产品难以抢占市场先机。此外,芯片设计涉及多个细分领域,核心技术壁垒众多,是烧钱的游戏,而基于中微半导的体量,或将很难打入更深的产业链条。

以研发投入为例,中微半导近三年研发费用分别为0.29亿元、0.33亿元、1.01亿元,同动辄数十上百亿研发投入的龙头企业相比毫无优势。而以研发费用率为参考,可以看到即使是同国内竞争企业对比,中微半导数据指标亦属末流。

中微半导主要竞争对手研发费用率对比情况 数据来源:中微半导招股书 公开财报

对此,中微半导解释称系研发中心在成都,而部分非一线城市职工薪酬水平相对较低所致。但即便如此,随着行业内企业的竞争力度逐步增大,叠加我国芯片人才总量不足,半导体产业充斥着“抢人”氛围,在此背景下,薪酬相对较低的中微半导对高端人才吸引力有限,研发层面亦将带来桎梏。

基于公司体量、研发净值、研发费用率、人才吸引力等多方面原因,中微半导并不具备跃升头部厂商的能力,此乃其远虑。

而另一方面,随着半导体产业工厂扩建、产能逐渐释放,缺芯潮或将有所缓解,中微半导所处的MCU赛道亦将迎来供求下跌周期。

据中微半导预计,2022年1-6月,预计实现归属于母公司股东的净利润为 3600万元至9200万元,同比下滑86.08%至64.42%。显然,基于其核心技术、研发层面的劣势,届时中微半导的增长态势将很难延续。

靠车规芯片自救,需与时间赛跑

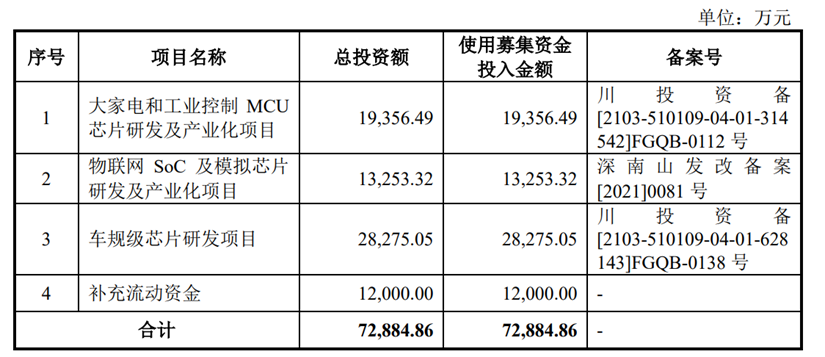

面对预期业业绩收缩,中微半导的募资计划或许透露了其下一轮的业务重心。

招股书显示,中微半导体本次IPO计划募资7.29亿元,其中,1.93亿元用于大家电和工业控制MCU芯片研发及产业化项目,1.33亿元用于物联网SoC及模拟芯片研发及产业化项目,2.83亿元用于车规级芯片研发项目,1.2亿元用于补充流动资金。

中微半导募资主要用途 数据来源:中微半导招股书 公开财报

从资金分配可以窥见,车规芯片或将成为其下一阶段“自救”的命门。

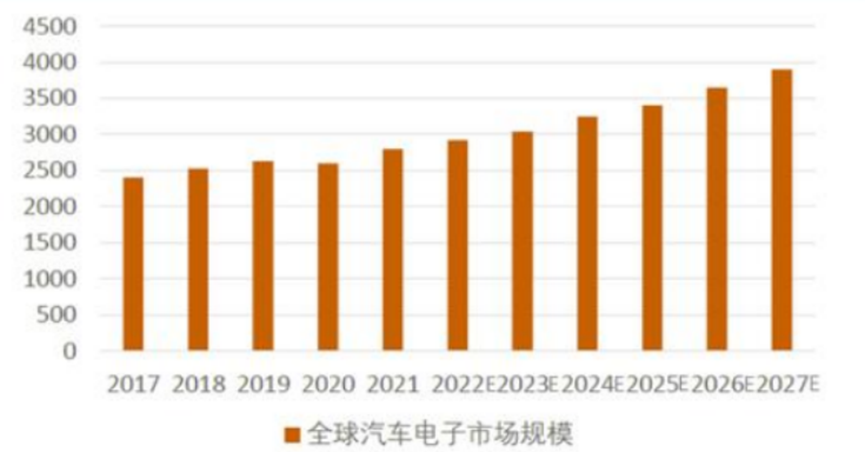

此番选择并不奇怪,目前,我国新能源汽车行业正处于高速增长阶段,根据前瞻产业研究院预测,2026年我国新能源汽车销量将达 280 万台,2020至2026年复合年增长率为12.69%。

而据Gartner数据,2017年至2022年,增速最快的半导体终端应用领域正是汽车电子及工业电子,汽车电子复合增长率高达11%。而汽车电子车载雷达、车载图像传感系统、电子车身稳定程序、电机系统、压力传感器等多个部分均涉及MCU芯片产品。也就是说,车规芯片在下游拥有出货保障,转型逻辑本身并无问题。

全球汽车电子市场规模(亿美元) 图源:天风证券

只是,在竞争层面,中微半导体仍然无法摆脱受制于行业龙头的基本面。根据IC Insight的报告,瑞萨、恩智浦、德州仪器、英飞凌、赛普拉斯、意法半导体六家公司作为行业龙头,几乎已将车规MCU市场分食殆尽,2020年,六者全球份额超过95%,俨然是一片红海。

此外,由于汽车场景关乎用户人身安全,下游厂商对于芯片安全性、稳定性要求颇高,不仅上文提及的芯片验证问题在车规芯片赛道更为严苛,如非特殊情况,下游企业亦不会贸然更换供应商。

据了解,车规芯片供货周期通常以10年为单位计量,即便是国产头部厂商,想要切入车企供应链都很困难,更不必说中微半导这类刚上车的新玩家。即便中微半导此前曾有同小牛、雅迪等电动摩托车生产商合作的经历,但电动摩托与新能源汽车差异明显,并不具备说服力。

对于眼下的桎梏,中微半导的破局路径是国产替代。据其招股书披露,车规芯片项目旨在建立车规级芯片的研发平台,打造出适用于电机控制、 电池管理、车身和娱乐控制系统等一系列的车规级芯片,实现“国产替代”。

诚然,目前车规MCU国产化率较低,但在汽车领域安全性、稳定性才是“刚需”,而非国产化率。另一方面,即便是国内赛道,竞争亦十分激烈。根据企名片数据,2021年MCU领域融资高达15起,融资数量已然持平了此前六年总和。

也就是说,将业务重心转向车规芯片的中微半导,要想打好翻身仗并不简单,仍旧困于之前的桎梏。好在当下缺芯潮尚未止息,中微半导倘若能寻得稳定的客户,签署长期供货协议,或许尚有一战之力。

只是,目前中微半导车规芯片项目尚未完成,完成后亦将面临较长的验证周期。因此,其所谓看准风口赛道的自救,除需面临着更大的竞争压力外,还将同时间展开赛跑。

*提示:后台回复关键词“中微半导体招股书”即可下载400页PDF完整版招股说明书。

文:威化化 / 数据猿

《2022中国企业数智化转型升级服务全景图/产业图谱1.0版》

《2022中国数据智能产业图谱1.0版》

❷ 创新服务企业榜

❸ 创新服务产品榜

❸ 最具投资价值榜

❺ 创新技术突破榜

☆条漫:《看过大佬们发的朋友圈之后,我相信:明天会更好!》

联系数据猿

这篇关于半导体老兵征战IPO,中微半导的远虑与近忧的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!