本文主要是介绍晶科科技净利润三连降,靠氢能支撑能否学会独立行走?,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

在“双碳”愿景下,经历了多年产业培育的新能源,正在从替代能源转向主体能源,光伏产业也成为当前热门概念,在市场上一路领涨。

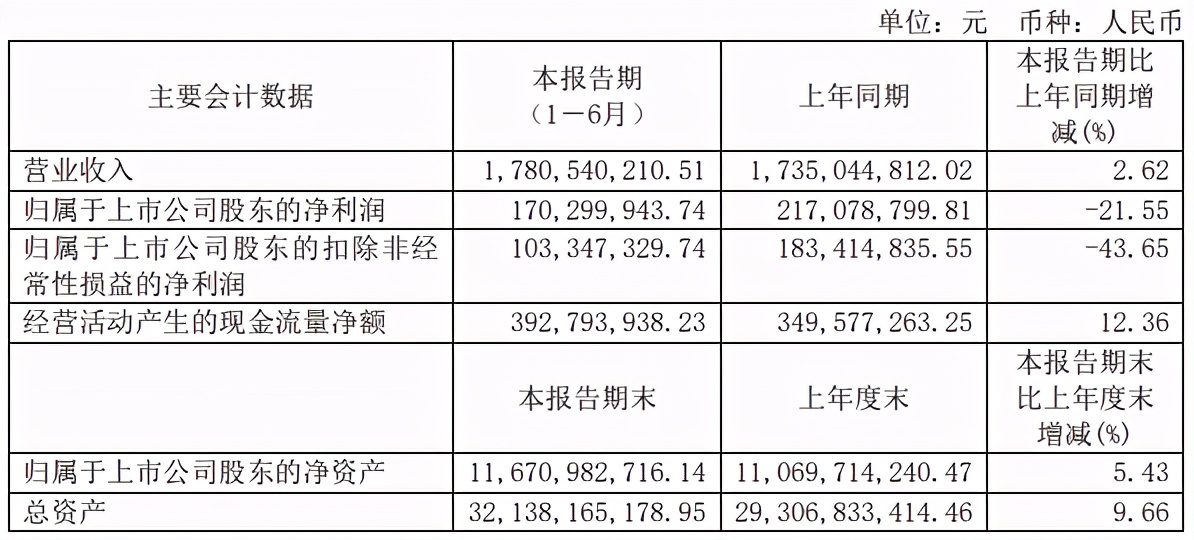

日前“民营光伏电站第一股”晶科科技发布2021年半年度业绩报告,公告显示,公司上半年实现营业收入约17.81亿元,同比增长2.62%;归属于上市公司股东的净利润约1.70亿元,同比减少21.55%。

如今光伏产业受市场热捧,晶科科技交出的这份答卷表现究竟如何呢?随着光伏产业进入“零补贴”时代,晶科科技又是否受到影响?此前晶科科技提出的“同心圆”发展模式,又能否帮助其应对新形势下的变革与挑战?

半年度净利润1.70亿元,晶科科技靠抛售电站盈利

晶科科技是一家清洁能源服务商,主营业务为光伏电站工程总承包及运营业务。

本次年中报告显示,公司上半年实现营业收入约17.81亿元,同比增长2.62%;归属于上市公司股东的净利润约1.70亿元,同比下降21.55%;扣非净利润为1.03亿元,同比下降43.65%。

其中全资子公司晶科电力有限公司报告期内实现营业收入 127,221.25 万元,较上年同期下降 12.87%,净利润 14,825.62 万元,较上年同期下降 45.39%;

对此晶科科技认为,净利润下降主要系报告期内公司平价及竞价项目陆续并网,补贴项目出售导致的发电业务毛利下降所致。

但实际上,这并非是晶科科技首次出现净利润下滑的情况。

根据其过往业绩披露,2019-2021这三年1-6月的净利润变动分别为-16.43%,-23.71%,-43.65%,呈持续下降趋势。

晶科科技今年一季度财报同样反映了这个问题。晶科科技在一季度营业收入为7.06亿元,同比下滑0.24%,虽然营收变动幅度不大,但其净利润却是亏损1.11亿元,较去年一季度亏损2430万元呈扩大趋势。

在《松果财经》看来,晶科科技业绩下滑还有一个重要原因,就是其内部运营和管理能力欠佳。

报告期内,公司应收账款周转率为0.43,同比增长4.42%;存货周转率为7.07,同比下降52.45%。另外公司的三费控制水平在业内明显较低,管理费用与财务费用占营收之比分别为8.45%和25.83%。

在具体业务方面,晶科科技开发、投建各类光伏电站有两种模式,一种是集中式光伏电站,电量全部销售给国家电网。另一种是分布式光伏电站,所发电量优先供应给屋顶资源业主外,余量再并入国家电网。

截至2021年6月底,公司持有各类光伏电站共 330 座,总装机容量约 2955.90MW,其中集中式光伏电站约 2135.54MW,分布式光伏电站约 820.36MW,共完成发电量约17.08亿千瓦时。

除自营电站,晶科科技还对外提供光伏电站运维服务。报告期内,晶科科技对外代运维电站为71座,规模约为1.88GW。

光伏电站EPC工程总承包是晶科科技另一项主营业务。报告期内,晶科科技EPC业务收入为4.08亿元,同比增长 33.28%,占总营收比重的22.9%。

最后值得注意的是,今年二季度,晶科科技两次发布关于出售电站的公告,共获得7.48亿元。报告期内,公司通过处置子公司股权或不动产等现金净流入占净利润之比为278.56%。

如此操作后,晶科科技才在一季度净利润亏损1.11亿元的基础上,实现了上半年净利润增长1.7亿元。

这并不是晶科科技第一次出售电站,最近一年,晶科科技已将28家子公司或项目公司出售,为什么晶科科技会频繁转让资产?

光伏产业进入“零补贴”时代,晶科科技出现“戒断反应”

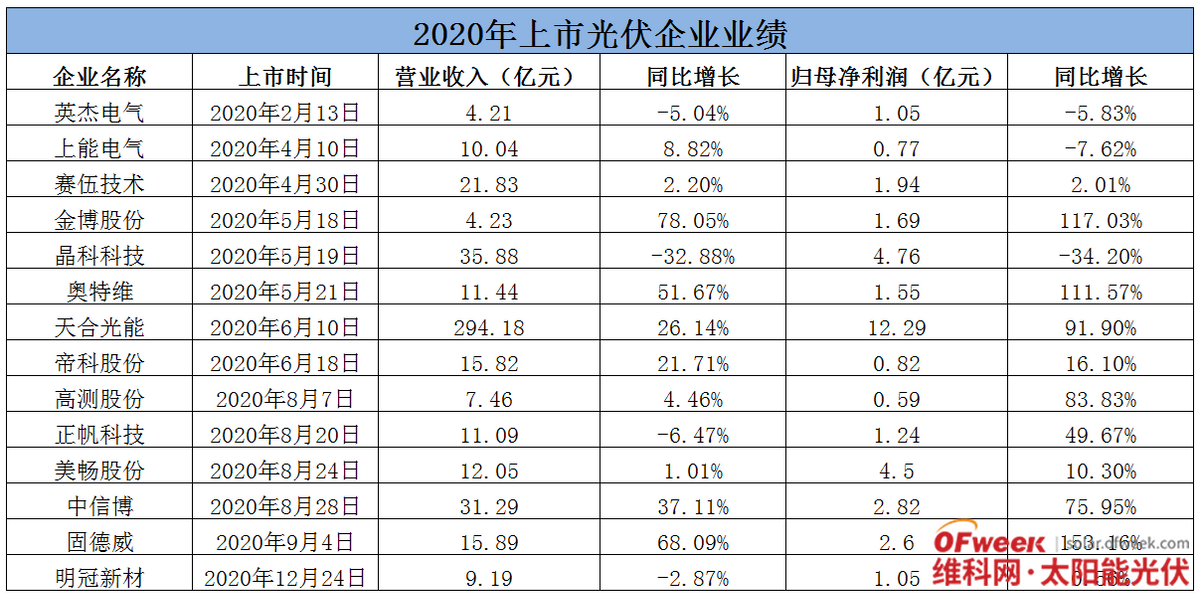

2020年是国内光伏产业重新反弹的一年,新增装机量创下近三年新高,更有多达14家光伏企业在A股上市,晶科科技正是其中之一。

去年5月晶科科技头顶 “民营光伏电站第一股”光环上市,股价曾连续11天涨停,涨幅约110%,股价最高达到10.56元/股。

不过敲钟成功后晶科科技开始“变脸”,不仅净利润持续下滑,进入2021年后便连续两季度亏损。其后股价便一路走低,截至8月23日收盘,股价为7.64元/股,较高点已跌去三分之一。

面对市场的质疑,在2020年财报中晶科科技称,由于天气和疫情影响,2020年公司完成发电量同比下降3.41%,达到34亿千瓦时。同时EPC业务也受到了影响,收入同比出现较大程度下滑。

但实际上,2020年全国光伏发电量达2611亿千瓦时,较2019年增加了371亿千瓦时,同比增长16.6%,行业发展势头强劲,晶科科技的说法显然站不住脚。

真正影响晶科科技股价和业绩的是政府补贴拖欠和减少。

2020年,晶科科技共收到国家电费补贴回款12亿元。而2021年,光伏产业正式进入“零补贴”时代,靠政府补贴的光伏企业被拔去“奶瓶”,令晶科科技一季度业绩进一步下挫。

除此之外,据《松果财经》分析,晶科科技也未表现出对技术的重视,其核心竞争力或许有所不足,这也是公司业绩下滑的因素之一。

据维科网光伏数据显示,晶科科技是2020年上市的14个光伏企业中,营收和归母净利润同比下滑最大的企业。

而且据晶科科技2020年财报数据,其研发费用仅为508.7万元,占当年营收比例1.42%。而今年1-6月,晶科科技研发费用为259.8万元,较上年同期还有8.52%的下降幅度。

对比A股光伏板块,2020年每家企业平均投入研发费用2.04亿元,晶科科技仅有平均水准的2.5%。这对于一家光伏科技企业来说,科技含量过于稀少。

而且晶科科技还有大量隐形债务。根据中报数据显示,公司及控股子公司对外担保余额为人民币约134.11亿元,占公司最近一期经审计的归属于母公司所有者权益的比例为115.91%。

因此,面临补贴减少和竞争力不足的双重危机,晶科科技只得对外出售电站资产来“改善资产结构,回笼资金”。但这并不是长久之计,晶科科技需要尽快去适应“断奶”后的生活。

不过令人迷惑的是,在抛售电站的同时,晶科科技还有11个在建光伏发电项目,它究竟想做什么?这和此前晶科科技提出的“同心圆”战略有什么关联?

晶科科技押注氢能,“同心圆”战略成功几率有多大?

围绕碳达峰与碳中和目标,光伏将必然成为未来能源发展的重要增量,市场方向明确,存在极大的发展机会。

因此晶科科技提出了“同心圆”发展模式,即以光伏电站开发为原点,辐射光伏产业全生态链,赋能“光伏+”多元化应用场景,布局绿电交易、碳交易、光伏制氢等新兴产业。

身处行业风口,晶科科技虽然此前表现未达市场预期,但在分布式能源变革迎来新变化、新格局的当下,晶科科技如果能够在以下几个方向进行突破,或许将迎来一次新的蜕变。

1、深耕原有光伏产业,提高行业竞争力

值得注意的是,目前国内光伏电价总体呈下降的趋势,这也导致了行业毛利率下降的问题,进而出现强者愈强的现象。

据另一光伏概念公司天合光能2020年报,在多晶硅、硅片、电池片、光伏组件这4个光伏产业环节上,市场占有率排名前五企业的市占率之和均有了提高。

其中,多晶硅料环节从2019年的69.30%提升至87.5%,硅片环节从72.80%提升至88.1%,电池片环节从37.90%提升至53.2%,组件环节从42.80%提升至55.1%。

在这种情况下,本就竞争力不足的晶科科技更需要去深耕原有光伏产业。晶科科技需要加大投入到研发领域,建立起一定的技术壁垒,争取提升自身的行业竞争力。

2、拓展海外市场

在国内未能进一步扩大市场份额的情况下,将目光投向广阔的海外市场,对晶科科技来说未尝不是一个好主意。

据《松果财经》了解,晶科科技在欧洲、中东地区都有较强的影响力。报告期内,公司陆续中标了阿布扎比、西班牙和约旦等海外大型光伏发电项目。财报显示,晶科科技海外在建和代建光伏电站容量规模约为2.50GW。

另外晶科科技与美联股份、埃顿集团等全球知名企业亦签订了战略合作协议,计划携手拓展开发分布式光伏、BIPV市场投资及综合能源服务等领域大展拳脚。

3、发力氢能领域

近年来光伏制氢产业被迅速点燃。氢能作为一种可调度的清洁能源,与光伏发电可以实现很好的互补发展。

据中国氢能联盟发布的白皮书显示,到2050年,我国可再生能源电解制氢将占氢气供应结构的70%,届时,制氢领域的广阔市场蓝海将成为众多光伏企业争夺的焦点。

目前,晶科科技在去年与国际气体巨头AirProducts签署了战略合作协议,在清洁能源制氢产业上开展了长期合作。

不过即便光伏制氢的经济性要高于此前的电解制氢,但目前该领域在市场还未十分成熟。对于缺乏新的成熟业务亮点的晶科科技来说,这里或许能够成为其“同心圆”战略中的亮点。

总的来说,目前光伏产业大有可为,因此晶科科技半年度报告发布后,市场仍看好其未来发展,华泰证券、国泰君安维持晶科科技“增持”评级。其股价也在开盘后快速上涨,有继续冲高的可能性。

但值得一提的是,今年作为光伏产业扩产大年,仅8个月内硅料、硅片、光伏玻璃长单协议签署的总量已经超过了2020年,存在一定的价格上浮空间。晶科科技还需要提高供应链管理能力,降低光伏组件价格变动对公司的影响,进而实现后续业绩增长。

文|松果财经

这篇关于晶科科技净利润三连降,靠氢能支撑能否学会独立行走?的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!