本文主要是介绍创新案例|为何农夫山泉创新战略升级为一家零售科技公司,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

农夫山泉上市的消息被公之于众后,几乎所有人都将目光投向了这家国内家喻户晓的饮料公司,谁都想第一时间内窥探它的庐山真面目。

当然,在此之前已经有多路消息通过旁敲侧击,从管窥中获取了一些农夫山泉的真实数据。

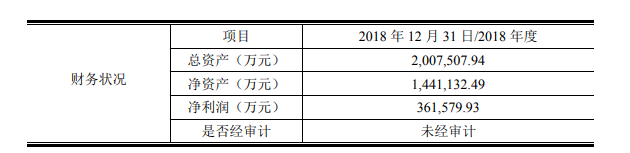

去年6月,农夫山泉的母公司养生堂旗下子公司北京万泰生物药业股份有限公司(下简称为“北京万泰生物”)披露了IPO招股书,同属于养生堂旗下的农夫山泉核心经营数据随之曝光,2018年,农夫山泉股份有限公司净资产为144.11亿元,未经审计的净利润达到36.16亿元。

一瓶纯净水一年净赚36亿的消息不胫而走,这种盈利能力已经超过了同期的蒙牛乳业(2018年净利润为30亿元)。农夫山泉的体量足以挤进国内一线快消品巨头之列。

农夫山泉和养生堂的缔造者钟睒睒鲜少公开露面,在各大富豪榜上也从未出现过他的名字,外界对他的评价更是点缀着更多的戏剧色彩,是桀骜不驯、离经叛道的“独狼”,也是身体力行的慈善家。

这种创始人作风又为农夫山泉增添了几分神秘色彩,盈利多年却从不上市,如今IPO即将启动,究其背后的原委更值得耐人寻味。

饮料业务增速放缓火速狙击新式茶饮

1990年,农夫山泉创始人钟睒睒成为娃哈哈海南地区代理,1993年离开公司后创立了海南养生堂药业。养生堂推出的“养生堂龟鳖丸”让钟睒睒赚到了第一桶金,1996年,农夫山泉浙江千岛湖养生堂饮用水有限公司成立,这正是农夫山泉的前身。

经过二十多年的发展,如今的农夫山泉已经是国内销量排名第一位的水饮品牌,尼尔森数据显示,2018年,农夫山泉以26.5%的市场占有率位居行业第一,此外旗下还包括了其他饮料业务,诸如“农夫果园”、“尖叫”、“水溶C100”、“东方树叶”等多个其他饮料品牌。

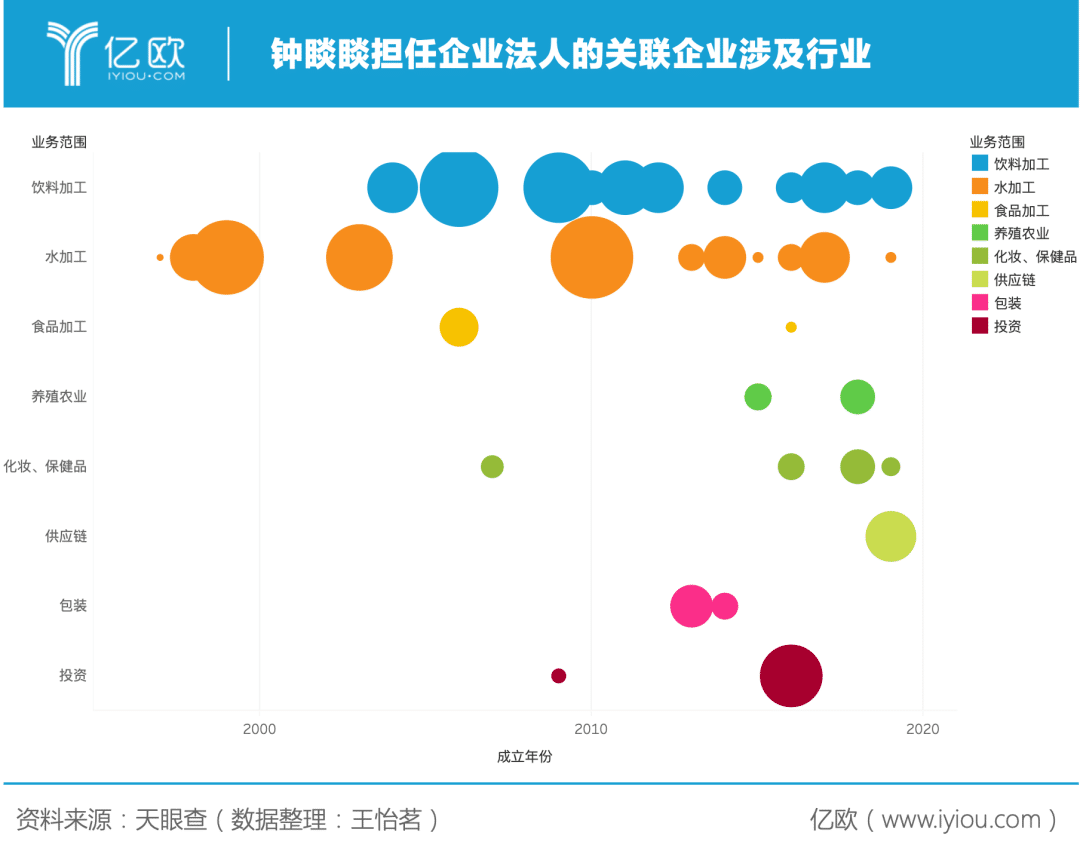

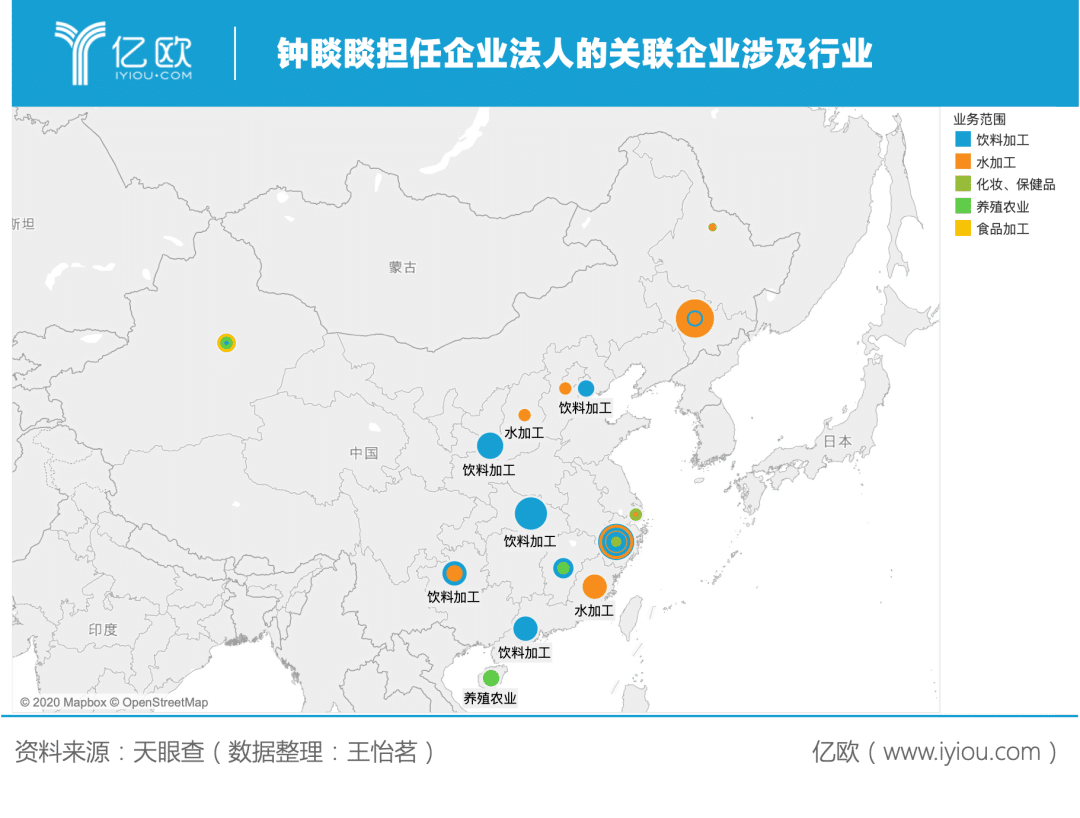

亿欧通过天眼查整理发现,钟睒睒担任独立法人的企业就多达94家,业务范围涉及了养殖业、农业、营养保健品生产、供应链、包装以及涉及相关投资、科技等公司。

如果将农夫山泉从成立到如今按照时间划分为三个阶段,那么2000年以前是养生堂原始资本积累期,1996-2006年这十年间是国内快消品强渠道时代,农夫山泉也是在这个时期内走入千家万户,2007年之后才是属于农夫山泉多样化经营的时代,此时,农夫山泉的产品范围开始从单一的纯净水向多品类饮料拓展,经营范围也从饮水保健品向化妆品拓展,业务范围向产业链的上下游延伸,涉及供应链、投资、科技开发等。

水饮业务的品牌属性和成本属性极强,可口可乐自身的品牌和成本控制下的规模效益已经成为业内标杆。在国内,农夫山泉凭借这两大优势打造了国产水饮的标杆。

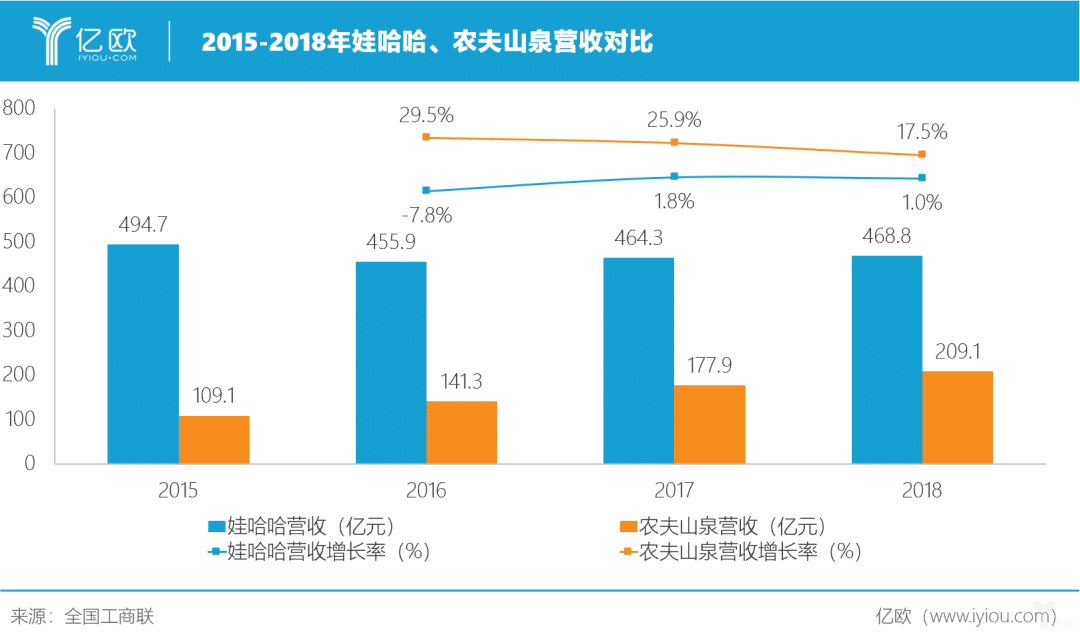

在成立之初,农夫山泉凭借优质水源地建立起自身的品牌护城河,“只卖天然水,只做大自然的搬运工“,成为一句家喻户晓的品牌词。但是,从近年来农夫山泉的增长数据来看,水业务增速放缓已经是不争的事实。

从全国工商联此前发布的《2019中国民营企业500强榜单》中可以发现,近三年间,农夫山泉的增速一直在放缓。

随着渠道成本的不断增加,农夫山泉的利润也越来越薄。亿欧了解到,在水饮快消品领域经销商与零售商瓜分瓶装水售价的60%作为渠道成本,这对于作为上游生产商的农夫山泉来说,下游的渠道成本在增加,农夫山泉想要继续保持相对稳定的零售价格,急需渠道创新。

此外,在生产环节的成本还有另外一重考量,目前在纯净水业内有一条“500公里”的经验理论,即市场距离水源地如果在500公里以内,1-2块元一瓶的矿泉水还可能盈利,但是运输半径一旦超过500公里,油费、过路费、损耗等运输成本就会陡然上升,终端价格低于2.5元根本无法盈利。

在中国,大部分优质的纯净水源位于东北、西北及西南地区,农夫山泉的八大水源地:浙江千岛湖、吉林长白山、陕西太白山、四川峨眉山等八大优质水源基地。除了浙江千岛湖以外,其他水源地均分布在偏僻地区。

然而,纯净水的主要消费者则位居我国东南部地区,水源地与主要消费者市场之间的距离需要庞大且具有成本效益的物流网络。

尤其对于天然矿泉水生产企业,必须在原产地进行灌装,如果需要在全国范围内送货,高昂的物流成本必将导致“入不敷出”,农夫山泉出于品牌定位的考量,定不会对水源地做任何改变,想要维持常年2元的零售价格,农夫山泉需要更多的打法。

所以从近年来农夫山泉在渠道多样化上和新品研发上动作颇为密集,除了开拓巨大的餐饮渠道以外,无人零售、自助贩卖机、便利店都在农夫山泉的布局范围之内。

在新品研发上,农夫山泉火速狙击新式茶饮,单单是2019年推出的新产品已经涉猎植物酸奶、即饮咖啡品牌炭仌、现磨咖啡、可乐咖啡等。

农夫山泉的增长密码

在快消品领域,进入的门槛低,竞争环境激烈,伴随着需求增长,护城河不稳却依然能够获得不错增长的企业不在少数,农夫山泉的做法则是同时在品牌营销、供应链管理和渠道优化管理上筑高墙。

在利用信息化优化供应链方面,农夫山泉曾经尝到过甜头。农夫山泉CIO胡健曾在接受采访中回忆称,2004年到2007年,农夫山泉的销售额一直维持在20亿元人民币,增长极度缓慢。但是从2008年起,农夫山泉却每年以30%-50%的速度增长。

其背后的增长密码来自于线上移动信息化系统。据胡健介绍,农夫山泉的移动信息化系统刚上线时,3G还没有普及,因此一开始使用的是短信,收到的数据以文字为主。随着3G技术的不断发展,农夫山泉不断迭代移动商务解决方案,针对每家门店的销售量、地理位置、库存情况甚至是竞争对手的销量信息,总部都能及时掌握。

同时为了支撑产品和渠道的拓展,在供应链管理端,农夫山泉早在2011年就引入了彼时国内民企极少关注的JDA供应链计划系统 ,用来管理需求预测、协同计划、主生产计划、补货计划等业务信息化。

在使用了网络规划工具后,农夫山泉缩减了城市仓,仓配效率进一步得以提升,传统的靠全国各地办事处提报1+3月销售预测模式,改由生产管理部门按历史数据做统计预测、办事处进行调整,使用调整之后的12个月的共识预测驱动供应链计划。

信息化的应用给农夫山泉带来的是实际效益的提升,但同时也带来了商业竞争上的困境。

前述文章当中,亿欧将农夫山泉的发展分为了三个时期,在第一个发展时期内,和大多数快消品企业一样,农夫山泉的业务的重点在于抢占经销商仓库和资金,并开拓包括餐饮,酒店,电商等新型渠道以获得高速增长,此时的农夫山泉凭借一句“有点甜”的广告词在电视媒体广告时代收割了第一波红利。

进入第二阶段之后,农夫山泉快速增长,市场份额从2000年的19.63%增长至2013年的27.65%,市场占有率仅次于康师傅,娃哈哈和华润怡宝都排在其后,此时水行业内的竞争进一步白热化,农夫山泉连续遭遇“标准门事件”和华润怡宝的口水战。

钟睒睒曾在大学授课中坦言,经历过公关口水战之后的农夫山泉“遍体鳞伤”,在经历过2010年到2012年的高速发展之后,从2013年开始农夫山泉营收增速开始放缓。

2014年农夫山泉进入防御阶段,营收仅增长了0.3%,在大盘经济强劲增长的情况下,没有增长就等于在倒退。

也正是这一年,农夫山泉从营销端到经销商体系都进行了一次大刀阔斧的改革,从公开资料来看,这一年,农夫山泉在央视的焦点访谈投放了约三分钟的微纪录片(用现在的话来说应该叫短视频),讲述了农夫山泉十二年来如何在长白山寻找水源、建设工厂,这也是农夫山泉第一次尝试在严肃节目中传达品牌故事。

而在渠道端,农夫山泉的变革更为激进,一度提出了“红动中国”的口号对经销商体系进行改革,在此之前,传统的经销商体系主要靠“渠道下沉、精耕市场、拓展销售团队”的运作模式,而这次改革,农夫山泉开始抓大放小,精简客户。将经销商体系精简为特约、区域包干、传统经销商三大体系,这种与通路结合更为紧密的模式,让经销商的能力最大程度的发挥出来。

根据尼尔森历年调查数据来看,2013-2015年期间,怡宝和农夫山泉的竞争十分胶着,两者在市场占有率上的较量不分上下,然而从2016年之后,农夫山泉的市场占有率一直稳坐国内第一,2017年3月份农夫山泉市场份额领先怡宝两个百分点。

自建供应链、零售渠道,强力控货

时间拨回2020年,农夫山泉即将IPO的消息传遍了快消圈,亿欧根据农夫山泉的天眼查数据,发现农夫山泉近几年新成立的子公司覆盖了全产业链,从农业养殖到化妆品研发、供应链、智能生活等。工商信息显示,2019年,农夫山泉投资5000万在上海成立了供应链科技公司。

由于文章篇幅有限,原文链接,请点击:

创新案例|为何农夫山泉创新战略升级为一家零售科技公司 – Runwise.co

这篇关于创新案例|为何农夫山泉创新战略升级为一家零售科技公司的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!