本文主要是介绍2024年银行、证券薪酬大比拼,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

2023年券商年报进入密集披露期。截至3月28日,已有包括中信证券、华泰证券、招商证券、光大证券等19家A股上市券商披露2023年年度报告。从业绩来看,各家“成绩单”表现不一。其中,超六成券商营业收入超百亿元,但最低的则不足20亿元,同比变化幅度方面,均不超过20%。若从归母净利润看,则有2家超百亿元,最低仅超2亿元,同比增幅上,有机构接近翻倍,也有机构缩水超80%。

而伴随着年报的发布,券商员工人均薪酬同比变化情况也成为市场关注的一大焦点。2023年,头部机构降薪力度不减,“一哥”中信证券人均降薪超4万元,更有3家券商人均降薪超10%。此外,高管薪酬更普遍缩水,多家券商高管降薪超20%。有业内人士指出,券商降薪可能是业绩承压的体现,同时也可能与监管的指引相关。降薪有助于降低公司成本,提高盈利能力。不过,降薪也可能会影响员工的工作积极性和稳定性,甚至可能导致人才流失。

超六成券商营业收入超百亿元

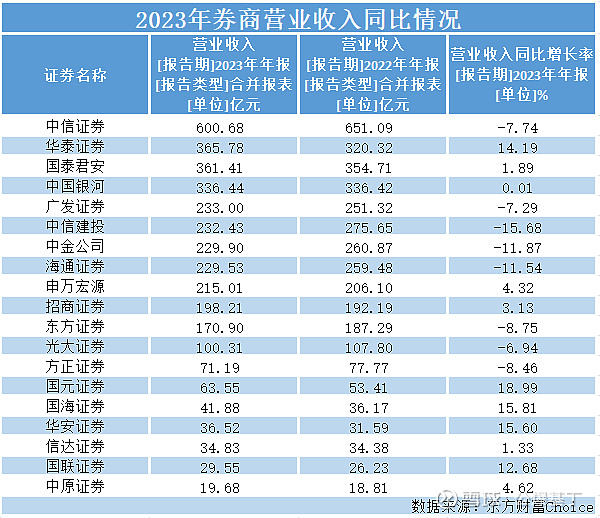

2023年券商年报密集发布中。据东方财富Choice数据,截至3月28日,已有包括中信证券、华泰证券、光大证券在内的共19家A股上市券商披露2023年年度报告。

从营业收入看,截至当前,中信证券以600.68亿元的营业收入占据排行榜首位,并与第二名拉开超230亿元的差距。除中信证券外,华泰证券营业收入暂居市场第二,达365.78亿元。国泰君安证券则以361.41亿元暂居市场第三。同期,中国银河、广发证券也跻身前五名,营业收入分别为336.44亿元、233亿元。

同样位列“三中一华”的中信建投证券、中金公司也紧随其后,分别位列第六、第七名,营业收入分别为232.43亿元、229.9亿元。整体来看,含上述上市券商在内,当前业绩数据可取得的19家券商中,12家券商2023年营业收入超百亿元,占比超六成。同期,中原证券则以19.68亿元的营业收入暂居19家券商中的末位。

若从业绩增长率来看,各家券商在2023年的表现各不相同,但涨跌幅均未超过20%。当前已披露年报的19家券商中,8家券商营业收入出现缩水,且降幅较大的情况均被头部券商包揽。整体来看,营业收入同比减少超过10%的有3家机构,其余5家券商的营业收入降幅也均超过6%。相较之下,同期有5家券商营业收入同比增长10%,还有6家券商同比增长5%以内。

归母净利润表现分化明显

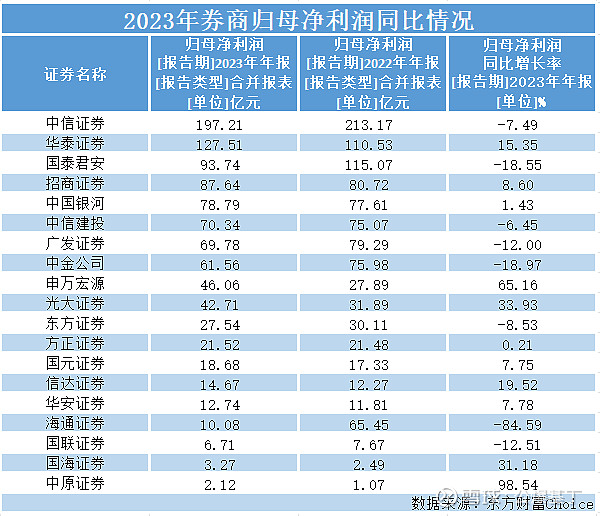

若从归母净利润来看,东方财富Choice数据显示,当前已披露年报的19家券商中,仅有2家券商归母净利润超百亿元,分别为中信证券和华泰证券。与营业收入排名相同的是,中信证券、华泰证券、国泰君安证券同样暂居全行业前三名,2023年归母净利润分别实现197.21亿元、127.51亿元以及93.74亿元。

整体来看,包括上述券商在内,招商证券、中国银河、中信建投证券、广发证券、中金公司等共8家券商2023年归母净利润超过60亿元。但同期,国联证券、国海证券、中原证券3家券商归母净利润则不足10亿元。

值得注意的是,仅从当前数据可取得的19家券商看,归母净利润增长率分化已尤为明显。10家券商2023年归母净利润呈现不同程度的上涨,申万宏源、光大证券、国海证券、中原证券4家券商归母净利润涨超30%,值得一提的是,中原证券报告期内归母净利润增长98.54%,接近翻倍。中原证券在年报中表示,归母净利润的增加主要是受投资业务收入同比增加和业务及管理费用、信用减值损失同比减少共同影响。

然而,同期也有8家券商归母净利润同比出现不同程度的下滑。其中,海通证券以84.59%的跌幅成为19家券商中归母净利润缩水最明显的券商。据海通证券2023年年报,2023年,海通证券财富管理、投资银行以及资产管理三项主营业务收入均较2022年同期同比缩水,降幅分别为12.03%、14.8%、14.16%。此外,部分大中型券商也没能在业绩滑坡中幸免,还有4家券商归母净利润同比跌幅也超10%。

盘古智库高级研究员江瀚表示,券商归母净利润业绩分化明显,可能与各券商的业务结构、市场定位、风险管理能力以及创新能力等因素有关。一些券商可能在某些业务领域具有优势,并在2023年度得以发挥,从而实现了归母净利润的较快增长,而部分券商则可能受到市场环境、业务调整等因素的影响,致使归母净利润明显下滑。

头部券商降薪力度不减

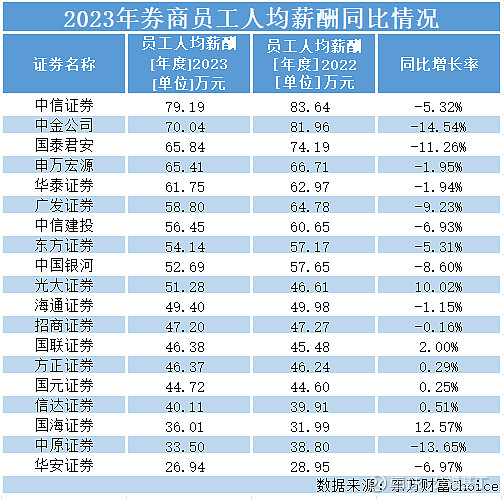

而伴随着年报的发布,券商的员工人均薪酬同比变化情况也成为市场关注的一大焦点。东方财富Choice数据显示,根据员工年平均薪酬=(支付给员工薪酬+期末应付职工薪酬-期初应付职工薪酬)/[(期初员工人数+期末员工人数)/2]的公式计算,当前披露年报的19家上市券商中,12家券商存在降薪。

具体来看,2023年券商降薪在头部机构中更为明显,9家券商员工人均薪酬降幅超过5%。其中,作为券业“一哥”的中信证券也在2023年人均降薪4.45万元,降幅达5.32%。此外,国泰君安证券、中原证券的2023年员工人均薪酬下降幅度也超过10%,当前员工人均薪酬为65.84万元、33.5万元,分别缩水8.35万元、5.3万元。

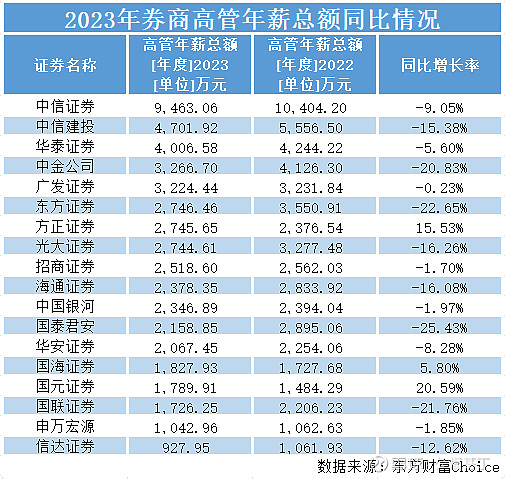

此外,北京商报记者关注到,降薪在高管层体现得更加突出。高管年度薪酬数据可取得的18家上市券商中,15家薪酬总额存在下滑,占比超八成。其中,国泰君安证券、国联证券、东方证券等4家的高管年度薪酬下降程度超过20%。其中,国泰君安证券更以-25.43%的变动幅度成为2023年高管年度薪酬总额下滑幅度最大的券商,锐减736.21万元。同时,国联证券高管年度薪酬总额也同比下滑21.76%。包含上述券商在内,共有8家券商的高管年度薪酬同比缩水超过10%。

对于当前头部券商降薪力度不减的情况,江瀚直言,券商员工薪酬缩水可能与整个行业公司业绩下滑、成本控制以及行业薪酬水平调整等因素有关。公司业绩下滑的背景下,为了保持盈利和稳定经营,券商可能采取降薪等措施来控制成本。同时,随着行业整体薪酬水平的调整,一些券商也可能根据市场情况对员工薪酬进行下调。

在中央财经大学证券期货研究所研究员杨海平看来,头部券商降薪与当下破除“金融精英论”的背景相关,这是监管引导的体现,监管部门引导金融机构建立科学纪律、薪酬约束机制。兼顾短期、长期发展。此外,证券行业业绩承压也可能通过降薪来体现。

正如杨海平所言,3月15日,中国证监会发布的《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》中,就提及要加强从业人员管理,持续完善行业机构薪酬管理制度。

就券业持续降薪可能带来的影响,江瀚指出,降薪有助于降低公司成本,提高盈利能力。不过,降薪也可能会影响员工的工作积极性和稳定性,甚至可能导致人才流失。2024年券商员工人均薪酬会否进一步调降,则取决于多种因素的综合影响,包括市场环境、公司业绩、行业薪酬水平等

截至4月1日,A股已有21家上市银行披露了2023年年报,包括13家全国性商业银行和8家区域性银行,合计来看,21家银行营业收入同比下滑了4%,在拨备反哺的作用下,归母净利润勉强微增1.58%。

在年度业绩发布会上,银行管理层们普遍提及了当下及未来利润空间的收窄及应对之策。

降薪、裁员成为银行“节衣缩食”的现实选择。第一财经根据Wind数据统计:去年,13家全国性商业银行薪酬总额为8696.68亿元,与2022年同期相比仅增长了2.32%,增幅与2022年的5.85%相比,也收窄超六成。

在人均薪酬方面,招商银行依旧位列第一,为57.38万元,相当于人均月薪4.78万元,与上一年相比几乎原地踏步,而在2021年,招行的人均月薪曾一度高达5.8万元。

“宇宙行”连续7年裁员共4.25万

在员工人数方面,Wind数据显示,13家全国性商业银行的员工总数达到227.28万人,同比增加3.2万人左右,增幅1.42%。其中,5家银行的员工总数同比下降,8家同比上升。

工商银行去年的裁员力度最大,2023年又少了8000余人。事实上,自2016年以来,工商银行就在持续收缩员工数量和机构数量,其中,员工人数从顶峰时期的46万余人缩减至2023年的不到42万人,7年时间里少了4.25万人,测算下来,平均每年裁员6000人左右;机构数量也从2016年的1.72万家削减至2023年的1.63万家,少了900余家。

兴业银行的裁员幅度最高,去年兴业银行员工总数少了3271人,降幅近5%。另外,农业银行和平安银行均裁员千余人。

农业银行同时也是近年来的裁员大户,截至2023年末,农业银行的在职员工总数45万人,相比2016年少了4.57万人,相当于每年裁员6500人左右。

在增员方面,去年中信银行增员人数最多,截至2023年末,中信银行共有各类员工6.69万人,相比2022年末增加了5788人。

尽管上市银行财报并没有直接披露员工薪酬总额,但根据“支付给职工以及为职工支付的现金+应付职工薪酬期末余额-应付职工薪酬期初余额”的方式来计算,大致可以估算出总体薪酬水平。

数据显示:2023年,13家上市银行薪酬总额为8696.68亿元,同比增长2.32%,增幅与2022年相比收窄超六成。自2021年以来,虽然上市银行的薪酬总额依旧保持正增长,但增速在持续回落,2023年回落得尤其明显。

去年,这13家银行中,总薪酬盘子还能够保持两位数增长的上市银行仅1家,即浙商银行薪酬总额同比增长了14.72%。而2022年为3家,除了浙商银行外,还有兴业银行、招商银行。

2023年,招行银行薪酬总额仅同比增长4.79%。中信银行、兴业银行、光大银行、平安银行的总薪酬盘子甚至在萎缩,这在过去是未发生过的。其中,平安银行的薪酬总额同比下降5.64%,降幅最大。

可见,在净息差持续收窄、银行经营压力明显增大的背景下,涨薪已成“过去式”。

中信银行降薪近9%

从人均薪酬来看,2023年出现了两大变化:一是人均薪酬增速的中位数在下降,尤其是过去维持高薪酬的股份行降薪幅度较大;二是国有行薪酬水平虽然低于股份行,但韧性更强,即便是在营收下滑的背景下,依旧可以实现小幅增长。

Wind数据显示:2023年,上述13家上市银行人均薪酬38.26万元,其中,人均薪酬最高的依旧是招商银行,为57.38万元,相当于月薪4.78万元,同比增长1.62%。

其次是兴业银行,年度人均薪酬57.18万元,相当于月薪4.77万元,同比增长4.55%。值得注意的是,在过去几年,兴业银行的人均薪酬未曾进入过前三,2023年的薪酬总额甚至微降了0.34%,而人均薪酬的大幅提升主要得益于去年员工人数的大幅缩减。

中信银行位列第三,年度人均薪酬56.97万元,相当于月薪4.75万元,同比大幅下滑8.77%,每月少拿4600元,是13家中薪酬滑坡最大的银行。在过去的两年,中信银行的人均薪酬一直名列前茅,与招商银行不相上下,2022年一度超过招商银行,达到人均62.45万元。去年,中信银行不仅总薪酬有所下降,同时,员工人数增加最多,导致平均数下滑明显。

国有行的人均月度薪酬普遍在2.6万~3.6万元之间, 其中,交通银行的年度人均薪酬最高,达到43.57万元,相当于月薪3.6万元;邮储银行的年度人均薪酬最低,为32.74万元,相当于月薪2.7万元。

从薪酬增速来看,国有行去年增速明显高于股份行。一方面,国有行的人均薪酬较低,具有更大上升空间;另一方面,在当下息差持续收窄的环境下,国有行的发展韧性更足。

去年,中国银行人均薪酬同比增长5.84%,增速位列13家银行之首;农业银行、工商银行、建设银行的人均薪酬分别同比增长3.09%、2.07%、1.89%。

事实上,平均数仅仅是一个参照值,在银行薪酬的总盘子中,董监高等管理层们拿走了相当一部分,剩余普通员工的薪酬要低于平均值。

与此同时,对于银行人更为重要的是,如今不仅涨薪无望,甚至到手的绩效工资还可能会被追回。近日,随着上市银行年报的陆续发布,已有不少银行在年报中披露绩效薪酬追索扣回的相关情况。

比如,招商银行年报显示:报告期内,招商银行执行绩效薪酬追索扣回的员工有4415人,追索扣回绩效薪酬总金额4329万元。中国银行共计对2059人次执行追索扣回,金额合计2275万元。

这篇关于2024年银行、证券薪酬大比拼的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!