本文主要是介绍日本失去的三十年:去杠杆用了14年,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

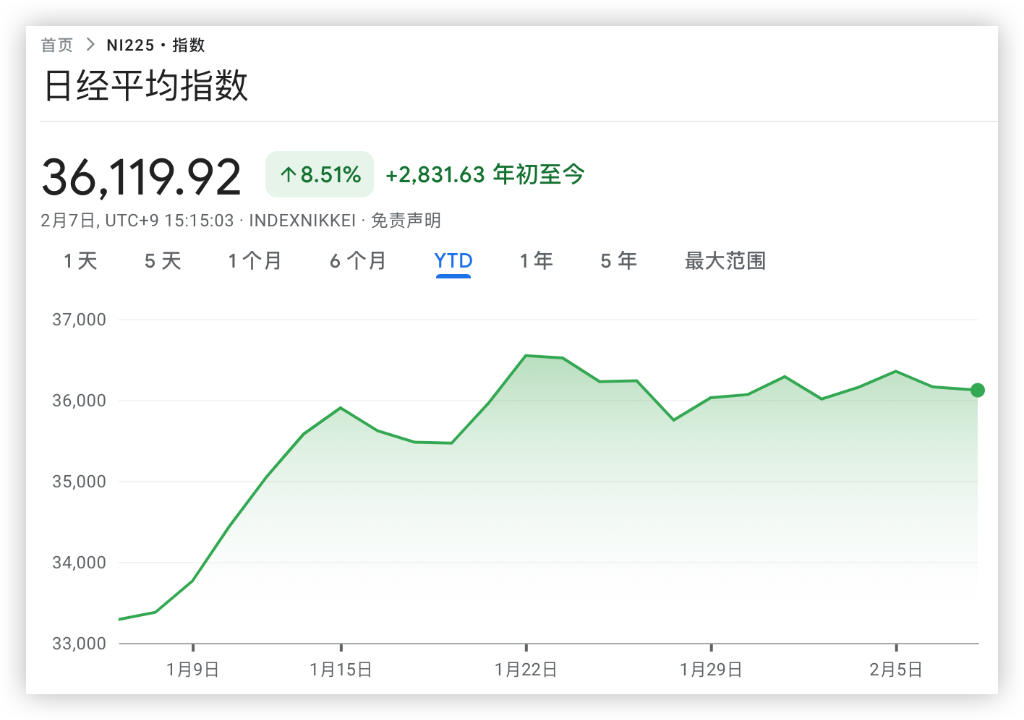

去年以来,日股在日本央行转鹰预期、基本面改善和一系列监管新规的催化下高歌猛进,日经指数已经逼近90年代资产泡沫时期的高位。今年迄今累计上涨8.51%,领跑全球,“失落的三十年”似乎已经远去。

日本因何走向衰退?“失落的三十年”里有哪些可以参考的教训?

瑞银分析师Masamichi Adachi团队指出,国际争端催生了日本的经济过热和资产泡沫,而房地产泡沫破裂正是日本衰退的开端,后续漫长的企业去杠杆过程则是日本陷入长期资产负债表衰退的根源之一。

房地产泡沫破灭是衰退的开端

瑞银指出,日本经济的衰落是由多种因素造成的。其中有政策失误,也包括纯粹的坏运气,比如1995年和2011年的地震,以及国际冲击,尤其是全球金融危机带来的负面影响,但可以肯定的是,泡沫破灭是衰退的开端。

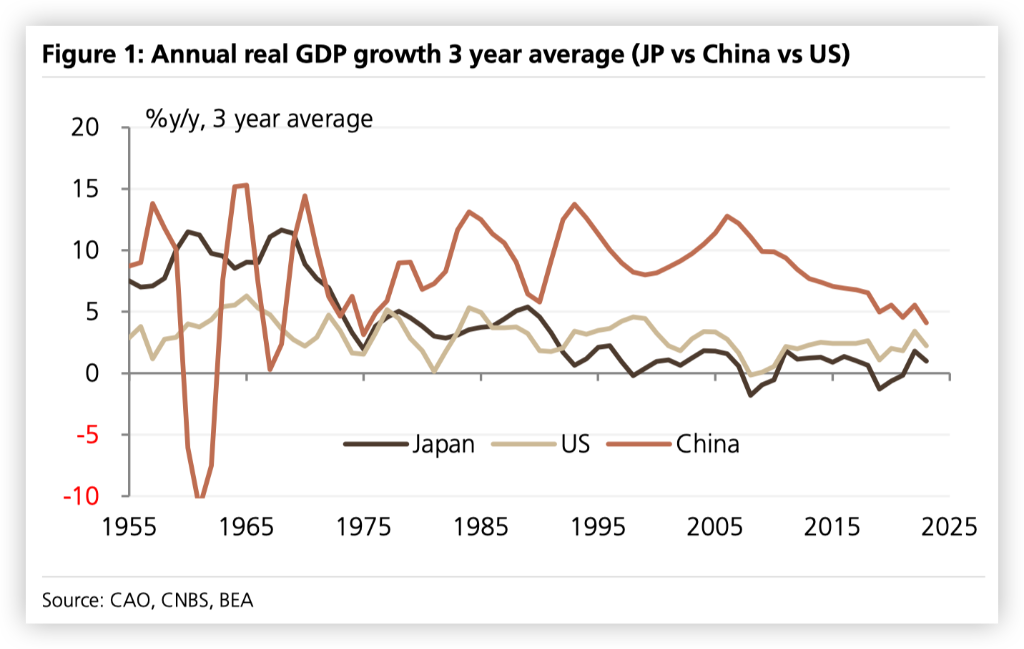

20世纪80年代之前,日本的经济表现令世界瞩目。1955年至1973年间,日本实际GDP年均增长率为9%,1974年至1990年为4%。

到80年代末,日本已经陷入了疯狂的资产泡沫,主要股指在5年内翻了4倍,不动产涨幅更令人咋舌,6大主要城市的地价指数在7年内跃升了4.5倍,“土地神话”被日本国民奉为圭臬,即使在三十年后的2021年,六大城市地价指数也仅达到1991年高点的三成。

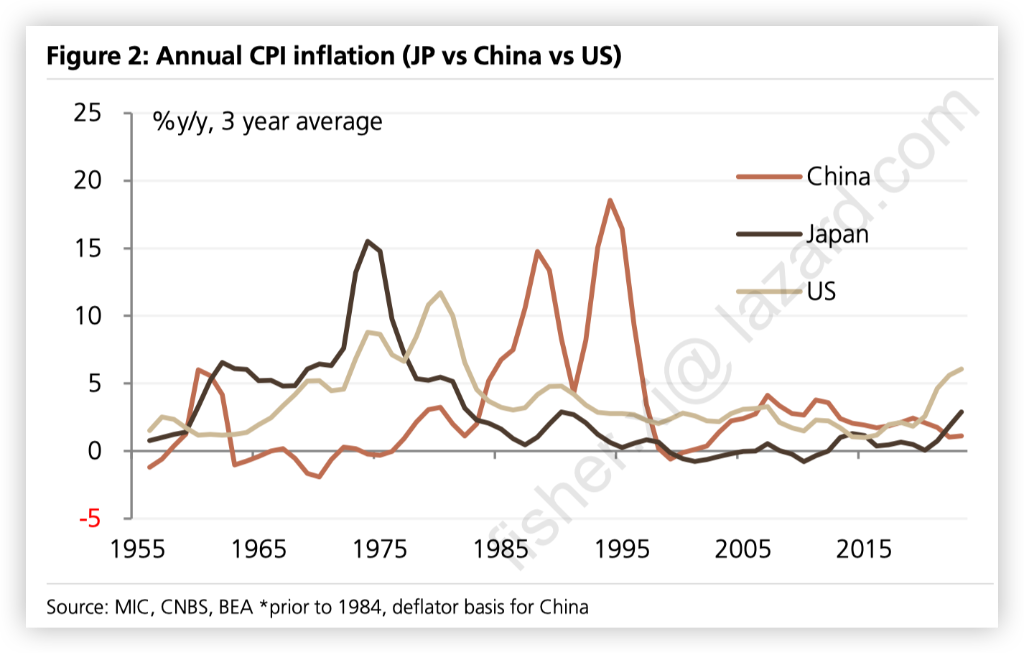

但随着20世纪80年代后半期房地产泡沫破裂,日本银行业的天量房地产商业贷款沦为坏账,冲击金融体系和实体产业,日本的土地价格进入了漫长的下跌历程,朝歌夜弦的昭和岁月终结:过去30年日本GDP年均增长率仅为1%甚至更低。而名义GDP则更加低迷,1991年至2022年期间,名义GDP几乎没有任何增长。

分析师指出,日本资产泡沫破灭后,企业不再扩产,转向一心还债,国民信心下台阶,是日本陷入资产负债表衰退的根源。

所谓资产负债表衰退,由野村证券首席经济学家辜朝明创用。根据资产负债表衰退理论,若私人部门持有资产的价格快速下跌,进入技术性破产状态或偿债压力大幅增加的企业或居民的行为,将由利润或效用最大化转为债务最小化。

在泡沫时期,日本企业债务激增,并于1994年达到峰值,随后即陷入漫长的去杠杆阶段,一直持续到2007年。

分析师写道:

除了信贷紧缩和资产价格下降带来的负面财富效应外,企业去杠杆化也是资产负债表衰退的根源;为了偿还债务,企业减少了投资、劳动力和其他成本,从而在20世纪90年代和21世纪初期留下了巨大且长期的负产出缺口。

国际冲击也是导致日本衰退的关键催化剂

除了高杠杆债务堆积的资产泡沫破裂,日本经济陷入衰退,也受到了许多外部因素影响。

最关键因素之一即为美国对日发动的“贸易争端”及“汇率战”。

华尔街见闻此前介绍过,随着日本经济规模日益壮大、日美贸易差额飞速扩张,日本的出口品类从曾经的劳动、资本密集型产品转向了以电视机、汽车等为代表的偏技术密集型产品。美国开始以政治手段对日本各个产业施加限制,日本被迫采取自愿出口管制、支付和解金等手段安抚美国,但仍然无法避免贸易战的全面打响。

从20世纪60至70年代的纺织品业“自愿出口限制”,到70年代的钢铁/电视机行业的反倾销调查,再到80年代以汽车和半导体产业为主的全面贸易战,美国的针对令日本企业出口步履维艰。但多年贸易战之后,日美贸易差额仍未达到美国的预期,美国同时发起了“汇率战”,施压日元升值。

美元兑日元在20世纪80年代前半期一直处于250左右的高位,1985年《广场协议》签订后急剧下跌。此后,尽管政策利率下调,但日元继续升值,在20世纪90年代中期升至81。

为了抵消日元升值对出口的负面影响,日本央行被迫在国内维持长期低利率,最终催生了日后导致日本陷入衰退的不动产泡沫。

有趣的是,虽然日美贸易争端在20世纪90年代仍在继续,但随着日本经济陷入停滞,贸易争端也随之结束。而且,与20世纪80年代相比,进入2000年代后,美国贸易赤字与GDP的比率变得更大,但争端并未再次发生。

除了美国的打压,酿成巨大人员伤亡和财产损失的1995年阪神大地震和2011年福岛大地震也令日本经济雪上加霜,再加上2008-2009年的全球金融危机,进一步延后了日本复苏的进程。

日本的政策应对

80年代末,日本当局对经济过热和高杠杆债务蔓延的危险性已经有所警觉。然而,由于错估了经济的修复能力,日本央行选择了连续加息、主动刺破泡沫,史诗级的泡沫破灭引发日本金融体系震荡。

在资产价格暴跌之后,日本政府作出了一系列的应对:

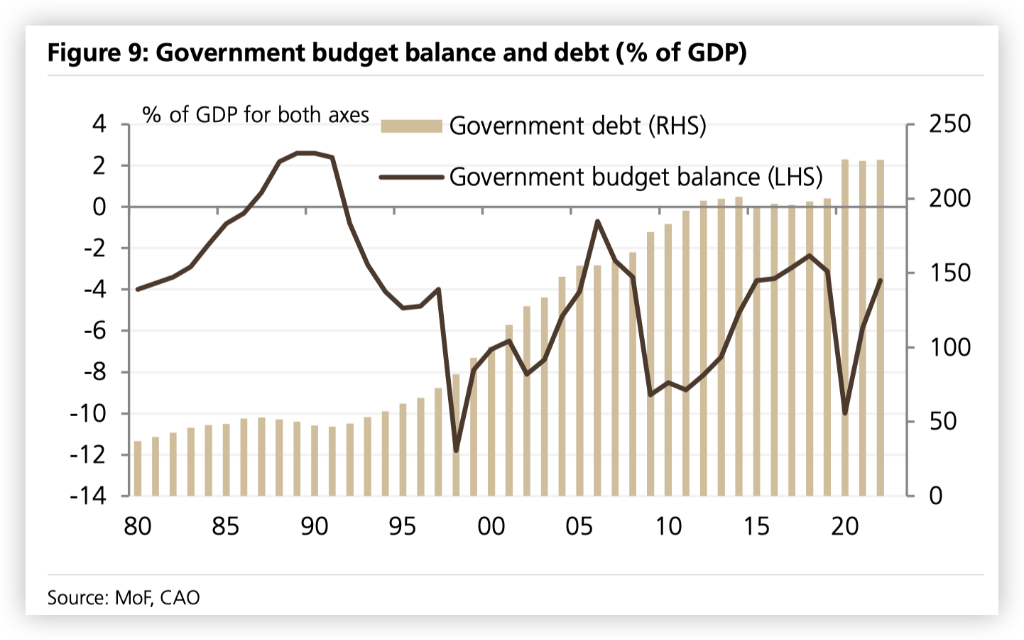

政府推出了多项财政一揽子计划,主要是公共投资和减税。政府债务与GDP之比继续呈上升趋势。

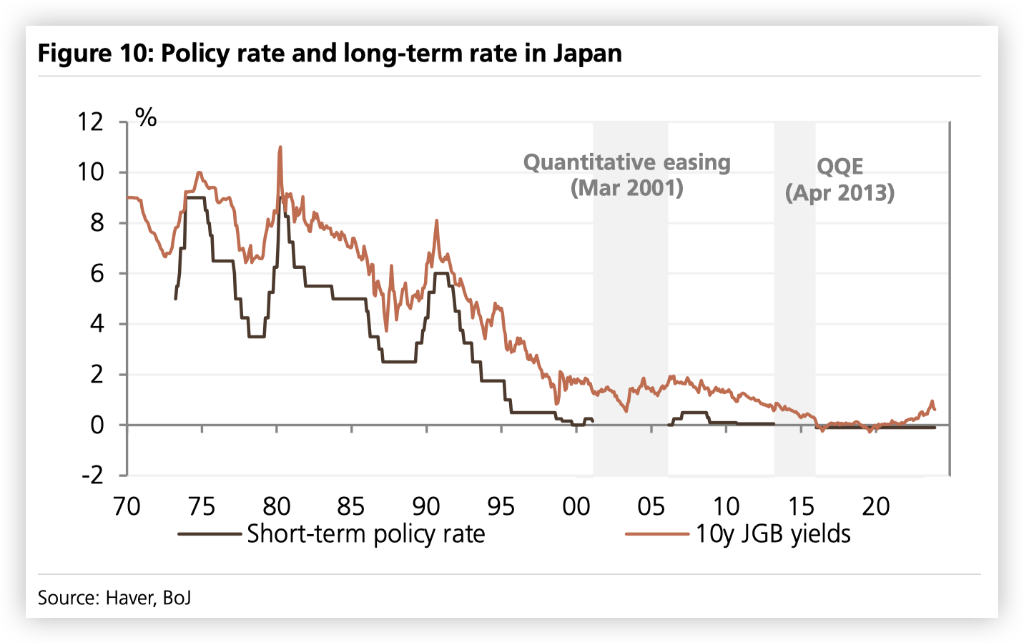

日本央行在1999年将利率降至零,甚至推出了各种非常规政策,如2001年的量化宽松政策、2016年的负利率政策和收益率曲线控制(YCC)。

到1996年,日本经济暂时转向复苏,但银行不良贷款(NPL)仍然居高不下,当局对这批不良债权处置迟滞,从而引发了1997-1998年的银行危机。

这场危机一直持续到2002年,日本政府被迫持续向主要银行注入公共资金,以支持金融系统的稳健运行,经济也随着全球需求的稳健增长而复苏。但2008-2009年的全球金融危机、日本的政局动荡以及2011年的福岛大地震,导致经济重新陷入停滞。

2013年,日本首相安倍晋三出台一系列以货币宽松政策、灵活的财政政策和结构改革为主体的安倍经济学,日本经济终于摆脱通缩,但名义GDP和潜在经济增长率仍然低迷,再加上日本人口结构转型(总人口和劳动适龄人口减少、社会老龄化)的负面影响,日本经济复苏的进程仍然缓慢,总需求依然不足。直到十年以后,令和年的日本央行才终于看到了期待已久的“可持续通胀”的影子。

回顾日本“失落的三十年”,瑞银点评称,日本央行已经做到了最好,但最后还是失败了。而中信证券则指出,“长期低利率”、“不良贷款”两大导致泡沫破裂的因素,源自当时金融监管理念的局限,也是日本历任货币政策决策者所懊悔的选择。随着日本经济逐渐有了重新靠近“繁花年代”的苗头,不知植田和男,能否做出正确的抉择?

这篇关于日本失去的三十年:去杠杆用了14年的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!

![业务中14个需要进行A/B测试的时刻[信息图]](https://img-blog.csdnimg.cn/img_convert/aeacc959fb75322bef30fd1a9e2e80b0.jpeg)