本文主要是介绍Q4财报亮眼市值却缩水过半 新氧的“颜值”不耐看了?,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

北京时间3月23日,新氧科技对外发布2019年四季度。从财报来看,新氧在营收跟净利润上再次保持一定的同比增长,其中营收超过了该公司此前3.4亿元人民币的指引高端。业绩好于预期财报发布后,新氧股价虽在盘前一度涨超3%,但美股收盘后股价却再次下跌。

在发布这份新财报之前,媒体报道新氧又有一位核心高管COO离职,这也让新氧一时之间引来诸多猜测。按理说,医美行业正处于高速发展期,作为头部平台的新氧具有的想象空间还是可期,为何平台会留不住高管?

作为国内互联网医美第一股,目前新氧其股价相比上市初期最高价已缩水过半,股价走向仍然不是很乐观。根据新氧发布的几个季度的财报来看,其业绩表现并不差,尽管实现营收跟净利润双增长,为何新氧仍难打动投资者?这份新财报又揭露了新氧面临的哪些困境?

营收同比增长95.7% 净利润同比增长71.4%

报告显示,截至2019年12月31日,公司第四季度总收入为3.582亿元,同比增长95.7%;净利润为6,990万元,同比增长71.4%;非美国通用会计准则净利润为8,640万元,同比增长86.5%。

截至文章发稿,目前新氧盘后股价为8.30美元,盘后下跌4.82%,总市值为8.91亿美元。

(图源雪球)

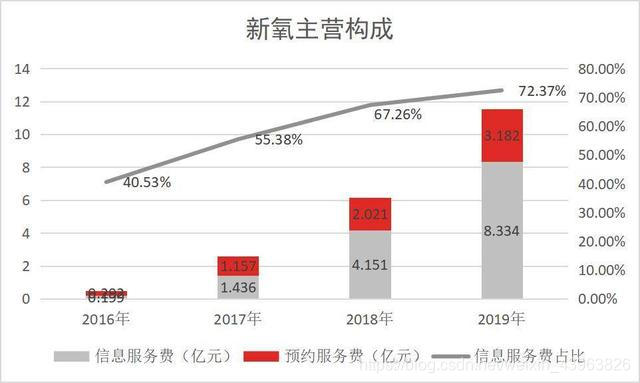

其中,信息服务收入为2.645亿元人民币(合3,800万美元),较2018年同期的1.271亿元人民币增长108.2%;预订服务收入为9370万元人民币(约合1350万美元),比2018年同期的5590万元人民币增长67.4%。

2019年第四季度,新氧平台的付费医疗机构数为3378家,同比增长28.8%,其中订阅信息服务的医疗机构数为2138家,增幅为30% 。

对比Q3季度的财报来看,新氧在环比数据上的增长有喜有忧。上个季度,新氧实现营收3.024亿元,较去年同期增长79.6%;实现净利润0.316亿元,同比增长225.39%。从营收跟净利润的增速来看,环比均有所放缓。

从新氧的核心数据来看,这是一份不算差的财报业绩。但如果把营收对比之前几年的增速来看,近三年来新氧营收增速从429%降到138%,今年变成了86.6%,营收同比下降幅度较大。财报发布后股价涨幅并不是很高,盘后反而还下跌,为何新氧难以成为投资者眼中的"明星股"?

营收过于依赖信息服务收入 核心竞争力缺失行业存风险

根据新氧的营收来看,信息服务收入占总营收比重69.2%,已经连续好几个季度营收占比占到这么高。作为国内医美行业的明星企业,新氧的蹿升速度还是颇快,尽管率先赴美成为行业第一股,但可惜的是这个光环却未能持续,股价表现跟业绩表现存在很大落差,究其根本或许还是跟新氧的商业模式有关。

(图源虎嗅)

从新氧目前的发展来看,"社区+电商+点评"是新氧当下基础商业模式,而其盈利的核心在于流量和广告,这一点也可以从公司的营收结构可以看出。其中信息服务费主要指向医美服务提供商收取的广告费,预订服务费是平台交易佣金。

尽管社区+电商+点评的模式看似具有一定吸引力,但由于新氧只是一个平台,本身并没有医美机构的资源,只有简单的商业模式门槛,目前还未形成垄断,可以说这个商业模式并不具有独特性。在没有明显的竞争力的基础上,新氧的核心营收增长面临的考验也会更多。

为了在广告业务上实现更多增长,新氧也是在广告投放上想了很多策略,广告投入分两种,一是购买资源包和广告位,二是参与竞价排名。新氧的竞价排名的商业模式跟百度的搜索引擎也是异曲同工之妙,但显然这种举措存在很多弊端。

通过所谓的竞价,不论是日记、项目、机构还是医生,最先进入求美者视野的,都是推广的结果。造成这种局面之后,用户要想在新氧这个平台上获得满意的体验可能会存在很大的水分,尽管这种竞价排名能够为新氧带来可观的营收增长,但很有可能会造成用户对平台的不满。

对于投资者而言,随着医美行业竞争的日趋激烈,"佣金"收入增速低于市场预期,后续增长能力遭到怀疑,这更可能是市场担忧的深层次原因,也是价值投资者心中担忧的点。除了增长问题惹质疑之外,新氧所处的医美行业存在的监管风险也是一个隐形炸弹。

这几年医美行业医疗事故、无序竞争、侵权等问题层出不穷,严监管亦成为行业发展的必然要求。作为行业内的头部平台,新氧承担的监管责任也更大,但目前来看新氧平台上也还是存在一些问题,这些问题也会影响到新氧的发展,尤其是广告业务的营收增长。

在监管之外,新氧面临的外部竞争压力也在加大。尽管医美市场空间巨大,但新氧不仅要与悦美、更美等垂直平台竞争抢夺用户跟广告主,同时互联网巨头的入局让行业存在更多压力。以阿里、京东、美团为代表的互联网巨头不仅有流量、资本优势,技术和成熟的管理体系也是一绝,它们强势入场,对用户的吸引力未必会输给重度垂直的新氧,给新氧带来不小的压力可想而知。

获客成本上涨运营成本扩大 平台上涉违规项目难根本杜绝

在本季度,新氧净利润仍然实现一定同比增长,但毛利率却有所下滑。新氧第四季度毛利为3亿元,毛利率为84%。新氧第三季度毛利率从去年85.7%下滑至82.2%。新氧毛利率下滑的背后可能与它在本季度的支出密切相关,2019年下半年,新氧开始大规模投放楼宇、电梯广告,覆盖100多座城市。

新氧加大广告投放,目的还是为了吸引更多用户,但很显然的是随着获客成本的增长,这也让新氧的营收成本支出在进一步扩大。四季度营收成本为5850万元(约840万美元),较上年同期的3160万元增长85.0%。

在新氧的商业模式当中,用户流量规模的增长至关重要,这也是它带动信息服务营收增长的关键所在。本季度,新氧APP的平均月活跃用户达到367万,同比增长120.1%,连续两季月活增长超过120%;2019年前三季度分别为192万、247万、342万,从环比增速来看有所减缓。

用户增长最直观的表现是带来更多交易金额,本季度新氧促成医美服务交易总额10.775亿元,同比增长66.6%。全年促成医美服务交易总额累计达到36.406亿元,同比增长72.6%。相对于其它行业来说,医美很多时候存在的是一次性消费,获客不易留客就更难。

对于新氧来说它要能吸引到更多用户,就要在内容上跟医美机构上带给用户更多好的选择,但事实上新氧平台上存在的问题就很容易影响到用户对于平台的信任,其中医美纠纷就是一个经常发生的案例。尽管新氧有设置很多规范去要求医美机构,但很多时候其实审核并没有做到百分百。医美行业本身就存在很多灰色产业链,如果平台不能做好把关,其实很容易会让用户的权益受到损害。

去年7月,新京报披露了新氧平台上存在一系列乱象:医美机构线上低价引流,却拒用户验药;医美机构线下私售违禁药;假日记案例分项目、是否独家标价;线上代运营可代写"医生问答";模特模拟"术中恢复过程"以假乱真等。这些负面问题频频爆出,对新氧的影响也是颇大。

尽管新氧事后也有采取一些措施去整治这些问题,但可以说的是治标并不治本。为何新氧难以从根本上去杜绝?用户是它获得营收的基础,但平台上的医美机构却是实实在在给新氧带来营收的直接来源。如果一刀切的话,很有可能会大大的降低平台上的医美机构数量,同时也存在一些不合规的医美机构会钻空子绕过平台监管的空子,这就造成新氧平台上的这些问题难杜绝。

对于新氧来说,未来要想吸引更多用户壮大平台规模能够为它吸引到更多医美广告主投放广告,但随着获客成本在上涨,获客难度在提高,新氧很难借平台影响力吸引到更多稳定用户。在没有形成很强的平台影响力的基础上,新氧要想在用户增长上实现更大突破很难,尤其是新氧并没有全面正视平台问题并大力整治乱象,这可能在未来也会成为影响新氧获客的重要因素。

疫情之下医美行业进入冰原 新氧科技输氧效果会如何?

在财报中,新氧科技也披露了对于下个季度的财报预期。2020年第一季度总营收将在1.6亿元人民币(合2300万美元)至1.8亿元人民币(合2590万美元)之间。根据中国权威医美研究机构新氧颜究所数据显示:受疫情影响,今年节后医美到院订单量回升缓慢,大部分机构在2月上旬营收受到重创。在疫情影响下,新氧的核心业务营收受到不小影响。

随着国内疫情情况逐渐好转,不少行业已经在复工,整个市场正在逐步复苏,但医美医疗行业尚不能大规模恢复线下营业,线上线下仍然面临不小的发展压力。对于新氧来说,本身营收来自于广告业务,医美机构尚不能正常营业,在平台上进行推广的费用自然会大打折扣甚至很有可能在一季度不会产生营销支出,这对新氧的主营业务影响自然不低。

为了抗疫,新氧也采取一系列举措,除了捐款捐物资之外,新氧也试图联合其它医美机构进行自救。尽管疫情时期,新氧APP的用户访问量和DAU均已经接近春节前的水平 ,但如何留住新用户转化他们成为平台用户不易,在接下来通过更合适的举措吸引用户进行更多医美消费行为,这就成为新氧带动营收增长的关键。

结语

从新氧的这份财报来看,整体表现并不是很差,甚至可以说它这个增长在互联网行业还是有一些看点。只是它现在所面临的问题掩盖了它的增长潜力,这或许也是其股价不受投资者看好的关键性因素。考虑到医美行业有原罪,在颜值经济愈发盛行的当下,新氧反而更需要守住底线和初心,尽可能的解决平台上出现的乱象问题才是关键。

此前,艾尔建(Allergan)近期的一份报告估计,中国女性的人均医美消费金额为690美元,已取代韩国成为世界第一。从这个趋势来看,国内医美行业的发展前景还是很可观,随着消费升级的到来,其市场只能会越来越大,对于新氧而言如何更好的抓住市场红利,进一步巩固它的护城河形成更强的竞争力,或许是扭转投资者对其偏见的重要举动。

本文来源:美股研究社,转载请注明版权

这篇关于Q4财报亮眼市值却缩水过半 新氧的“颜值”不耐看了?的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!