本文主要是介绍领跑者安踏扩大优势,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

安踏的强势,正在刷新大众的想象。

近日,安踏集团公布了2024年中期业绩报告。市场对安踏的领跑地位早已给予充分认可,但其成长性依然瞩目。上半年,安踏集团的中期收入再次创下历史新高,把耐克中国甩得越来越远,自身的增速也跑赢了行业。

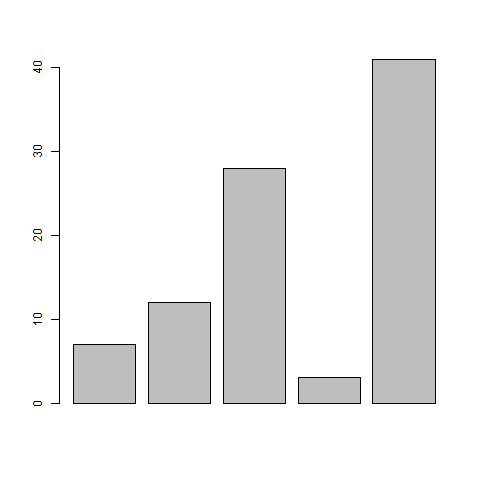

从数据来看,安踏集团、耐克中国、李宁集团、阿迪达斯中国分列中国体育用品行业企业营收前四位。而安踏集团的营收体量已经相当于1.2个耐克中国、2.4个李宁集团、2.6个阿迪中国。

不仅如此,从发展维度看,安踏在业务、研发、国际化、ESG等方面几乎都成为了行业一流水准的代表。中国的又一家世界级企业,势不可当。

全面第一,但领涨不止于此

自从安踏集团在2022年的成绩单上首次超过了耐克中国的营收以来,市场就一直在关注它究竟差距扩大到什么地步。现在,最新的答案亮相了。

2024年上半年,安踏集团收入13.8%到337.4亿元,创下创半年度历史新高。而对比耐克上半个财年的数据,安踏集团与耐克中国之间的营收差距已达到50亿元人民币以上,相当于差了一个361度同期的体量。与2023年同期相比,领先优势扩大了近1倍。从2022年上半年开始,安踏集团已连续第5个半年度营收领先耐克中国。

并且,安踏仍然在继续发力将差距越拉越大。2024年上半年,安踏集团营收同比增速相当于李宁集团的6倍、耐克中国的3.6倍、阿迪中国的3.3倍,领跑的地位几乎无可撼动。

这份刷新了市场认知的半年报,几乎是给了行业一份漂亮的“参考答卷”,蕴含多个亮点。

其一,这两年整个零售行业最重视的莫过于提质增效、夯实经营的安全边际,而安踏的经营指标呈现质效双增趋势,集团发展非常健康。

从利润看,安踏集团股东应占溢利(不计入联营公司/合营公司损益及由亚玛芬上市事项权益摊薄所致的利得影响)同比增长17.0%至61.6亿元,股东应占溢利率同比提升0.5个百分点到18.3%;从运营效率看,集团经营利润率保持在25.7%,其中安踏品牌21.8%,FILA斐乐品牌28.6%,所有其他品牌29.9%;从现金流表现看,安踏集团经营现金净流入85.0亿元,自由现金流入76.2亿元。

其二,市场竞争大局还是国产品牌与海外品牌的周旋,而安踏利用主品牌展现的强大势能,领导李宁等品牌联合构筑起国产势力的铜墙铁壁,同时强势凸显了自身的领跑地位,为行业进一步发展树立了标杆。

2024年上半年,安踏李宁的营收之和是耐克阿迪之和的1.2倍,国产双雄继续在主场压制国际双雄。与此同时,安踏集团主品牌——安踏品牌营收达160.8亿元,占集团营收48%的同时,以单品牌之力超越李宁集团和阿迪中国。从各项主要经营指标来看,安踏品牌都建立了与李宁之间全面的竞争优势,夯实了领跑国产品牌的基础。

其三,亚玛芬体育年初成功上市,安踏主品牌出海影响力增长,整体的国际化可谓行业领先。

这实际上根植于安踏自2009年收购FILA以来持续锤炼的“一三三”方法论:以直面消费者的“品牌+零售”为统一的商业模式;以“品牌协同、零售运营、供应链垂直整合”三大能力满足体育用品市场全赛道、全场景、全人群的多元化需求;以“消费者为导向、高标准对标、干部做榜样”三大核心文化价值跨文化凝聚组织共识。

亚玛芬体育近期刚刚披露其二季度营收同比增长16%,而上半年安踏“KAI 1欧文一代”在世界范围内掀起的抢购热潮也历历在目。安踏,在国际化的赛场上早已成为“Big name”。

多品牌布局,在“K型”市场爆发竞争力

穿透所有表面的亮点,安踏集团沉淀下来的多品牌运营能力依旧让行业望尘莫及。

安踏集团执行董事、联席首席执行官赖世贤此前曾表示,当前多层次的中国市场正在经历K型演化,很多需求都变得极致突出,所以中长期增长需要紧跟这些并不那么大众、但又很坚实的需求。唯有“打造一个聚焦各自差异化定位的品牌组合,覆盖全赛道、全场景和全人群的运动装备需求”,才能抓住涌现的新场景和新品类机会,并在细分领域也建立领导者地位。

事实上,这非常考验一家集团管理的水平。上半年,安踏品牌收入同比涨13.5%至160.8亿元,继续巩固中国品牌领导者地位;FILA斐乐品牌收入同比涨6.8%至130.6亿元,增速继续领先同规模国际品牌;所有其他品牌收入同比大涨41.8%至46.0亿元,继续保持强劲增长。

反观耐克,其虽然名义上还握有多个产品类别和品牌,但除了主品牌外,其他产品线的处境都日渐尴尬。例如匡威在2024财年的收入就同比下降了15%,而这种趋势已经不是第一次出现。

对比来看,安踏在模式和能力上早已有了成熟的优势。多品牌战略是扎根在安踏集团整体的资源优势之上:中台资源与后台能力支持品牌向上成长,DTC模式深度贯彻到基层。上半年,在超12000家门店中有超10000家采用DTC模式运营,占比超过80%。

具体到经营方面,这首先凸显了安踏集团具有多品牌的协调运作能力,善于利用综合资源有的放矢。数据显示,DTC模式明显优化了集团整体的零售表现,其上半年库存周转天数114天,较2023年同期下降10天。另外,安踏集团的全球资源整合能力也是多品牌背后的关键支撑,其全球7.5万个销售网点、6大设计研发中心、70多所高校及科研机构,以及上下游3000多家供应商,共同构建了一个强大的资源矩阵。

其次,安踏集团三大品牌群覆盖了三大核心赛道,对应三大增长曲线,体现了对差异化的认知到位,本质是足够了解市场和需求,能发掘增长点。例如,包括迪桑特和可隆体育在内的其他品牌坚持聚焦差异化场景,持续深耕高端垂类运动需求,以小众姿态取得了大成增长。迪桑特滑雪品牌力首次位列高端品牌第一,可隆体育社交平台搜索量及互动量提升至高端户外品牌第一位。

最后,安踏集团在运作多品牌的过程中建立了全面且有深度的运营方法论,把品牌专长和用户心智支撑结合起来,为行业带来了启迪。

以安踏主品牌为例,安踏打破传统的“千店一面”,抓住细分消费人群的精准定位进行业态创新,推出了“竞技场ARENA”、“殿堂PALACE”、“作品集SV”、“超级安踏SS”等全新终端形象,在刷新消费者线下体验的基础上,带动了一二线城市核心商圈的覆盖率及店效的明显。

而针对FILA,与凡尔赛宫馆藏、蓬皮杜等知名IP的联名营销,让时尚运动的标签更加鲜明,时尚爆款家族和专业运动系列驱动鞋品类增长超20%。在高尔夫、网球等菁英运动赛道的发力,则带来了专业运动人群的增量支持。

这些可复制的能力,让安踏集团多品牌战略的成绩如滚雪球一般壮大。

热诚与专业共舞,成就时代领航者

纵观多品牌战略的发展,安踏最大的关键词就是“专业”。但更深层次地来看,这何尝不是一种热诚——既是对行业,也是对人群。这种本源动力,往往是支撑企业穿越周期的根基。

数据显示,为持续提升品牌及产品的专业含金量,安踏集团的研发投入力度在中国体育用品企业中已然断层领先。2024年上半年,其研发成本支出逼近10亿元大关,同比增长超过30%,是另外3家体育用品港股上市公司李宁、特步、361度同期研发开支总和的近1.5倍。

并且,正如在运营多品牌时对消费者体验的热诚与关注一样,在内部,安踏也对员工给予了充分的重视,将发展成果与之共享。2024年上半年,安踏集团员工成本(薪酬及福利)超50亿元,是另外3家体育用品港股上市公司李宁、特步、361度同期员工成本总和的近2.6倍。2024年上半年,安踏集团员工成本占收入比例超15%,分别是李宁的1.0倍、特步的2.3倍、361度的2.5倍。

这是安踏的主动性,更是它对自身站位形成了深刻认知的标志——所谓引领,就是要面向全行业甚至全世界,在各个方面都树立标杆。所以,投入不只要聚焦于品牌和产品,还有行业与社会。

这在一定程度上解释了为什么安踏MSCI ESG评级会连升两级至BBB级,因为它不只参悟了企业经营的长期主义法则,更力求以一个鲜活的形象,携手社会共赴新的周期。

对内的关键词,是就业。截至2024年6月30日,安踏集团员工总数超62000名,较去年同期增长4.4%,其中新吸纳了近13000名高校毕业生及35岁以下青年,产业链间接创造就业岗位超20万个。

对外的关键词,是公益。2024上半年安踏集团及创始人家族创办的“和敏基金会”公益慈善总支出超3亿元,实际累计支出已超24亿元。“安踏茁壮成长公益计划”官宣至2026年再捐7亿,覆盖1000万青少年。

除此以外的成就还有很多,比如0碳,比如创新。这些举动的缘由是不变的,都是对行业、对社会的热诚。先有这样一颗心,才能与社会变迁同频共振,才能读懂消费的形势、市场的喜好、现有的短板,以及该投入、该牵手的个体和群体。一切的复利,都是因为扎根社会。安踏集团的领先动力,因此而绵绵不绝。

来源:松果财经

这篇关于领跑者安踏扩大优势的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!