本文主要是介绍和誉生物上市在即:股东阵容豪华,未商业化产品,能否顶住破发?,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

10月6日,和誉生物(也称“和誉-B”,HK:02256)招股结束,预计将在10月13日上市。数据显示,和誉生物的孖展金额总计5.64亿港元,为可申购金额的3.22倍(即超额认购2.22倍)。

据了解,和誉生物是一家2016年成立的新药研发公司,2020年的研发投入为人民币1.33亿元。不过,和誉生物尚未实现商业化产品,并处于亏损状态,且亏损规模持续扩大。

尚未商业化产品

截至目前,和誉生物暂时尚未商业化任何产品,主要依靠政府补贴、银行利息收入、按公允价值计入损益(按公允价值计入损益)的金融资产投资收入及汇兑收益。

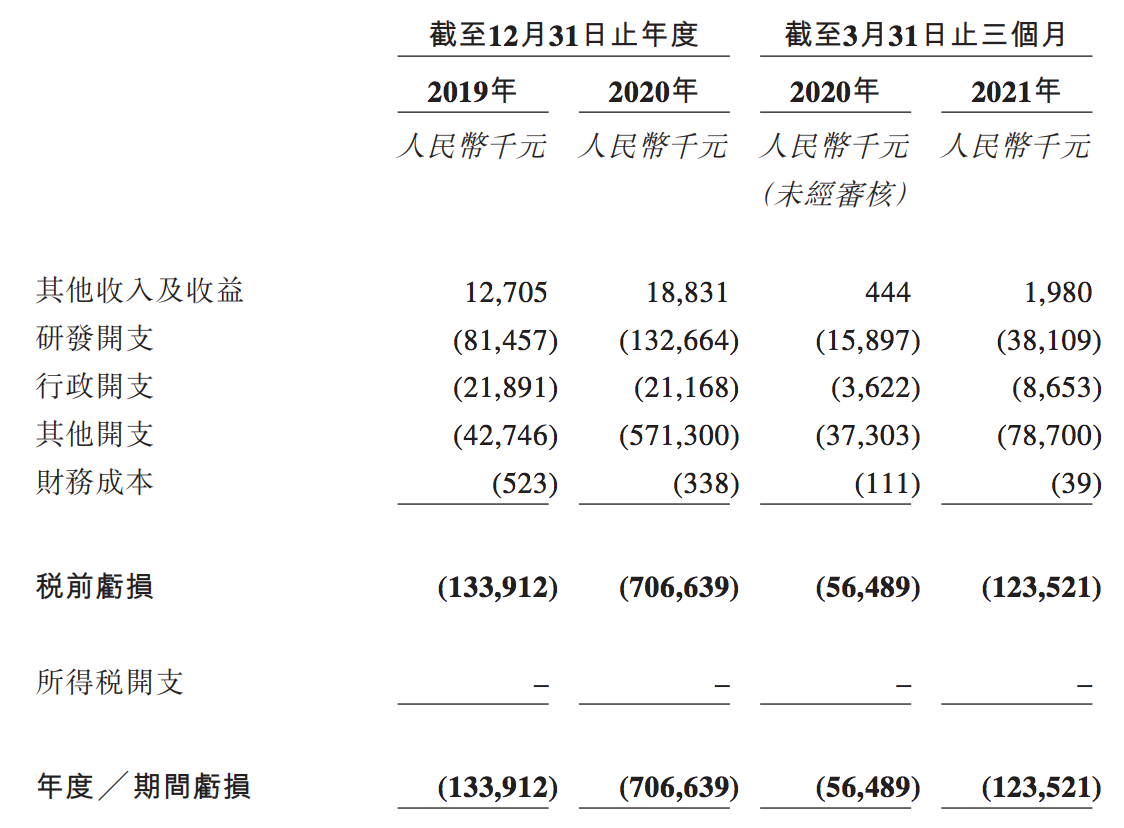

招股书显示,和誉生物2019年、2020年的其他收入及收益分别为1270.5万元、1883.1万元。2021年第一季度,和誉生物的收入为198.0万元,2020年同期的营收为44.4万元。

2019年、2020年,和誉生物的期内亏损(净亏损)分别为1.34亿元、7.06亿元;和誉生物2021年第一季度净亏损为1.23亿元,2020年同期的净亏损为5648.9万元。

对于2020年的亏损大幅增长,和誉生物解释称,主要是计入5.71亿元的其他开支,其中包括5.70亿元的可转换可赎回优先股公允价值亏损。此外,其2020年的研发开支为1.33亿元,

自2016年成立以来,和誉生物已建立14种专注于精确肿瘤学和肿瘤免疫治疗综合组成的研发管线,包含9项小分子肿瘤精准治疗,5项全面的小分子免疫肿瘤治疗。

目前,和誉生物已在全球三个国家及地区已取得7项IND批准。其中10种处于临床前研究,4种已进入临床研究阶段,分别是CXCR4拮抗剂、FGFR1/2/3抑制剂、FGFR4抑制剂、CSF-1R抑制剂。

相比之下,和誉生物与前不久在港交所上市的创胜集团的情况较为相似,其核心产品均面临着激烈的竞争,且亏损规模同样在加剧。不过,和誉生物略胜一筹的是股东阵容。

股东阵容相当豪华

公开信息显示,和誉生物的投资方包括凯雷投资、华平投资、礼来亚洲基金、启明创投、淡马锡等。在和誉生物IPO前,礼来亚洲基金持股11.16%,启明创投持股8.65%,淡马锡持股8.28%。

就在2021年1月,和誉生物还宣布获得D轮1.23亿美元融资,由凯雷投资和华平投资等共同领投,原股东礼来亚洲基金、启明创投、淡马锡、汉康资本、中金资本继续加持,累计融资规模达到2.63亿美元。

此外,和誉生物本次赴港上市引入11名基石,包括LAV实体(礼来亚洲基金)、Aranda(淡马锡全资附属公司)、BlackRock、AIHC、Janchor Partners、Lake Bleu Prime、OrbiMed等,其中7家均为老股东。

作为对比,创胜集团在IPO前获得总计3.42亿美元的融资,投资者机构包括礼来亚洲基金、淡马锡、ARCH Venture、国调基金、腾跃对冲基金、高瓴资本、红杉资本旗下红杉中国等。

财务方面,创胜集团2019年、2020年和2021年第一季度的营收分别为4414.0万元、8098.0万元和788.3万元,净亏损分别为4.37亿元、3.23亿元和7058.3万元。

贝多财经了解到,创胜集团的发行价为16.0港元/股,募资净额为5.74亿港元。9月29日上市首日,创胜集团以13.00港元/股的价格开盘。最终,其收报13.24港元港元/股,较IPO发行价下跌17.25%。

除了创胜集团外,不少医药新股也纷纷遇挫。公开信息显示,9月24日挂牌的堃博医疗和2021年8月上市的心玮医疗-B、先瑞达医疗-B等均在上市首日破发,且跌幅约在20%上下。

当前,部分医药新股已经重回发行价。另据贝多财经了解,同样处于亏损状态的微泰医疗也已经开启了招股,准备于2021年10月19日挂牌上市。

就目前而言,拥有豪华股东阵容的和誉生物压力也不小,能够顶住破发尚未可知。

这篇关于和誉生物上市在即:股东阵容豪华,未商业化产品,能否顶住破发?的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!