本文主要是介绍AVM赛道研究:预计2024年渗透率突破50%!下一个破局点在哪儿?,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

作为一个典型的基础智能化细分赛道,全景环视(AVM)的发展历程值得市场借鉴。

这其中的原因包括,①对比渗透率仍处低位的高阶智驾,单一AVM赛道的产品基本进入成熟期(渗透率继续高歌猛进),较早完成商业化闭环,回答了价值和价格的问题;②AVM产品同样为软件+传感器+控制器(控制器正逐渐消失,集成于中控为主流),产业分工的方式在成熟期趋于收敛,或为其他赛道提供参考;③赛道内玩家的布局策略或值得参考。

此次文章内容主要集中于:

●其一,AVM渗透率高速增长背后的核心原因为何?

●其二,下一步增长的增量在哪儿?

●其三,当前市场的典型方案是怎么样的?

●其四,市场典型玩家的布局策略是怎么样的?

图片来源:「微报告」为何全景环视2024年渗透率能破50%?

整体来看,技术原理上,AVM主要是以俯视视角输出车辆周边 2-5 米范围内的全景图,利用车身周围 4 个广角鱼眼环视摄像头获取影像,通过图像处理技术对所拍摄多幅图像进行畸变矫正和拼接,实现高质量无缝拼接的 360°环视影像,从而减少由于驾驶员视野盲区引发的交通事故。

产品构成上,AVM产品主要包括三个模块,摄像头、环视算法、控制器(集成于中控的方案无控制器,目前已成为主流),根据GB/T39263-2020,AVM属于adas。

那么,其一,AVM渗透率高速增长的核心原因为何?

根据高工智能汽车此前调研获取的信息,在需求端:国内城市停车位资源稀缺、停车环境复杂,AVM作为停车辅助恰恰满足消费者需求痛点(有市场信息显示,一般城市车位是其汽车保有量1.1倍以上才可正常运转,国内汽车与车位比例约为1:0.8,北美市场的汽车与车位比例约为1:7,欧洲停车复杂状况亦低于国内,这也被认为是合资车型AVM渗透率明显较低的主要原因 )。

在产品端:AVM属基础智能化功能,实用性高,叠加近年来功能和成本快速优化,上车成本和难度均处低位,整体渗透率增长非常快。

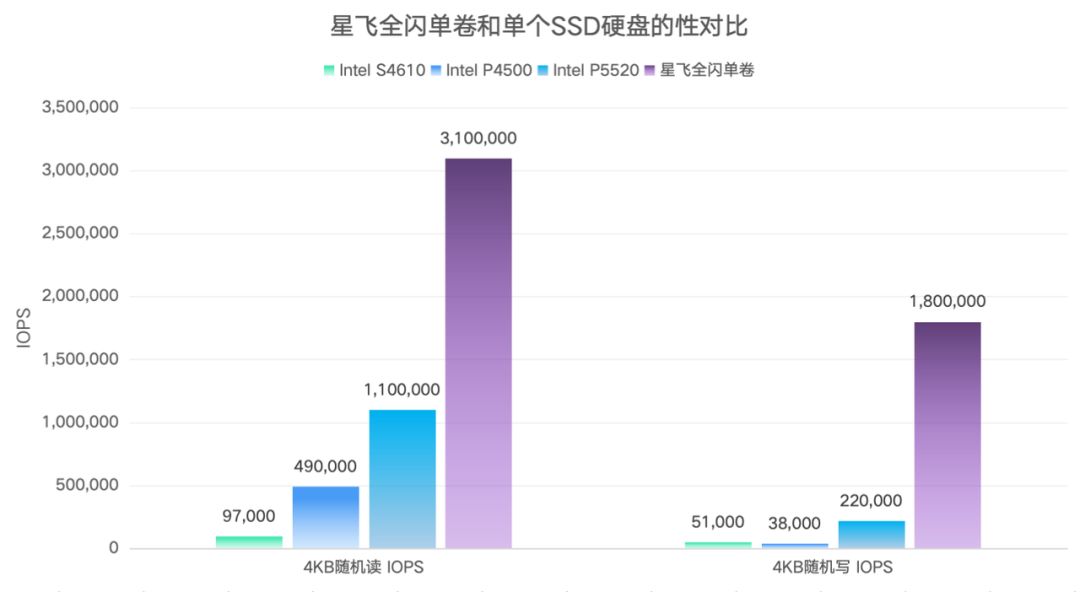

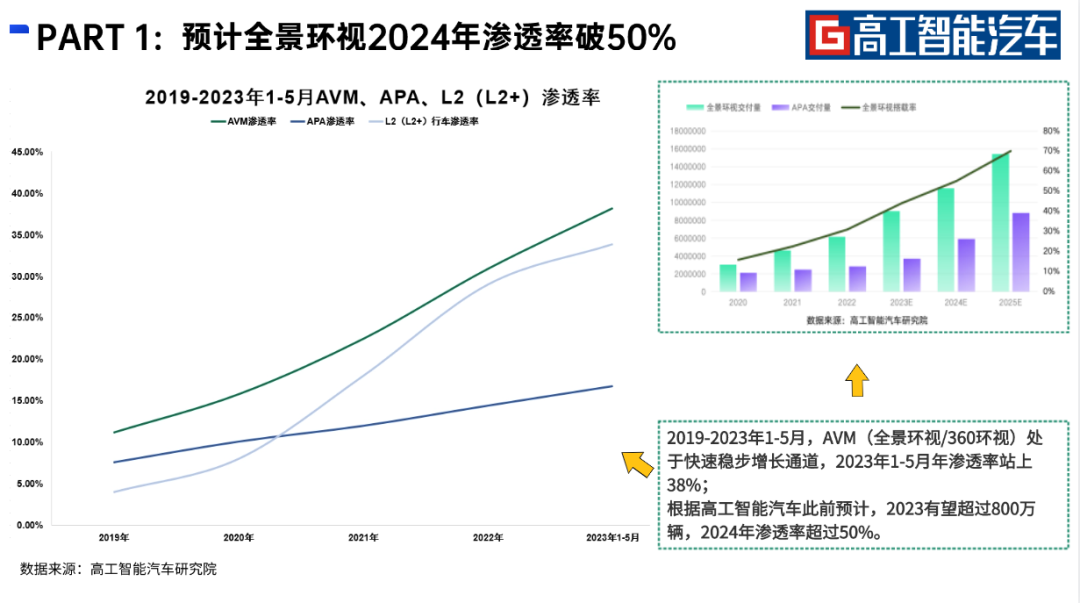

在渗透率上,根据高工智能汽车研究院监测数据,2019-2022年,AVM乘用车前装标配渗透率分别为11.20%、15.80%、22.46%、30.88%,2023年1-5月,渗透率继续提高至38.17%。根据高工智能汽车此前预测,2024年AVM渗透将超过50%。

其二,AVM赛道下一步增长的增量在哪儿?

图片来源:「微报告」为何全景环视2024年渗透率能破50%?

图片来源:「微报告」为何全景环视2024年渗透率能破50%?

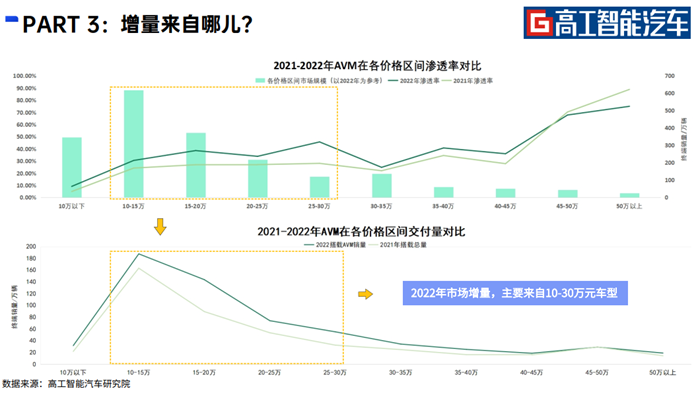

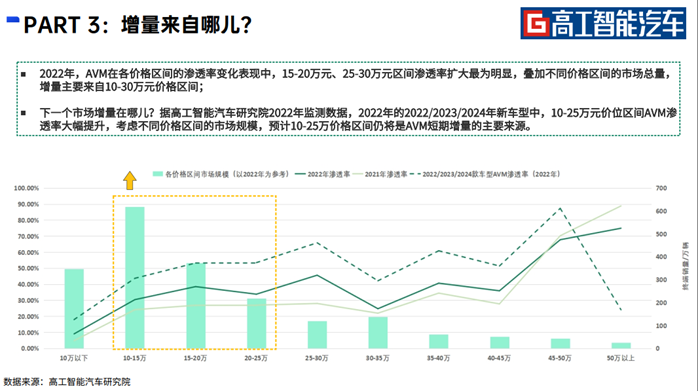

2022年,AVM在各价格区间的渗透率变化表现中,15-20万元、25-30万元区间渗透率扩大最为明显,叠加不同价格区间的市场总量,增量主要来自10-30万元价格区间。

据高工智能汽车研究院监测数据,2022年的2022/2023/2024年新车型中,10-25万元价位区间AVM渗透率大幅提升,考虑不同价格区间的市场规模,预计10-25万价格区间仍将是AVM短期增量的主要来源。

其三,当前市场的典型方案是怎么样的?

●鑫洋泉方面,其集中于软件能力,将环视算法开发为算法引擎。根据介绍,其核心竞争优势包括:

①可跨平台、跨操作系统,实现一次开发,多端部署,因此公司软件送代速度很快,在各家芯片平台量产都很顺利;

②算法引擎成熟,量产速度快,拿到公司算法引擎,客户可以1个月之内推量产;

③公司算法引擎功能完备,并致力于从数十个方面不断优化;

④算法引擎拥有自身特色(如无参数输入算法引擎等);

⑤价格。出货量大,研发成本低。

●智华科技科技方面,其基于多年的全景环视泊车系统开发经验,针对不同客户和车型需求,能够提供全系列环视泊车系统产品:3D高清环视泊车系统、3D标清环视泊车系统、2D高清环视泊车系统、2D标清环视泊车系统。截至目前,公司已连续多年出货量排名国内供应商前三。

另外,智华科技创新实现“透明车底”、“动态立体视角”、“车道偏离预警”、”行车记录仪“等功能,同时支持数字接口、模拟接口、以太网接口等多种视频传输方式,满足不同车型需求。同时,通过对软件算法的模块化封装,实现软硬分离,支持不同算力和操作系统的芯片,也可以嵌入到座舱车机的系统当中,为车厂实现灵活的产品配置定义。

●铱斯科技方面,其公司产品在360°环视、录像及回放等基础功能之上,还添加了视觉开门提醒和车道偏离预警、盲区监测和提醒、CMS等创新功能,其硬件部分由系统主机以及不同类型的摄像头搭建而成。

进一步来看,铱斯科技拥有基于芯驰X9E平台化方案,具有高算力,低延时,接口丰富等多项优势。该方案有较高功能拓展性,能够基于平台做快速功能开发,满足不同客户需求,该平台还并带有功能安全要求,对终端用户行驶安全起到了保护作用。

其四,市场典型玩家的布局策略是怎么样的?

高工智能汽车注意到,AVM赛道的玩家某种程度上可划分为:

★初创AVM厂商(部分已扩展为多产品线的智驾Tier1、汽车Tier1);

★智驾Tier1,该阵营包括复用环视做高阶智驾的厂商(环视替代侧视):

★国际Tier1;

★传统国内Tier1;

★传感器厂商;

其中,举例来看:

● 鑫洋泉为持续深耕于AVM细分赛道的典型代表,且长期专注于软件层面。具体来看,鑫洋泉是国内第一家将3D环视算法集成进车机并完成量产的公司,其将环视做成了算法引擎,发展方向为向全行业提供全景环视的标准算法引擎接口,在前装市场的定位是Tier2乃至Tier3。

据介绍,简单来说,只要选用鑫洋泉的环视算法引擎,车企就可以在多个芯片平台、多个操作系统平台、多款车型上面实现连续的“复用”,从而用最少的开发工作量、更少的开发费用实现新项目的快速落地。

● 智华科技方面,作为国内AVM玩家的头部,其发展之路颇具代表性(从单一赛道Tier1向相邻赛道延伸,尝试类似国际Tier1巨头的方式,依托于供应商与主机厂的合作渠道不断做增量,做平台型Tier1)。

具体来看,2012年成立当年,智华科技介入AVM,并在产业不断演进中崛起为国内玩家的代表,在行业内率先乘用车前装量产2D全景环视系统(2013年搭载于长安睿骋)、3D全景环视系统(2014年搭载于东风日产启辰)、以太网高清全景环视系统(2018年搭载于广汽埃安Aion LX)、数字高清全景环视系统(2019年搭载于广汽传祺M8)。

AVM细分赛道之外,智华科技的核心产品线还包括前视主动安全系统(FAS)、行泊一体域控制器(DCU,分为中低阶、高阶两个细分产品线)。此外,智华科技还布局了智能座舱监测系统(IMS)、融合自动泊车系统(FAPA)、智能网关域控制器(AICS)等产品。

● 铱斯科技方面,其成立于2015年,早期发力AVM,后续扩展泊车、行泊一体、CMS、OMS、DMS、P-box等产品线。在产品端,全景环视系统以及半自动/全自动泊车系统目前为铱斯科技主要量产产品。

半自动/全自动泊车系统方面,公司产品除了自动方向盘控制、水平泊入泊出和垂直泊入等基础功能外,还增添了侧翼保护以及盲点侦测等功能,其硬件部分含有系统主机以及超声波雷达。基于铱斯科技出色的量产能力,截止2021年年底,前装出货量超100万套;截止2022年年底,前装量产项目达90余个。

这篇关于AVM赛道研究:预计2024年渗透率突破50%!下一个破局点在哪儿?的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!