本文主要是介绍美国护肤品公司【Elevai Labs】申请750万美元纳斯达克IPO上市,希望对大家解决编程问题提供一定的参考价值,需要的开发者们随着小编来一起学习吧!

来源:猛兽财经 作者:猛兽财经

猛兽财经获悉,美国护肤品公司【Elevai Labs】近期已向美国证券交易委员会(SEC)提交招股书,申请在纳斯达克IPO上市,股票代码为(ELAB),Elevai Labs计划通过此次纳斯达克IPO上市以每股5美元的拟议价格发行150万股普通股,并募集750万美元的资金。

公司介绍

总部位于美国加州纽波特海滩的Elevai Labs是一家致力于从人类脐带细胞中开发美容护肤产品的公司。

Elevai Labs的管理层由联合创始人、总裁兼首席执行官Jordan R. Plews博士领导,他自2020年公司成立以来一直在公司工作,在此之前他曾是辉瑞(PFE)生物工艺开发集团的一员。

Elevai Labs主要通过B2B模式和分销的形式销售其产品。Elevai Labs的产品只能通过医生诊断或有医疗专业人员的医疗指导企业(如医疗水疗中心)购买。

除了在加拿大和越南销售其产品外,Elevai Labs目前还没有在其他任何海外地区销售其产品。

截至2023年6月30日,Elevai Labs已从包括BWL Investments、GB Capital、JP Bio Consulting、Hatem abu - sayed MD和Hongyu Wang等在内的投资者那里获得了515万美元的投资。

行业概况

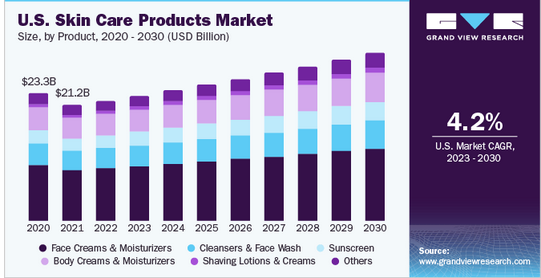

根据Grand View Research2023年的市场研究报告,2022年全球护肤品市场的规模估计为1360亿美元,预计到2030年将达到1960亿美元。

这意味着这个行业从2023年到2030年的预测复合年增长率为4.7%。

这一预期增长的主要驱动力是对用于保护和美容目的的面霜、润肤露和防晒霜的需求不断增长。

此外,由于购买和产品交付的便利性增加,电子商务渠道预计也将推动这个市场的增长。

下图为美国护肤品市场按产品类型划分的历史和未来预测增长情况:

Elevai Labs在这个行业的主要竞争对手包括:

(1)欧莱雅(LRLCY)

(2)SkinMedica

(3)ZO Skin Health

(4)PCA Skin

(5)EltaMD

(6)Dermalogica and Murad

(7)Alastin Skincare

财务情况

根据IPO招股书,猛兽财经将Elevai Labs的财务业绩情况整理如下:

(1)总收入:Elevai Labs 2021年、2022年和截至2023年6月30日的总收入分别为:827美元、766,277美元、459,350美元。

(2)毛利润(亏损):Elevai Labs 2021年、2022年和截至2023年6月30日的毛利润分别为:739美元、447,309美元、306,737美元。

(3)毛利率:Elevai Labs 2021年、2022年和截至2023年6月30日的毛利率分别为:89.36%、58.37%、66.78%。

(4)营业利润(亏损):Elevai Labs 2021年、2022年和截至2023年6月30日的营业利润分别为:784,739美元、1,791,041美元、1,899,719美元。

(5)综合收益(亏损):Elevai Labs 2021年、2022年和截至2023年6月30日的综合收益分别为:783,315美元、1,800,359美元、2,360,179美元。

(6)经营现金流:Elevai Labs 2021年、2022年和截至2023年6月30日的经营现金流分别为:660,934美元、1,585,876美元、1,654,262美元。

截至2023年6月30日,Elevai Labs拥有601,265美元的现金和170万美元的总负债。

截至2023年6月30日的12个月内,Elevai Labs的自由现金流为负值(280万美元)。

IPO详情

(1)Elevai Labs计划通过此次纳斯达克IPO上市以每股5美元的拟议价格发行150万股普通股,并募集750万美元的资金。

(2)没有现有股东表示有兴趣以IPO价格购买Elevai Labs的股票。

(3)如果Elevai Labs能成功在纳斯达克IPO上市,那么除去承销商超额配售期权的影响,该公司IPO时的市值将达到8100万美元。

(4)Elevai Labs目前的流通股与流通股的比率(不包括承销商超额配售)约为8.66%,而低于10%的数字通常被认为是“低浮动”股票,因此Elevai Labs将成为一支“低浮动”的股票,其股价可能会受到市场波动的影响。

(5)关于未决的法律的诉讼,管理层说,目前没有针对公司的未决或威胁的法律诉讼。'

(6)Elevai Labs目前计划不支付股息,并保留任何未来收益用于未来的运营和增长计划。

(7)护肤品的市场机会很大,预计未来几年将以温和的增长率增长。

(8)作为一家即将上市的公司,Elevai Labs面临的商业风险包括规模小和缺乏收入基础。

(9)管理层正在寻求约78.55倍的企业价值/收入倍数,对于一家收入很少的公司来说,这是一个非常高的数字。

(10)考虑到管理层过高的估值、微薄的收入和不断增长的亏损,猛兽财经不看好Elevai Labs的IPO。

中介机构

猛兽财经通过查询Elevai Labs的IPO招股书得知,Univest Securities是Elevai Labs此次纳斯达克IPO上市的唯一账簿管理人。

【境外IPO上市】的从业者比如会计事务所、律师事务所、上市公司、投行、咨询机构、券商、审计机构等相关从业者,可以联系猛兽财经,大家可以一起合作、交流、资源对接。

猛兽财经致力于让每一个不甘心的青年人学会港美股投资,体验在世界上最成熟最合规的市场里做世界头号公司股东的乐趣和刺激。让每一个青年人有尊严、平等通过港美股投资获得自由。

这篇关于美国护肤品公司【Elevai Labs】申请750万美元纳斯达克IPO上市的文章就介绍到这儿,希望我们推荐的文章对编程师们有所帮助!

![[项目][CMP][直接向堆申请页为单位的大块内存]详细讲解](/front/images/it_default.jpg)